加拿大轮胎公司(CTC)成立于 1922 年,是加拿大最大的零售和金融服务公司之一,拥有包括 Canadian Tire Retail、SportChek、Mark's 和 PartSource 在内的众多标志性品牌。该公司的垂直整合模式将零售业务、金融服务部门和加拿大轮胎房地产投资信托公司(CT REIT)的多数股权结合在一起,后者管理着全国 370 多处房产。这些业务部门在近 1700 个网点共同构成了一个消费者消费、忠诚度和信贷参与的多元化生态系统。

使用 TIKR 的新估值模型(免费)了解您喜爱的股票有多少上涨空间 >>>

公司的忠诚度引擎 "三角奖励"(Triangle Rewards)仍然是其客户战略的基石,拥有超过 1,190 万名活跃会员,并与越来越多的合作伙伴建立了深入的合作关系。第三季度,Canadian Tire 宣布 Tim Hortons 成为新的合作伙伴,并确认即将在 2026 年与 RBC 和 WestJet 进行整合。预计这些联盟将通过加拿大最知名的消费品牌扩大覆盖范围、增强数据洞察力并加强经常性销售。

在公司层面,Canadian Tire 正在推进其 "True North "转型,这是一项多年战略,旨在精简运营、加强数字基础设施,并将资本重新聚焦于增长。第三季度末完成的重组整合了管理职能,优化了门店网络,尤其是 SportChek 和 Atmosphere,以提高盈利能力和灵活性,迎接 2026 年的到来。

使用 TIKR 强大的新估值模型快速评估任何股票价值(免费!) >>>

财务故事

截至 2025 年 9 月 27 日的一季度,Canadian Tire 公布的综合收入为 41.1 亿加元,同比增长 3%,主要得益于各业务领域的广泛增长。零售收入增长了 3.2%,不包括石油在内的零售收入增长了 5.9%,这反映了汽车、服装和日常用品类销售额的增长。正常化税前收入保持稳定,为 2.977 亿美元,正常化摊薄后每股收益增长 6.5%,达到 3.78 美元,表明尽管有重组成本,但运营杠杆作用有所改善。

| 指标 | Q3 2025 | 同比变化 | 注释 |

|---|---|---|---|

| 收入 | $4.11B | +3.0% | 各业务领域均有增长 |

| 归一化每股收益 | $3.78 | +6.5% | 毛利率提高,不包括转型成本 |

| 报告的每股收益 | $3.13 | -11.8% | 反映重组费用 |

| 零售毛利率 | $1.21B | +7.7% | 不包括石油 |

| 投资回报率 | 10.6% | +130 个基点 | 运营效率提高 |

| 股息 | 年化 7.20 美元 | +1.4% | 连续第 16 次增长 |

| 股票回购 | 到 2026 年目标回购 4 亿美元 | - | 董事会批准的计划 |

在改善品类组合和加强库存管理的支持下,毛利率增长 112 个基点,达到 34.8%。在工装和运动鞋等高利润品类的带动下,零售毛利率上升 7.7%,达到 12.1 亿美元。由于核销额增加,金融服务税前收入如期下降至 8,440 万美元,而 CT 房地产投资信托基金继续保持稳定增长,运营资金增长了 3.1%。

资产负债表纪律仍是优先事项。公司宣布将年度股息连续第 16 次上调至每股 7.20 美元,并宣布打算在 2026 年底之前回购最多 4 亿美元的 A 类股票。净财务成本下降了 13%,Canadian Tire 第三季度的零售 ROIC 为 10.6%,高于去年同期的 9.3%。

查看 Canadian Tire 的完整财务业绩和预期(免费) >>>

更广泛的市场背景

Canadian Tire 的业绩是在谨慎但有弹性的消费环境下取得的。该公司继续受益于必需品和非必需品类别的多元化零售业务。值得注意的是,自 2021 年以来,可自由支配产品的销售额首次超过了必需品,这是一个信号,表明尽管宏观经济面临不利因素,但家庭情绪仍在改善。

加拿大的零售业仍然受到通胀温和以及向忠诚度驱动的生态系统转变的影响。加拿大轮胎公司(Canadian Tire)的品牌合作伙伴网络不断扩大,并通过三角奖励(Triangle Rewards)提供了强大的数据功能,因此,该公司将自己定位为少数几家有能力利用规模和客户分析在竞争激烈的高成本环境中保持市场份额增长的零售商之一。

1. 零售实力和品类发展势头

零售销售额保持稳定,为 45.4 亿加元,各品牌的可比销售额增长了 1.8%。加拿大轮胎零售店(Canadian Tire Retail)以 1.2% 的增长遥遥领先,而 SportChek 和 Mark's 分别取得了 4.2% 和 2.5% 的增长。汽车业务实现了连续 21 个季度的增长,彰显了核心品类的优势。

在产品组合改善、库存补货和定价效率的支持下,不含石油产品的毛利率上升至 35.8%。公司对其门店基础进行了战略性再投资,今年的目标是实施 54 个现代化项目,以继续提升全渠道业绩和所有品牌的当日送达覆盖率。

2.真正北方"(True North)转型和运营效率

Canadian Tire 的 "True North "转型现已进入执行阶段。该计划第三季度的重组成本为 2,970 万美元,反映了公司重组和 SportChek 组合优化的完成。公司预计在 2025 年第四季度实现第一个完整季度的成本节约,并在 2026 年实现更多收益。

除结构性节约外,该战略还强调数字化整合、供应链简化和灵活的运营模式。早期结果显示,尽管公布的每股收益有所下降,但正常化盈利能力仍在上升,这表明转型成本是暂时的,而长期成本杠杆正在改善。

使用 TIKR 在 60 秒内查看加拿大轮胎等价值型股票(免费) >>> 3.

3. 资本分配与股东价值

资本纪律仍然是加拿大轮胎公司战略的基石。管理层重申,2025 年的运营资本支出在 5.25 亿至 5.75 亿美元之间,2026 年的指导支出在 5 亿至 5.5 亿美元之间,以保持零售提升和数字基础设施的灵活性。

公司还继续通过分红和回购优先考虑股东回报。截至目前,公司已完成 3.62 亿美元的股票回购,股息增长了 1.4%,Canadian Tire 继续在再投资和资本回报之间保持平衡。这些措施表明,管理层对 2026 年之前的可持续现金流充满信心。

TIKR 的启示

加拿大轮胎公司 2025 年第三季度的业绩突出表明,该公司在近期重组与稳定的零售执行之间取得了平衡。盈利正常化、利润率扩大和投资回报率上升表明其核心业务基本健康。尽管金融服务部门面临不利因素,但零售部门的发展势头,尤其是 SportChek 和 Mark's 的发展势头,表明了产品组合的优势和客户忠诚度的深度。

未来的发展将取决于 "真正北方"(True North)转型的执行情况,以及 2026 年新忠诚度合作伙伴的成功整合。预计第四季度将实现成本节约,并通过与蒂姆-霍顿斯(Tim Hortons)、加拿大皇家银行(RBC)和西捷航空(WestJet)的合作增强客户参与度,Canadian Tire 已做好充分准备,通过更高效、更互联的零售生态系统实现持续增长。

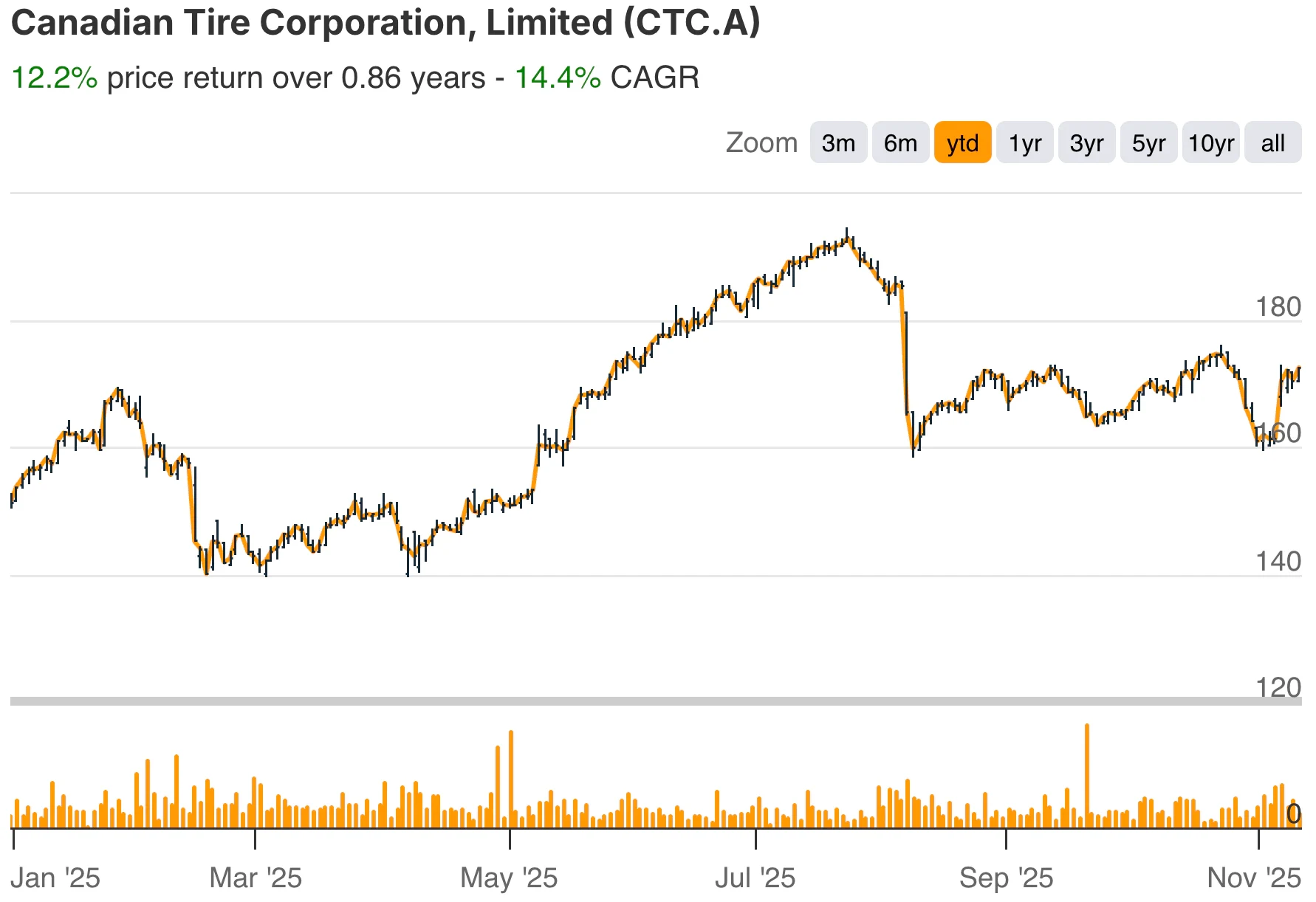

2025 年,您应该买入、卖出还是持有加拿大轮胎公司股票?

加拿大轮胎公司(Canadian Tire)的正常化盈利正在改善,转型计划也值得信赖,但短期重组成本和喜忧参半的金融服务业绩值得警惕。该股的长期表现依然稳健,以零售效率、强大的品牌资产和持续的股息增长为支柱,对于注重收入、有适度增长预期的投资者来说,该股是一个稳定的投资品种。

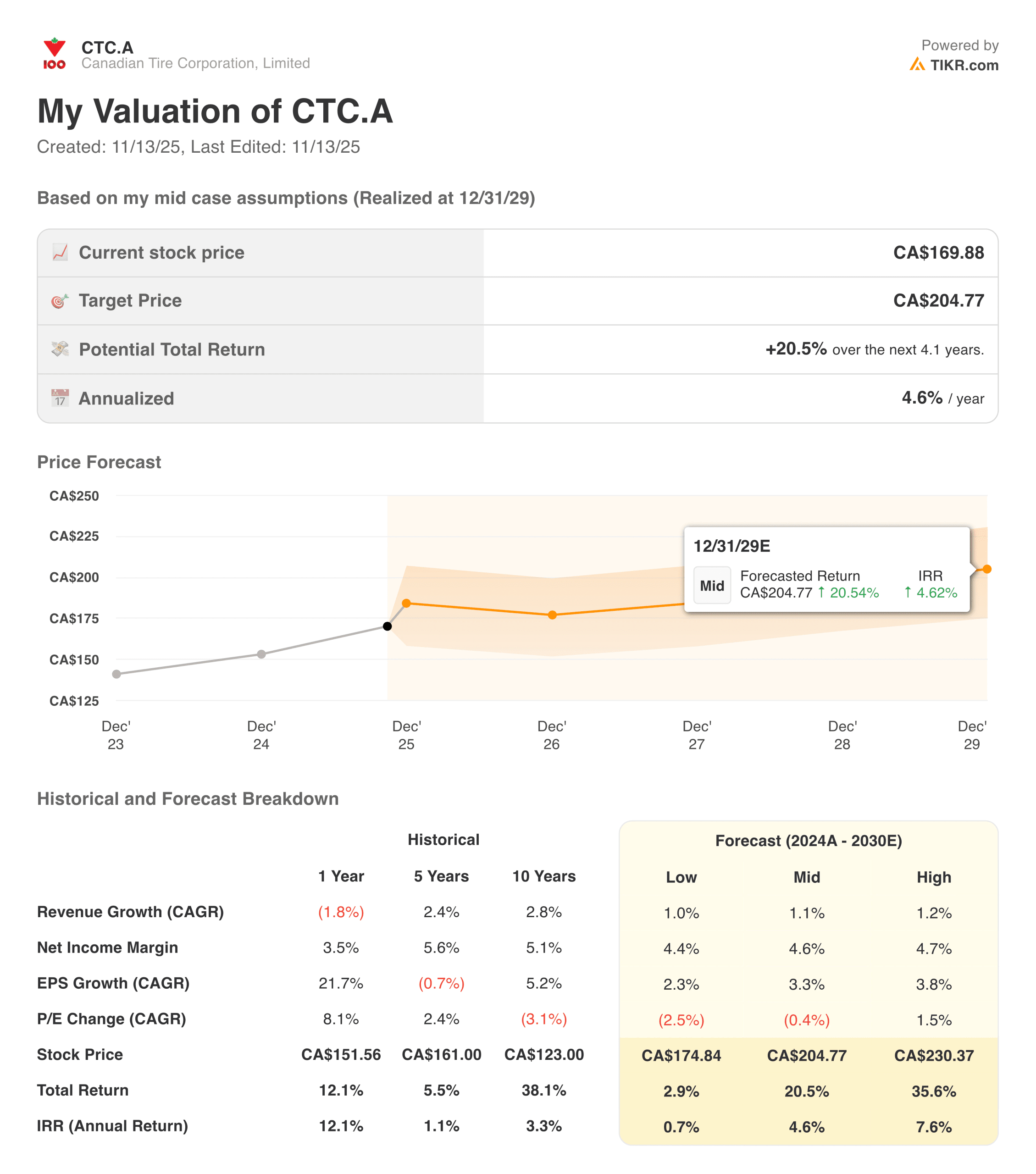

加拿大轮胎公司股票还有多少上涨空间?

使用 TIKR 的新估值模型工具,您可以在一分钟内估算出股票的潜在股价。

只需简单输入以下三项

- 收入增长

- 营业利润率

- 退出市盈率倍数

如果您不确定要输入什么内容,TIKR 会使用分析师的一致估计自动填写每个输入内容,为您提供一个快速、可靠的起点。

在此基础上,TIKR 会计算在牛市、熊市和基本市盈率 情况下的潜在股价和总回报,这样您就可以快速了解股票的价值是否被低估或高估。

寻找新机会?

- 查看哪些 股票 亿万富翁投资者正在购买的股票 这样 您就可以跟随聪明的资金。

- 分析股票只需 5 分钟使用 TIKR 的一体化易用平台。

- 推倒的石头越多......您发现的机会就越多。使用 TIKR 搜索 100K+ 全球股票、全球顶级投资者持有的股票等。

免责声明:

请注意,TIKR 上的文章无意作为 TIKR 或我们内容团队的投资或财务建议,也不是买卖任何股票的建议。我们的内容基于 TIKR 终端的投资数据和分析师的估计。我们的分析可能不包括最近的公司新闻或重要更新。TIKR 不持有所提及的任何股票。感谢您的阅读,祝您投资愉快!