Principais conclusões:

- Os analistas esperam que o JPMorgan registre uma receita de US$ 44 bilhões no segundo trimestre, uma queda de 12,26% em relação ao ano anterior.

- O CEO Jamie Dimon estima uma probabilidade de 50-50 de recessão, mantendo a posição do banco como uma “fonte de força” em tempos turbulentos.

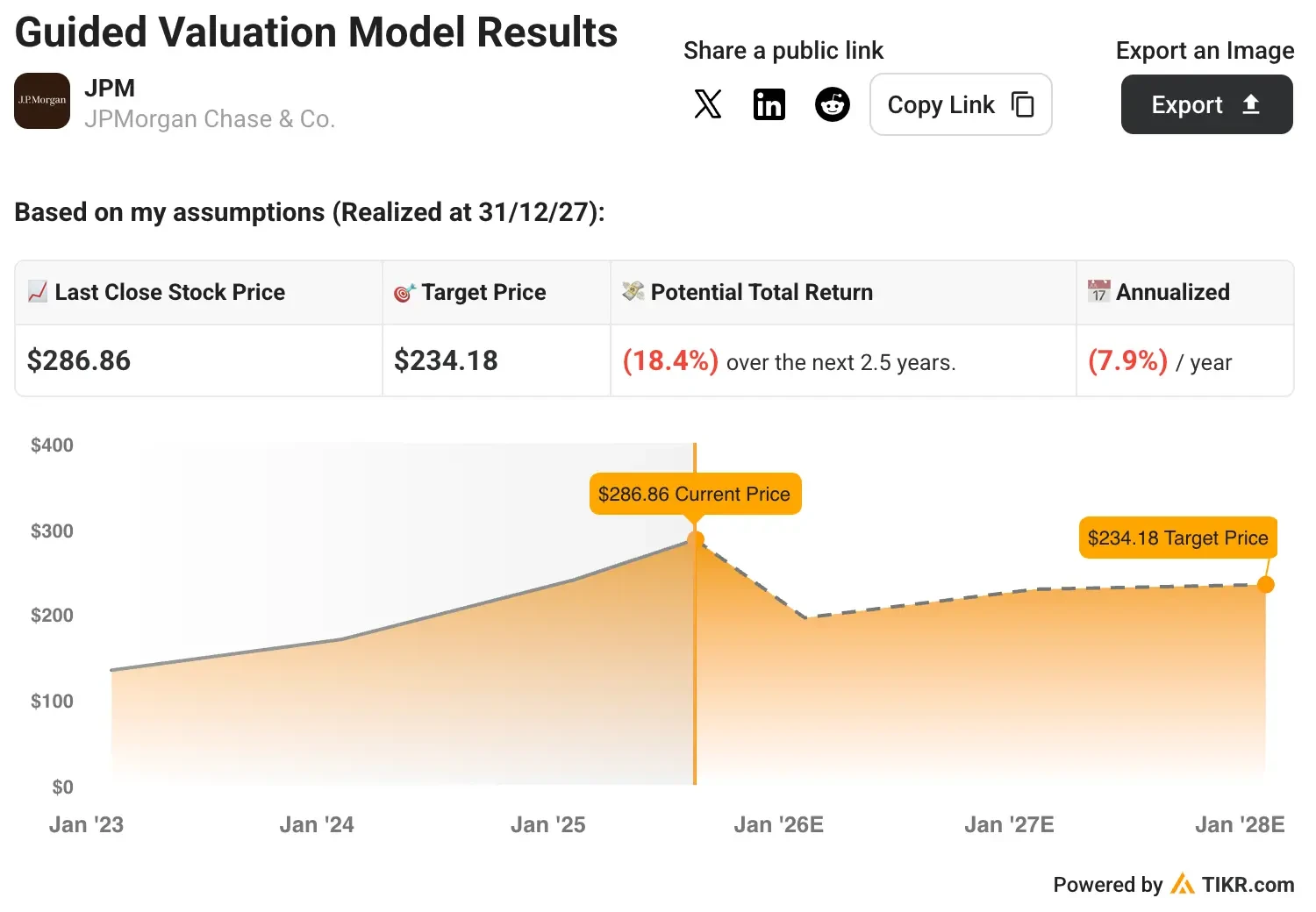

- Nosso modelo de avaliação projeta uma queda de 18,4% nas ações do JPM nos próximos 2,5 anos, refletindo as preocupações com os ventos contrários econômicos e a normalização do crédito.

No primeiro trimestre de 2025, o JPMorgan Chase(JPM) registrou lucro líquido de US$ 14,6 bilhões e lucro por ação de US$ 5,07 sobre uma receita de US$ 46 bilhões.

Os analistas que cobrem as ações do JPM esperam que a receita caia 12,3% em relação ao ano anterior, para US$ 44,04 bilhões no segundo trimestre de 2025, enquanto os lucros devem cair 26,7%, para US$ 4,48 por ação.

O gigante do setor bancário manteve a lucratividade líder do setor, com ROTCE acima de 17% por sete anos consecutivos, embora a administração alerte sobre a elevada incerteza econômica que se avizinha.

O gigante do setor bancário superou as estimativas consensuais de receita e lucro em cada um dos últimos cinco trimestres.

Veja as previsões de crescimento e as metas de preço dos analistas para qualquer ação (é grátis!) >>>

Um ambiente macro desafiador para as ações do JPM

O JPMorgan demonstrou excepcional resiliência em vários ciclos econômicos, posicionando-se como uma fortaleza durante períodos de incerteza.

A posição de capital excedente do JPMorgan será um fator de estabilidade fundamental, pois a administração mantém US$ 60 bilhões em capital excedente com um índice CET1 de 15,4%. Isso posiciona o banco para resistir a vários cenários econômicos e, ao mesmo tempo, continuar a atender aos clientes e apoiar os mercados durante períodos turbulentos.

O investimento anual de US$ 18 bilhões em tecnologia da empresa exemplifica seu compromisso com a excelência e a eficiência operacional. A abordagem do JPMorgan de investir incansavelmente em pessoas, tecnologia e melhorias de processos tem se mostrado bem-sucedida na manutenção de retornos líderes de mercado em todos os ciclos de negócios.

A oportunidade de reforma regulatória do JPMorgan, embora atualmente incerta, visa a melhorias significativas na eficiência do capital. O CEO Jamie Dimon espera que as possíveis mudanças no SLR, no LCR e na implementação de Basileia III possam liberar “centenas de bilhões de dólares” para empréstimos, mantendo a segurança e a solidez.

O aumento de US$ 973 milhões na provisão para perdas de crédito do banco, elevando o total das reservas para US$ 27,6 bilhões, reflete uma gestão prudente do risco e não uma deterioração real do crédito.

A administração aumentou a taxa média ponderada de desemprego em seus cenários econômicos de 5,5% para 5,8%, demonstrando uma formação proativa de reservas em tempos de incerteza.

Com a projeção de uma receita líquida de juros estável em torno de US$ 90 bilhões e uma gestão disciplinada das despesas visando a US$ 95 bilhões, as ações do JPM mantêm a flexibilidade para investimentos estratégicos e, ao mesmo tempo, retornam o capital excedente aos acionistas por meio de dividendos e recompras, apoiando a criação de valor a longo prazo.

Crie seu próprio modelo de avaliação para avaliar qualquer ação (é gratuito!) >>>

As ações do JPM são uma opção de compra antes de seus resultados do segundo trimestre?

Nosso modelo de avaliação estima que o JPMorgan aumentará a receita em 1,5% ano a ano até 2028, mantendo uma margem operacional de 44,5%.

Além disso, o modelo estima que as ações do JPM mantenham um múltiplo preço/lucro futuro de 10x, que é inferior ao múltiplo atual de 15,7x, mas em linha com sua média de longo prazo.

Podemos ver que o modelo de avaliação projeta que as ações do JPM cairão 18,4% nos próximos 2,5 anos, indicando um retorno anual negativo de 7,9%. Isso sugere riscos potenciais de queda, dadas as incertezas econômicas atuais.

Notavelmente, as ações do JPMorgan tiveram um retorno de 35% no último ano e mais de 340% na última década, superando facilmente os retornos do mercado mais amplo.

Os analistas de Wall Street estão otimistas em relação a estes 5 compostos subvalorizados com potencial de superar o mercado

A TIKR acaba de lançar um novo relatório gratuito sobre 5 empresas de capitalização que parecem subvalorizadas, que superaram o mercado no passado e que podem continuar a apresentar desempenho superior em um período de 1 a 5 anos com base nas estimativas dos analistas.

Dentro dele, você terá uma análise de 5 empresas de alta qualidade com:

- Forte crescimento da receita e vantagens competitivas duradouras

- Avaliações atraentes com base nos lucros futuros e no crescimento esperado dos lucros

- Potencial de alta de longo prazo apoiado por previsões de analistas e modelos de avaliação da TIKR

Esses são os tipos de ações que podem proporcionar grandes retornos a longo prazo, especialmente se você as adquirir enquanto ainda estiverem sendo negociadas com desconto.

Quer você seja um investidor de longo prazo ou esteja apenas procurando grandes empresas que estejam sendo negociadas abaixo do valor justo, este relatório o ajudará a se concentrar em oportunidades de alta qualidade.

Procurando novas oportunidades?

- Veja quais ações os investidores bilionários estão comprando para que você possa seguir o dinheiro inteligente.

- Analise ações em apenas 5 minutos com a plataforma multifuncional e fácil de usar da TIKR.

- Quanto mais pedras você derrubar… mais oportunidades você descobrirá. Pesquise mais de 100 mil ações globais, as principais participações de investidores globais e muito mais com o TIKR.

Isenção de responsabilidade:

Observe que os artigos da TIKR não se destinam a servir como consultoria financeira ou de investimento da TIKR ou de nossa equipe de conteúdo, nem são recomendações para comprar ou vender ações. Criamos nosso conteúdo com base nos dados de investimento do TIKR Terminal e nas estimativas dos analistas. Nossa análise pode não incluir notícias recentes da empresa ou atualizações importantes. A TIKR não tem posição em nenhuma das ações mencionadas. Obrigado por sua leitura e bons investimentos!