主要观点:

- 数据中心蓬勃发展:受人工智能基础设施需求推动,预计 2026 财年将增长 60% 以上。

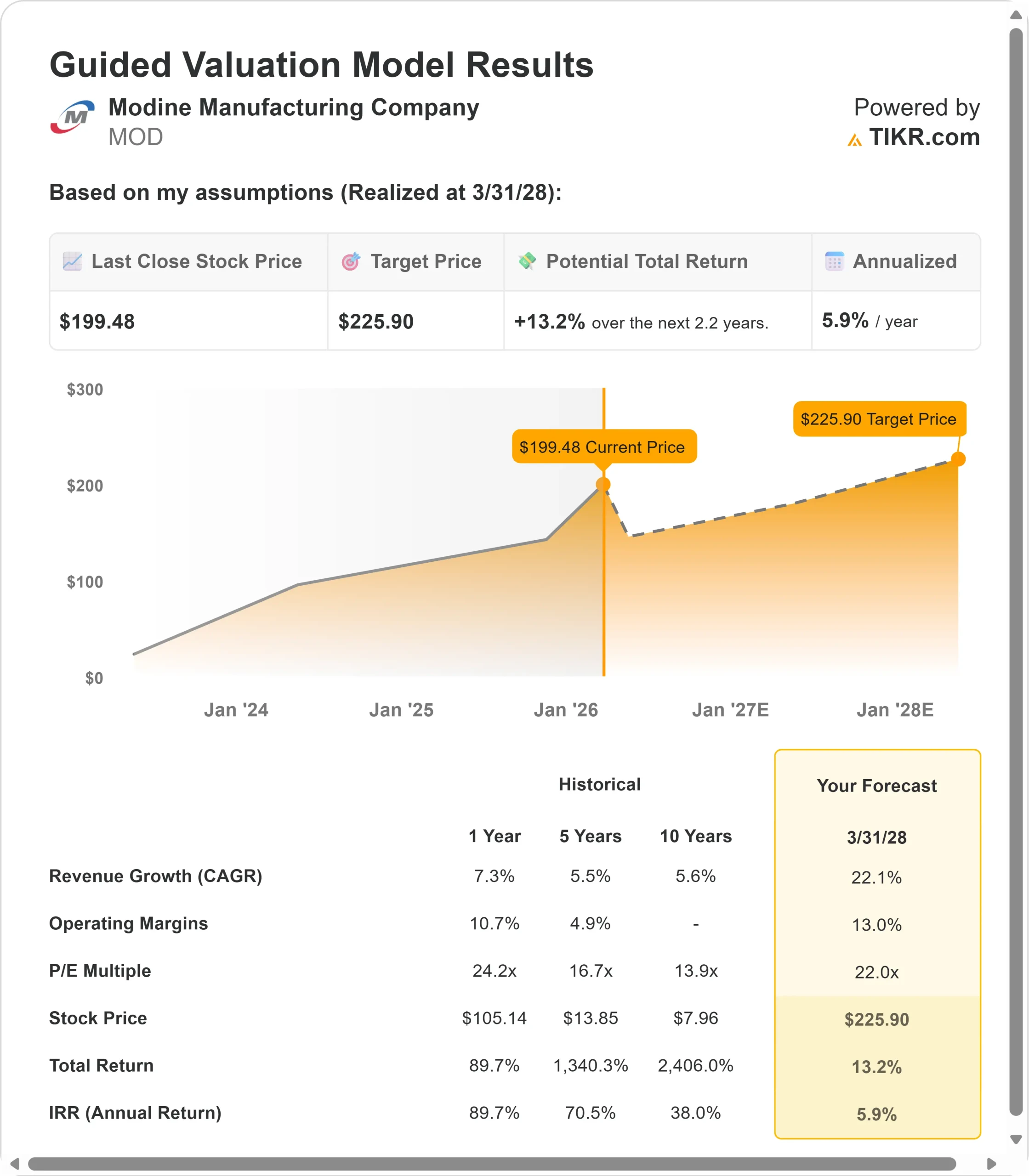

- 价格预测:根据目前的执行情况,到 2028 年 3 月,MOD 的股价可能会达到 226 美元。

- 潜在收益:这一目标意味着总回报率将从当前的 199 美元上涨 13%。

- 年回报率:投资者可在未来 2.2 年内看到约 6% 的增长。

现在上线:使用 TIKR 的新估值模型(免费),了解您最喜爱的股票可能有多大的上涨空间。>>>

Modine Manufacturing Company(MOD) 正在进行迄今为止最大的转型。公司正在扩大美国多个工厂的数据中心产能,同时整合三项战略收购。

2026 财年第二季度,Modine 气候解决方案部门的收入增长了 24%,在蓬勃发展的数据中心冷却市场达到了前所未有的规模。

首席执行官尼尔-布林克(Neil Brinker)正在以人工智能基础设施为中心,积极进行产能扩张。

- 该公司目前预计,到 2028 财年,数据中心收入将超过 20 亿美元,高于此前的预期。

- 第二季度数据中心销售额激增 42%,管理层预计下半年同比增长将超过 90%。

尽管势头强劲,Modine 的股价仍在 199 美元,接近最高点,但对于认识到公司在数据中心基础设施领域战略地位的投资者来说,仍有潜在的上涨空间。

查看分析师对 MOD 股票的全面增长预测和估计(免费) >>>

模型对 Modine 股票的启示

我们分析了 Modine 利用无与伦比的制造规模,向人工智能数据中心的领先热管理供应商转型的过程。

- 该公司正在迅速扩张,超越传统的暖通空调产品。

- 目前,Modine 在密西西比州格林纳达拥有冷水机组生产线,并计划在威斯康星州富兰克林、密苏里州杰斐逊城和德克萨斯州大草原增设工厂。

- 公司还在印度钦奈建立了生产基地,并正在英国扩大产能,以服务全球超级分销商和主机托管客户。

- 随着全球人工智能基础设施投资的加速,数据中心越来越需要复杂的液体和空气冷却解决方案,Modine 正抓住这一需求。

- 公司为所有主要的超大规模服务器提供服务,并正在扩大与新云提供商的合作关系。

根据 22.1% 的年收入增长率和 13% 的营业利润率预测,我们的模型预测该公司股价将在 2.2 年内上涨到 226 美元。假设市盈率为 22 倍。

这比 Modine 历史平均市盈率 24.2 倍(一年)和 16.7 倍(五年)有所下降。较低的市盈率考虑到了产能扩张成本带来的短期利润压力,以及近期收购带来的整合挑战。

真正的价值在于成功提升产能,同时维护客户关系,并拓展模块化数据中心解决方案。

我们的估值假设

我们的估值假设

TIKR 的估值模型允许您输入自己对公司收入增长、营业利润率和市盈率倍数的假设,并计算股票的预期回报。

以下是我们对 MOD 股票使用的假设:

1.收入增长率:22.1

Modine 的增长主要依靠数据中心的爆炸式扩张。该公司第二季度数据中心销售实现了 42% 的有机增长,预计全年增长将超过 60%。

管理层提高了知名度,主要客户的订单窗口期延长了三至五年。

- 公司今年已招聘了 1200 名员工来支持数据中心的运营,并同时启动了多个生产设施。

- 除了目前 20 亿美元的目标外,随着人工智能基础设施需求的不断加速,Modine 正在建设生产能力,以大幅提高产量。

- 最近对 AbsolutAire、L.B. White 和 Climate by Design International 的收购,使 HVAC Technologies 的产品组合更加丰富。

- 公司正在运用其成熟的 80-20 原则,通过提高利润率和交叉销售机会来提升价值。

2.运营利润率:13%

随着业务规模的扩大,Modine 面临着暂时的利润率压力。

公司第二季度调整后的息税折旧摊销前利润率为 14%,低于正常水平,原因是启动成本巨大。

管理层为建立新的生产线和培训员工,额外支出了 1,000 万至 1,200 万美元的劳动力和管理费用。

这些低效是暂时的。随着新设施在 2026 财年第四季度及以后达到满负荷生产,利润率将趋于正常,并最终超过历史水平。

管理层预计,随着产量利用固定成本,第四季度的利润率将接近 20% 以上。公司成熟的数据中心设施的运营利润率已达到或超过行业平均水平。

3.退出市盈率:22 倍

目前,市场对 Modine 的估值为盈利的 35.1 倍。我们认为,在我们的预测期内,市盈率将压缩至 22 倍。

同时启动设施和收购整合带来的近期执行风险对市盈率产生了影响。公司必须成功培训数千名新员工,同时保持质量并满足客户的交货计划。

不过,随着生产趋于稳定,Modine 也证明了自己的规模交付能力,公司应该会获得较高的倍数。与所有主要超大型企业不断扩大的合作关系以及成熟的热管理专业技术为公司提供了强大的竞争护城河。

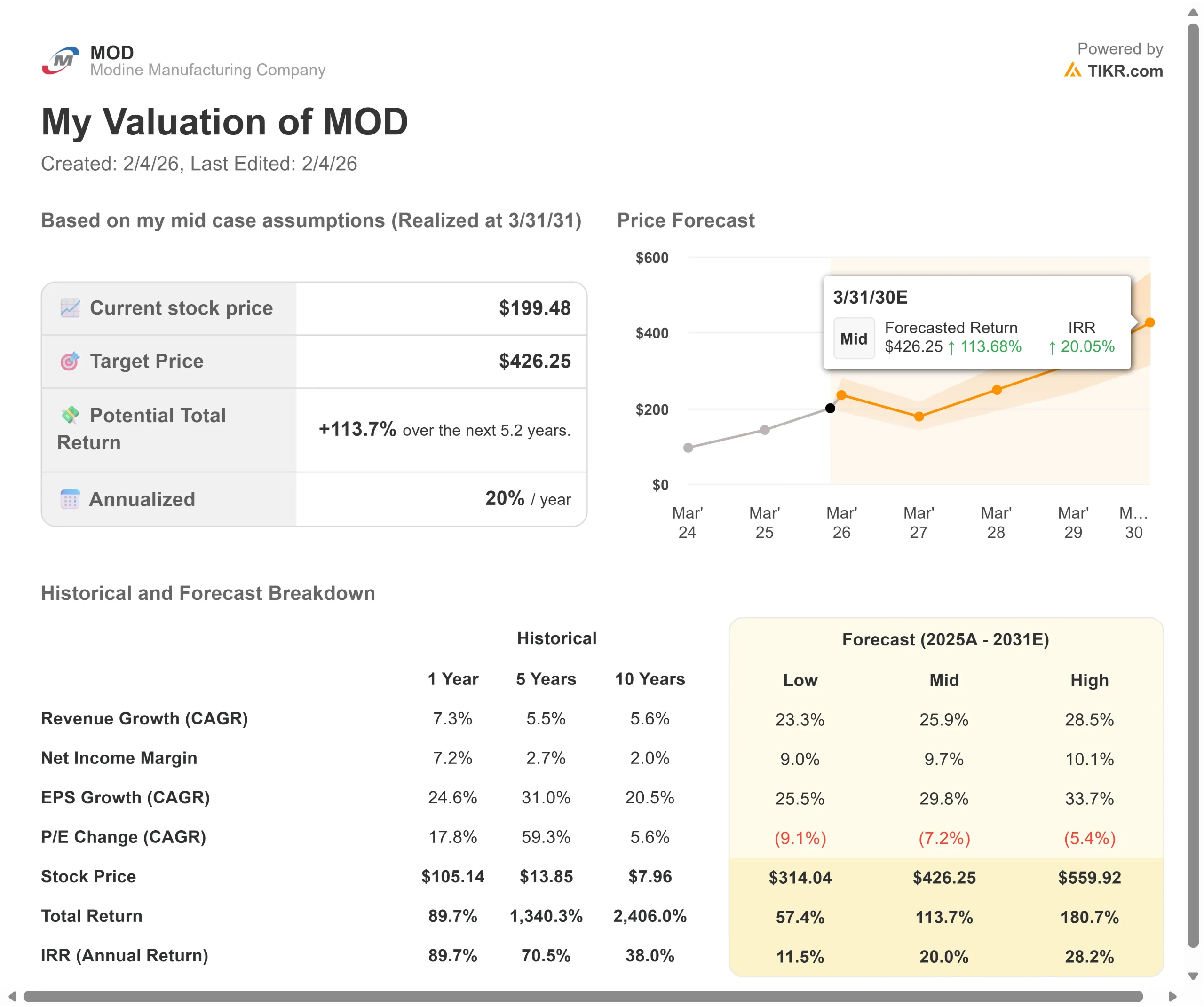

如果情况好转或恶化会怎样?

热管理公司面临执行风险和资本支出周期。以下是 2028 年 3 月之前,Modine 股票在不同情况下的表现:

- 低度情况:如果收入增长放缓至 23.3%,净利润率压缩至 9%,投资者仍可获得 57% 的总回报(年回报率为 11.5%)。

- 中等情况:如果增长率为 25.9%,利润率为 9.7%,我们预计总回报率将达到 114%(每年 20%)。

- 高案例:如果人工智能基础设施加速发展,Modine 保持 10.1% 的利润率,同时增长 28.5%,那么总回报率将达到 181%(年回报率 28.2%)。

立即查看分析师对 MOD 股票的看法(使用 TIKR 免费) >>>

估值范围反映了产能扩张的执行情况、收购整合的成功,以及新设施全面投产后利润率的提高。

在低位情况下,会出现上市延迟或整合挑战。

在高位情况下,人工智能基础设施的需求超出预期,随着生产效率的提高,利润率也会提前改善。

Modine 股票还有多少上涨空间?

使用 TIKR 的新估值模型工具,您可以在一分钟内估算出股票的潜在股价。

只需简单输入以下三项

- 收入增长

- 营业利润率

- 退出市盈率倍数

如果您不确定要输入什么内容,TIKR 会使用分析师的一致估计自动填写每个输入内容,为您提供一个快速、可靠的起点。

在此基础上,TIKR 会计算牛市、基本市和熊市情景下的潜在股价和总回报,这样您就可以快速了解股票的价值是否被低估或高估。

在 60 秒内查看股票的真实价值(使用 TIKR 免费) >>>

寻找新机会?

- 查看哪些股票 亿万富翁投资者正在购买的股票 这样您就可以跟随聪明的资金。

- 分析股票只需 5 分钟使用 TIKR 的一体化易用平台。

- 推倒的石头越多......您发现的机会就越多。 使用 TIKR 搜索 100K+ 全球股票、全球顶级投资者持有的股票等。

免责声明:

请注意,TIKR 上的文章无意作为 TIKR 或我们内容团队的投资或财务建议,也不是买卖任何股票的建议。我们根据 TIKR 终端的投资数据和分析师的估计创建内容。我们的分析可能不包括最近的公司新闻或重要更新。TIKR 不持有所提及的任何股票。感谢您的阅读,祝您投资愉快!