O SPDR Portfolio S&P 500 ETF(SPLG) é uma forma econômica de obter exposição ao mercado de ações de grande capitalização dos EUA. Com um índice de despesas de apenas 0,02%, ele se tornou uma das opções mais populares para investidores que buscam uma exposição ampla e direta sem incorrer em altas taxas de administração. Como seus pares, VOO e SPY, o SPLG espelha o S&P 500; entretanto, a composição de suas participações revela onde está o verdadeiro peso.

Conforme ilustra o gráfico abaixo, algumas empresas exercem uma influência significativamente maior do que as demais.

| Classificação | Ticker | Empresa | % do fundo |

|---|---|---|---|

| 1 | NVDA | NVIDIA Corp. | 7.83% |

| 2 | MSFT | Microsoft Corp. | 6.68% |

| 3 | AAPL | Apple Inc. | 6.64% |

| 4 | AMZN | Amazon.com Inc. | 3.86% |

| 5 | META | Meta Platforms Inc. Classe A | 2.90% |

| 6 | AVGO | Broadcom Inc. | 2.78% |

| 7 | GOOGL | Alphabet Inc. Classe A | 2.57% |

| 8 | TSLA | Tesla Inc. | 2.13% |

| 9 | GOOG | Alphabet Inc. Classe C | 2.06% |

| 10 | BRK.B | Berkshire Hathaway Inc. Classe B | 1.58% |

| 11 | JPM | JPMorgan Chase & Co. | 1.50% |

| 12 | LLY | Eli Lilly and Co. | 1.05% |

| 13 | V | Visa Inc. Classe A | 1.02% |

| 14 | ORCL | Oracle Corp. | 0.95% |

| 15 | NFLX | Netflix Inc. | 0.91% |

| 16 | MA | Mastercard Inc. Classe A | 0.84% |

| 17 | XOM | Exxon Mobil Corp. | 0.83% |

| 18 | WMT | Walmart Inc. | 0.79% |

| 19 | JNJ | Johnson & Johnson | 0.73% |

| 20 | CUSTO | Costco Wholesale Corp. | 0.73% |

| 21 | HD | The Home Depot Inc. | 0.72% |

| 22 | PLTR | Palantir Technologies Inc. Classe A | 0.71% |

| 23 | ABBV | AbbVie Inc. | 0.69% |

| 24 | PG | Procter & Gamble Co. | 0.63% |

| 25 | BAC | Bank of America Corp. | 0.62% |

Os investidores são atraídos pelo SPLG por sua combinação de acessibilidade e eficiência. Ele é negociado sem comissões na maioria das corretoras, tem bilhões em ativos sob gestão e apresenta desempenho quase idêntico ao do próprio S&P 500. Para os investidores preocupados com o custo, o SPLG muitas vezes parece ser o melhor valor no universo dos fundos de índice.

Mas é essencial entender o que você está realmente comprando. Embora o SPLG inclua todas as 500 ações do S&P, seu desempenho é fortemente influenciado por alguns gigantes. De fato, somente a NVIDIA, a Microsoft e a Apple representam mais de 21% do fundo, e é por isso que destacaremos esses três nomes em detalhes após analisarmos as 25 principais participações.

1. NVIDIA(NVDA) 7,83%

A NVIDIA deixou de ser uma empresa de GPUs para jogos e se tornou a espinha dorsal da computação de IA. Sua arquitetura Blackwell combina um desempenho incrível com aceleração especializada de IA, enquanto seu ecossistema de software CUDA mantém os desenvolvedores vinculados à sua plataforma. Essa combinação de hardware e software dá à NVIDIA uma vantagem competitiva significativa.

A empresa não está apenas vendendo chips, está vendendo uma solução de pilha completa. Com o DGX Cloud, equipamentos de rede e ferramentas de orquestração, a NVIDIA está se incorporando profundamente aos fluxos de trabalho de hiperescaladores e empresas. Isso torna sua posição na cadeia de valor de IA mais duradoura do que a de um fornecedor de hardware típico.

Para a SPLG, o peso da NVIDIA é importante porque suas ações têm sido um dos fatores mais importantes do mercado. Quando a NVIDIA se recupera, a SPLG se recupera. Com quase 8% do fundo, nenhuma outra ação exerce maior influência atualmente.

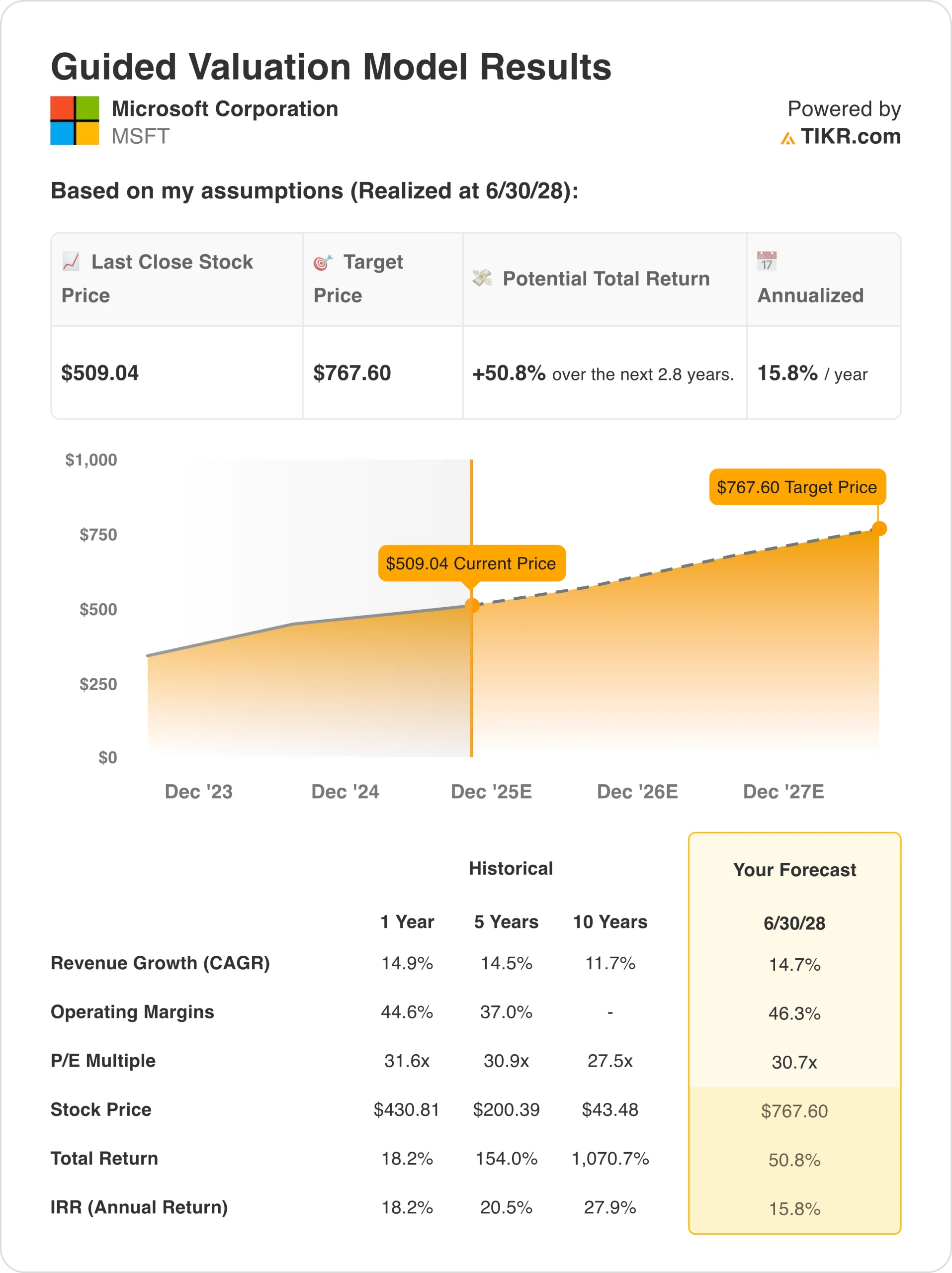

2. Microsoft(MSFT) 6,68%

A Microsoft é a mais equilibrada das empresas de tecnologia de mega capitalização, com fortalezas em software de produtividade, nuvem e, agora, IA. Seu modelo de assinatura garante uma receita estável e recorrente por meio do Microsoft 365, enquanto o Azure a mantém competitiva com a Amazon em infraestrutura de nuvem.

A IA se tornou o acelerador de crescimento. Os recursos de copiloto do Office, Teams e Windows estão impulsionando a adoção corporativa, enquanto o Azure AI oferece a flexibilidade de que as empresas precisam para criar ou comprar ferramentas de IA com segurança. Essa integração constante da IA aos produtos existentes torna o crescimento da Microsoft menos especulativo e mais sustentável.

Para o SPLG, a Microsoft é um estabilizador. Ela pode não apresentar os mesmos retornos impressionantes da NVIDIA, mas seu crescimento consistente, lucratividade e retornos para os acionistas (dividendos + recompras) fazem dela uma das âncoras mais confiáveis do ETF.

Avalie as ações em menos de 60 segundos com o novo modelo de avaliação da TIKR (é gratuito) >>>

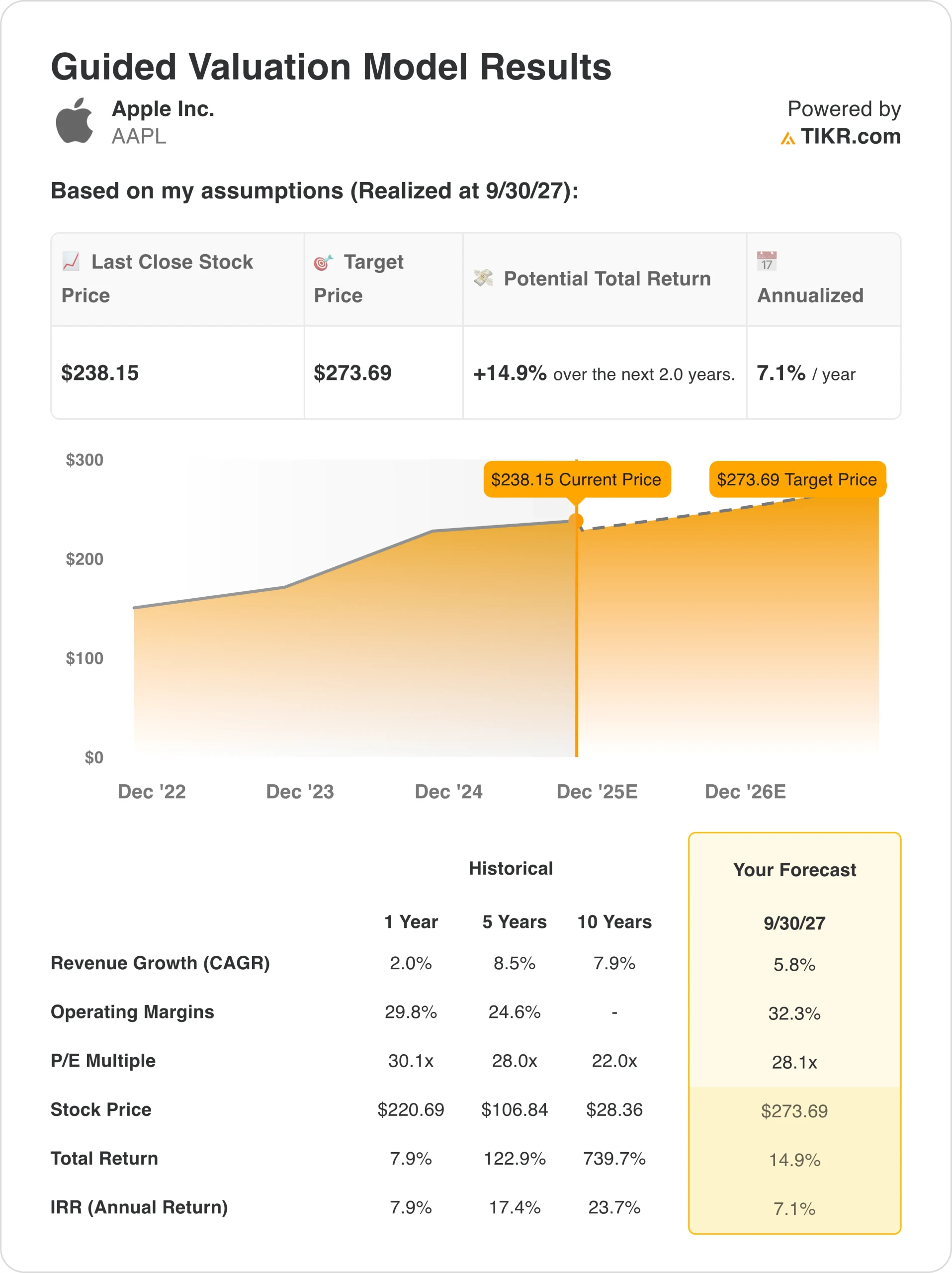

3. Apple(AAPL) 6,64%

A história da Apple começa com sua enorme base instalada de mais de 2 bilhões de dispositivos ativos em todo o mundo. Essa base de hardware alimenta seu crescente ecossistema de serviços, desde o iCloud até o Apple Music e o Apple Pay, que agora oferece uma receita recorrente e de margem mais alta.

A inovação mantém o volante do motor girando. O Apple Silicon aumentou o desempenho e a eficiência energética dos dispositivos, enquanto o Vision Pro mostra que a empresa ainda está disposta a apostar em categorias totalmente novas. Mesmo quando o crescimento da unidade diminui, os ciclos de venda cruzada e atualização geram um fluxo de caixa confiável.

Para o SPLG, a Apple é tanto um motor de crescimento quanto um lastro. Sua escala, lucratividade e incansáveis recompras a mantêm como uma das empresas mais influentes do fundo, e seu peso de 6,6% significa que a direção de suas ações quase sempre se reflete no desempenho do SPLG.

Qual é o grau de concentração da SPLG?

O SPLG pode se apresentar como uma exposição “ampla” ao S&P 500, mas seus 25 principais nomes respondem por quase metade do fundo. Isso significa que o desempenho não é distribuído de forma homogênea entre todas as 500 ações, mas é determinado em grande parte pelos gigantes tecnológicos de grande capitalização no topo.

Para os investidores, isso é tanto um ponto forte quanto um risco. Quando os líderes se recuperam, o SPLG tem um desempenho superior. No entanto, se a tecnologia de megacapacidade tropeçar, a diversificação do SPLG não oferecerá muita proteção, pois o esquema de ponderação enfatiza significativamente as maiores empresas.

Principais percepções

- Grande dependência de megacaps. As 10 principais participações representam quase 38% do ETF.

- Inclinação do setor para a tecnologia. Entre NVIDIA, Microsoft, Apple e outros líderes, a tecnologia domina o desempenho.

- A diversificação ainda existe. O SPLG detém todas as ações do S&P 500, oferecendo aos investidores exposição a todos os setores.

- Vantagem de custo. Com um índice de despesas de 0,02%, o SPLG é uma das formas mais baratas de deter o mercado.

Por que metade do fundo depende de 25 empresas

O SPLG continua sendo uma das formas mais simples e econômicas de capturar o S&P 500. Sua taxa ultrabaixa garante que os investidores fiquem com a maior parte de seus retornos, e sua estrutura garante exposição às maiores e mais importantes empresas dos EUA.

No entanto, os investidores devem estar cientes da compensação: metade da SPLG é composta por 25 empresas, enquanto um quinto é representado apenas pela NVIDIA, Microsoft e Apple. Essa concentração tem funcionado, pois essas empresas têm dominado, mas também aumenta os riscos se os líderes vacilarem.

Para a maioria dos portfólios, o SPLG continua sendo um ativo principal ideal. Ele captura o crescimento das empresas de grande capitalização dos EUA em um pacote único e econômico, ao mesmo tempo em que oferece o poder de permanência das empresas mais resistentes do mercado.

Avalie rapidamente qualquer ação com o novo e poderoso modelo de avaliação da TIKR (é gratuito!) >>>

Deseja investir como Warren Buffett, Joel Greenblatt ou Peter Lynch?

A TIKR acaba de publicar um relatório especial que detalha cinco poderosos rastreadores de ações inspirados nas estratégias exatas usadas pelos maiores investidores do mundo.

Neste relatório, você descobrirá:

- Um rastreador no estilo Buffett para encontrar compostos de grande porte a preços justos

- A fórmula de Joel Greenblatt para ações de alto retorno e baixo risco

- Uma ferramenta inspirada em Peter Lynch para revelar as pequenas empresas de rápido crescimento antes que Wall Street perceba

Cada screener é totalmente personalizável no TIKR, para que você possa aplicar instantaneamente estratégias de investimento lendárias. Esteja você procurando ações de capitalização de longo prazo ou ações de valor negligenciadas, esses screeners economizarão horas e aumentarão sua vantagem.

Este é o seu atalho para estruturas de investimento comprovadas, respaldadas por dados reais de desempenho.

Clique aqui para se inscrever no TIKR e obter esse relatório completo agora, totalmente gratuito.

Procurando novas oportunidades?

- Veja quais ações osinvestidores bilionários estão comprando para que você possa seguir o dinheiro inteligente.

- Analise ações em apenas 5 minutos com a plataforma multifuncional e fácil de usar da TIKR.

- Quanto mais pedras você derrubar… mais oportunidades você descobrirá. Pesquise mais de 100 mil ações globais, participações dos principais investidores globais e muito mais com a TIKR.

Isenção de responsabilidade:

Observe que os artigos sobre a TIKR não se destinam a servir como consultoria financeira ou de investimento da TIKR ou de nossa equipe de conteúdo, nem são recomendações para comprar ou vender ações. Criamos nosso conteúdo com base nos dados de investimento do TIKR Terminal e nas estimativas dos analistas. Nossa análise pode não incluir notícias recentes da empresa ou atualizações importantes. A TIKR não tem posição em nenhuma das ações mencionadas. Obrigado por sua leitura e bons investimentos!