伍德赛德能源公司(Woodside Energy,WDS)是一家全球性能源公司,专注于安全、可靠、负责任地生产石油和天然气,主要是液化天然气(LNG)。公司的核心战略重点是优化其世界级的生产资产,同时为满足未来的全球能源需求,大力发展重大增长项目。这种对执行力的关注确保伍德赛德保持其作为主要、有弹性的液化天然气供应商的地位。

使用 TIKR 的新估值模型(免费)>> 在 60 秒内找出股票的真正价值。

2025 年第三季度表现出强劲的运营业绩,突出表现在严格的资产管理和资本执行。这种稳定性使伍德赛德得以利用每桶油当量 60 美元的有利季度平均实现价格。核心资产的成功运营直接转化为强劲的现金流,这对于为下一阶段的大规模增长提供资金至关重要。

伍德赛德的重点很明确:按计划完成旗舰项目斯卡伯勒能源项目,同时加快特里恩和路易斯安那液化天然气等新项目的建设。这些项目的有序推进与严格的资本分配相结合,对于将今天的投资转化为未来可观的产量增长和稳健的股东回报至关重要。

使用 TIKR 功能强大的新估值模型快速评估任何股票价值(免费!) >>>

财务故事

伍德赛德公司产量稳定,第三季度产量为 5080 万桶油当量(MMboe),比上一季度增长 1%。2025 年全年产量指导目标已修订为 1.92 亿至 1.97 亿桶油当量,显示了对运营稳定性的信心。每桶石油当量 60 美元的季度平均实现价格为本季度提供了强有力的财务支撑。

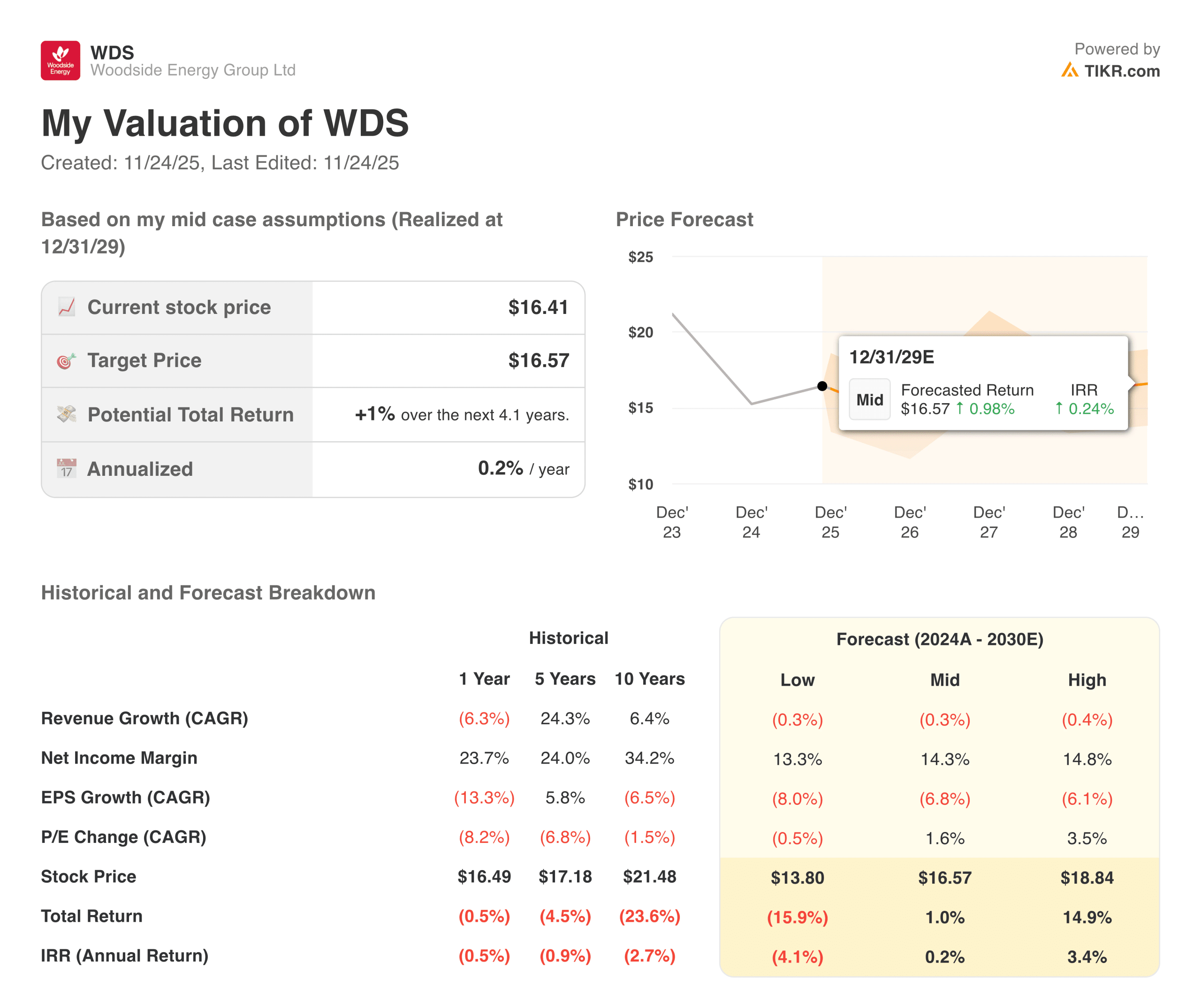

| 指标 | 价值 |

|---|---|

| 收入增长(1 年) | (6.3%) |

| 净利润率(1 年) | 23.7% |

| 每股收益增长率(1 年) | (13.3%) |

| 市盈率变化(1 年) | (8.2%) |

| 历史 5 年 EPS 年复合增长率 | 5.8% |

| 历史 10 年每股收益年均复合增长率 | 6.5% |

| 2029 年中期目标价 | $16.57 |

| 总回报率(中间方案) | 1.0% 至 2029 年 |

| 年化内部收益率(中间方案) | 0.2% |

半年税后净利润(NPAT)达到 10.69 亿美元,反映了在商品价格波动的情况下有效的成本管理。运营纪律非常注重效率,Woodside 成功地将持续资本支出同比减少了 13%。这种控制对于最大限度地从现有资产中获取现金,为资本密集型的增长组合提供资金至关重要。

冥王星液化天然气公司(Pluto LNG)本季度实现了 100% 的可靠性,最大限度地减少了生产延期,这证明了资产的高质量。强劲的运营业绩支持了公司对平衡资本分配框架的承诺,即优先考虑增长投资和持续的股东回报。这一战略的目标是在整个能源转型过程中实现长期股东价值最大化。

更广泛的市场背景

能源行业是去年波动较大的行业之一。由于欧洲储存量的变化、亚洲需求和供应中断,液化天然气价格大幅波动。全球主要公司也面临着成本上升、项目审批放缓和资本市场收紧等问题。伍德赛德的业绩在同行中大致处于中间位置。

该公司没有遭遇一些综合生产商的大幅削减,但也没有从其他公司的大幅反弹中受益。市场对其持观望态度,尤其是围绕斯卡伯勒和液化天然气的长期需求。

1. 运营纪律和现金生成

伍德赛德公司(Woodside)继续关注其液化天然气投资组合的运营稳定性。生产水平与之前的指导保持一致,在经历了一年的通胀压力之后,公司已采取措施加强成本控制。尽管商品价格走软,但对可靠性的关注有助于保持利润率的稳定。管理层强调了西北大陆架和冥王星(Pluto)的效率改进,这将有助于在条件正常化时产生现金。

公司的运营现金流仍然是其最强的特点之一。即使在定价较低的情况下,核心液化天然气资产也能继续产生稳定的现金,为资产负债表提供支持。自由现金流随市场条件波动,但基本发电能力保持不变。随着时间的推移,更好的成本控制和改进的项目排序可能有助于稳定业绩。投资者将关注伍德赛德能否在不影响增长的情况下保持适度的资本支出。

2.项目管道、斯卡布罗和长期展望

斯卡布罗项目仍然是伍德赛德未来的核心。它在公司的长期产量中占有重要份额,投资者希望成本更新、监管里程碑和时间安排更加清晰。虽然进展仍在继续,但由于全球液化天然气开发的成本估算不断变化,市场已经对一些不确定性进行了定价。

从长远来看,伍德赛德认为,亚洲的需求增长是一个关键的顺风因素。对于许多正在减少煤炭依赖的经济体来说,液化天然气仍然是一种过渡性燃料。管理层预计,未来十年的需求将保持强劲,而伍德赛德将成为可靠的供应商。公司交付斯卡伯勒、优化现有资产和维持资本纪律的能力,将决定有多少需求转化为价值创造。目前,公司的发展轨迹仍具有建设性,但也不乏执行风险。

用 TIKR 在 60 秒内评估伍德赛德能源公司等股票的价值(免费) >>> 3.

3. 估值、预期和模型建议

TIKR 估值模型显示,从中期到 2029 年,伍德赛德能源将有低个位数的上升空间。在基本情况下,收入增长预计将保持平稳,利润率稳定,资本支出正常化。低估值情景反映了价格持续疲软或主要项目延迟带来的下行风险,而高估值情景则假定液化天然气价格走强,运营杠杆率提高。

投资者应将这些情况理解为反映了喜忧参半的情绪。伍德赛德拥有稳定的资产基础和可靠的现金流,但盈利将继续随着全球能源市场的变化而变化。公司的长期价值将取决于始终如一的执行力、规范的投资以及保持整个投资组合成本稳健的能力。

TIKR 的启示

TIKR 估值模型显示,在 2029 年之前的中期情况下,伍德赛德能源将有低个位数的上升空间,在基本情况下,收入增长预计将保持平稳,利润率稳定,资本支出正常化。然而,2025 年对股东来说只有极小的增长。这反映了价格持续疲软和主要项目延迟带来的下行风险,而高情景假设液化天然气价格走强,运营杠杆作用增强。

投资者应将这些情景理解为反映了喜忧参半的情绪。伍德赛德拥有稳定的资产基础和可靠的现金流,但盈利将继续随着全球能源市场的变化而变化。公司的长期价值将取决于持续的执行力、规范的投资,以及保持整个投资组合成本稳健的能力。

2025 年,您应该买入、卖出还是持有伍德赛德能源公司股票?

伍德赛德处于中间位置,投资者在形成更坚定的观点之前需要更清晰的信号。核心液化天然气资产继续产生稳定的现金,资产负债表依然稳健,但盈利仍随全球定价和项目时机而变动。

斯卡伯勒是主要变量,成本和里程碑方面的持续更新将增强投资者的信心。注重长期稳定性的投资者可能会看重其韧性,而其他投资者则可能会等待更明确的确认,即增长和利润率正朝着正确的方向发展。

伍德赛德能源公司股票还有多少上涨空间?

使用 TIKR 的新估值模型工具,您可以在一分钟内估算出一只股票的潜在股价。

只需简单输入以下三项

- 收入增长

- 运营利润率

- 退出市盈率倍数

如果您不确定输入什么内容,TIKR 会使用分析师的一致估计自动填写每项输入内容,为您提供一个快速、可靠的起点。

在此基础上,TIKR 会计算在牛市、熊市和基本市盈率 情况下的潜在股价和总回报,这样您就可以快速了解股票的价值是否被低估或高估。

了解您最喜爱的股票的真实价值(使用 TIKR 免费) >>>

寻找新机会?

- 查看哪些 股票 亿万富翁投资者正在购买的股票 这样 您就可以跟随聪明的资金。

- 分析股票只需 5 分钟使用 TIKR 的一体化易用平台。

- 推倒的石头越多......您发现的机会就越多。使用 TIKR 搜索 100K+ 全球股票、全球顶级投资者持有的股票等。

免责声明:

请注意,TIKR 上的文章无意作为 TIKR 或我们内容团队的投资或财务建议,也不是买卖任何股票的建议。我们根据 TIKR 终端的投资数据和分析师的估计创建内容。我们的分析可能不包括最近的公司新闻或重要更新。TIKR 不持有所提及的任何股票。感谢您的阅读,祝您投资愉快!