重要启示:

- 业务拐点:收入达到 43 亿美元,息税前盈利(EBIT)转为正值,达到 1.07 亿美元,标志着从亏损到盈利规范的结构性转变。

- 利润率恢复:运营利润率接近 8%,反映了内容成本的降低和广告效率的提高,改善了盈利的持久性。

- 估值设置:股价接近 26 倍的远期收益,尽管现金流趋势有所改善,但这一水平仍让人感到谨慎。

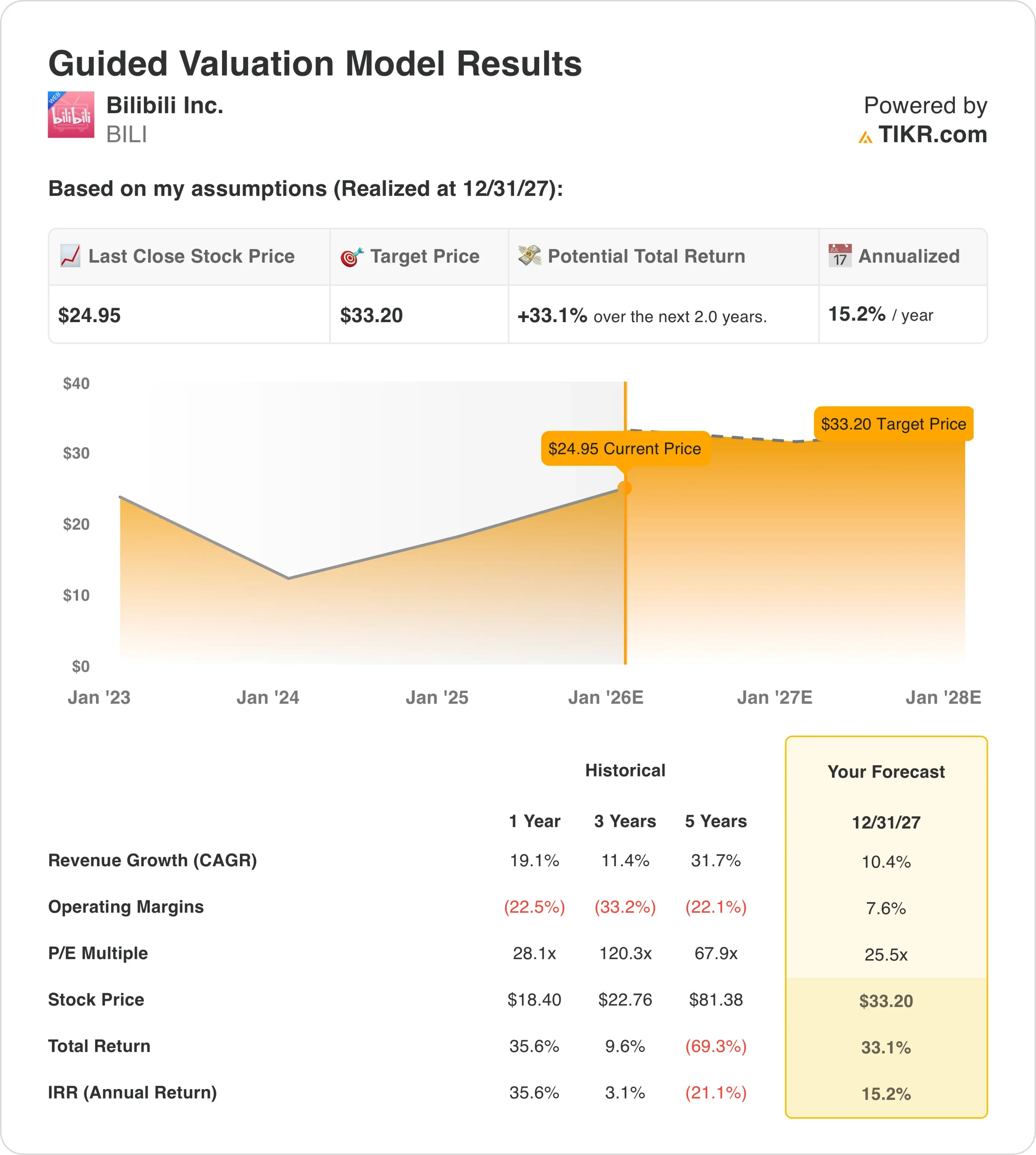

- 目标股价:模型支持到 2027 年股价达到 33 美元,这意味着与当前约 25 美元的股价相比,总上涨空间为 33%,年回报率为 15%。

探究 Bilibili 的持续盈利能力是否证明其有理由提高股价。您可以在 TIKR 上免费分析这些数字 →。

Bilibili(BILI)运营着中国领先的以年轻人为中心的在线视频和娱乐平台,通过广告、手机游戏、直播和高级会员来盈利。

最近披露的信息显示,摩根大通(JPM)的持股比例增至 17%,这是一个显著的信号,因为在公司盈利转型期间,经营亏损缩小,自由现金流转为正值。

Bilibili 创造了 43 亿美元的追踪收入,反映出高十倍的增长,这很重要,因为它显示了需求的稳定性,即使在内容支出减少的情况下也是如此。

息税前盈利(EBIT)达到 1.07 亿美元,营业利润率接近 8%,这是一个重要的拐点,因为它证实了货币化收益正在转化为真正的盈利能力。

公司市值接近 100 亿美元,股价约为远期收益的 26 倍,尽管利润率上升,但估值仍反映出怀疑态度,这让人怀疑公司的执行力能否迅速转变投资者的看法。

想了解 Bilibili 的盈利拐点是否已被完全定价?在 TIKR 上免费运行完整的估值模型,并对上行情况进行压力测试 →。

模型对 BILI 股票的影响

我们在评估 Bilibili 时,假设其货币化效率不断提高,内容支出得到控制,资本分配有序,亏损转化为可持续的运营利润。

根据 10% 的收入增长、7.6% 的营业利润率和 25.5 倍的退出倍数,模型预测 BILI 的股价到 2027 年将达到每股 33 美元。

这意味着从目前的 25 美元价格计算,总回报率为 33.1%,年化回报率为 15.2%。

我们的估值假设

TIKR 的估值模型允许您输入自己对公司收入增长、营业利润率和市盈率倍数的假设,并计算出股票的预期回报。

以下是我们对 BILI 股票使用的假设:

1.收入增长率:10.4

Bilibili 的营收从 2021 年的 194 亿美元增至本季度的 298 亿美元,反映了监管压力的恢复和广告需求的恢复。

2024 年,该公司的年增长率放缓至 19%,标志着从高速增长向更可持续的扩张过渡。

共识预测显示,到 2027 年,公司收入将达到 361 亿美元,这意味着随着规模的扩大,将实现低两位数的增长。

广告效率和游戏货币化仍是主要驱动力,内容 IP 的扩展和用户货币化的改善也为其提供了支持。

与前几个周期相比,宏观敏感性和竞争强度限制了上行空间,尤其是可自由支配的广告支出。

市场预期增长前景为 10.4%,反映了货币化的改善,同时考虑到平台的成熟度和中国数字广告市场的正常化。

2.运营利润率7.6%

Bilibili 的息税前利润(EBIT)在本季度达到 7.47 亿美元,这标志着 Bilibili 在连续多年经营亏损后出现了明显的拐点。

在成本控制的推动下,运营利润率从 2021-2022 年的负 30% 中位水平提高到 LTM 的 2.5%。

内容支出已经合理化,而营销效率则通过更高的广告负荷和更好的定位得到了提高。

随着固定成本的缩减,毛利率扩大至年度末的 36.4%,进一步支持了运营杠杆。

利润率仍低于全球同行,反映出持续的投资需求和竞争激烈的内容动态。

目前的盈利趋势支持 7.6% 的运营利润率,这得益于成本控制和货币化的进展,但也受限于持续的再投资需求。

您是否想知道,随着内容成本的正常化,利润率究竟能扩大到什么程度?在 TIKR 上免费构建您自己的 Bilibili 盈利情景和目标价 → 3.

3.退出市盈率:25.5 倍

Bilibili 的交易市盈率接近 25.5 倍,反映出市场对其盈利转型持谨慎乐观态度。

在增长强劲的年份,历史市盈率要高得多,但在监管不确定性的影响下,市盈率大幅缩水。

投资者的情绪依然谨慎,他们更看重盈利的持久性,而不是单纯的用户增长指标。

自由现金流的改善和亏损的收窄使估值趋于稳定,但重新评级需要持续的执行力。

机构增持,包括摩根大通的增持,表明该公司的信心在增强,但并非欣欣向荣。

估值假设意味着 25.5 倍的退出倍数,这与一个盈利但具有周期性的数字平台相符,该平台将继续赢得投资者的信心。

如果情况好转或恶化会怎样?

Bilibili 的前景取决于用户货币化、内容成本控制以及估值是否反映持续盈利能力。以下是到 2027 年 BILI 在不同情况下的前景:

- 低度情况:如果年收入增长放缓至 9%,利润率因广告需求疲软而仅提高至 9%→年回报率为 5.4%。

- 中度情况:收入增长 10%,运营利润率接近 10%→年回报率 12.0%。

- 高案例:如果货币化加速,利润率扩大到 10%以下→潜在 18% 的年回报率

随着内容成本的正常化和广告效率的提高,Bilibili 已走出亏损严重的扩张期,目前正显示出经营杠杆效应。

如果运营利润率持续改善,估值保持在目前的盈利范围附近,到 2027 年达到 33 美元是可行的。

它还有多少上涨空间?

使用 TIKR 的新估值模型工具,您可以在一分钟内估算出一只股票的潜在股价。

只需简单输入以下三项

- 收入增长

- 营业利润率

- 退出市盈率

如果您不确定输入什么内容,TIKR 会使用分析师的一致估计自动填写每个输入内容,为您提供一个快速、可靠的起点。

在此基础上,TIKR 会计算在牛市、基本市和熊市情景下的潜在股价和总回报,这样您就可以快速了解股票的价值是否被低估或高估。

查看广告货币化、游戏收入和利润率的变化如何影响 Bilibili 到 2027 年的公允价值。免费试用 TIKR 的估值工具 → 寻找新机遇?

寻找新机会?

- 查看哪些股票 亿万富翁投资者正在购买的股票 这样您就可以跟随聪明的资金。

- 分析股票只需 5 分钟使用 TIKR 的一体化易用平台。

- 推倒的石头越多......您发现的机会就越多。 使用 TIKR 搜索 100K+ 全球股票、全球顶级投资者持有的股票等。

免责声明:

请注意,TIKR 上的文章无意作为 TIKR 或我们内容团队的投资或财务建议,也不是买卖任何股票的建议。我们根据 TIKR 终端的投资数据和分析师的估计创建内容。我们的分析可能不包括最近的公司新闻或重要更新。TIKR 不持有所提及的任何股票。感谢您的阅读,祝您投资愉快!