Grupo de Empresas de Serviços Públicos (NYSE: PEG) tem estado sob pressão no último ano. O aumento das taxas de juros e o sentimento mais brando em relação às empresas de serviços públicos empurraram as ações para perto de US$ 81/ação, embora o PEG continue a registrar margens estáveis e lucros consistentes. Seu negócio regulamentado continua sendo uma âncora estável em um mercado volátil.

Recentemente, a PEG destacou um forte progresso em várias iniciativas operacionais. A gerência apontou para a expansão contínua da base tarifária a partir de atualizações de transmissão e distribuição, bem como o impulso contínuo em seu plano de transição de energia limpa. Esses desenvolvimentos mostram que a PEG ainda está avançando nas prioridades de longo prazo, apesar dos desafios mais amplos do setor.

Este artigo explora onde os analistas de Wall Street esperam que o PEG seja negociado até 2027. Combinamos as metas de preço de consenso com o modelo de avaliação do PEG para delinear a trajetória esperada da ação. Esses números refletem as expectativas atuais dos analistas e não são previsões próprias da TIKR.

Descubra o valor real de uma ação em menos de 60 segundos com o novo modelo de avaliação da TIKR (é gratuito) >>>

Os preços-alvo dos analistas sugerem um aumento modesto

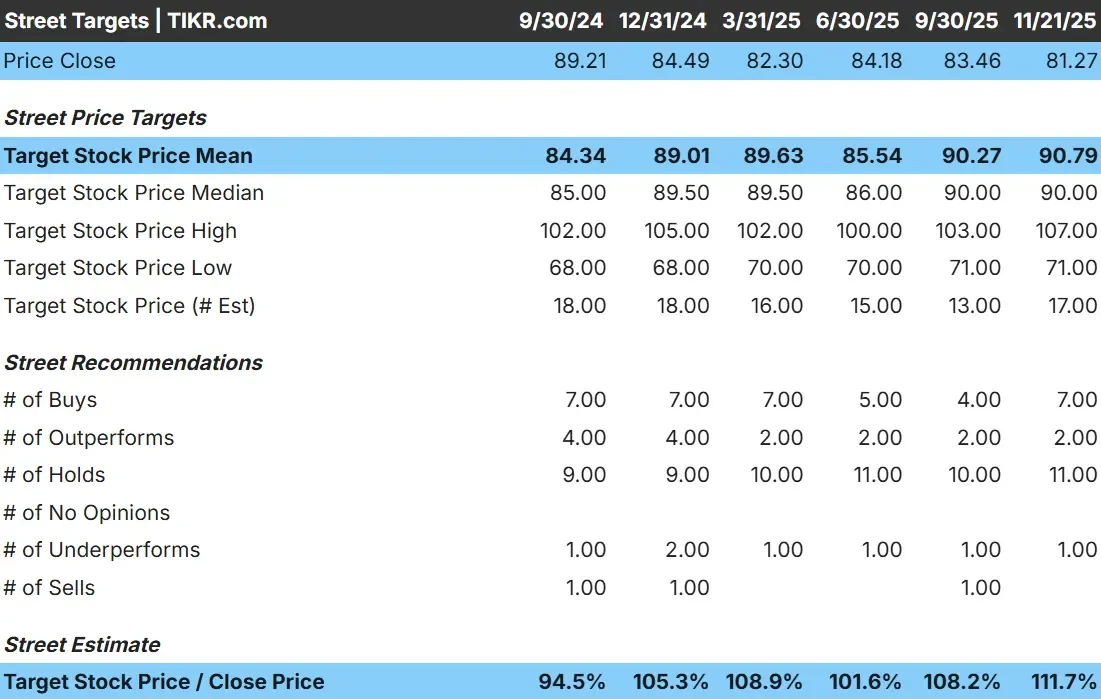

O PEG é negociado hoje em torno de US$ 81/ação. A meta média dos analistas é de US$ 91 a US$ 92 por ação, o que implica em uma alta de aproximadamente 12% em relação aos níveis atuais. Isso coloca o PEG na categoria de alta modesta, sugerindo uma perspectiva estável, mas não agressiva.

Principais metas:

- Estimativaalta: $107/ação

- Estimativa baixa: US$ 71/ação

- Estimativamediana: US$ 90/ação

- Classificações: 7 compras, 2 superações, 11 retenções, 1 desempenho inferior

A faixa é bastante estreita, e a maioria dos analistas permanece neutra ou ligeiramente positiva. Para os investidores, isso geralmente significa que se espera que o PEG acompanhe o desempenho de seus lucros. Qualquer aumento provavelmente será impulsionado por fundamentos estáveis, e não por uma grande mudança de opinião.

Descubra quanto de vantagem suas ações favoritas poderiam ter usando o novo modelo de avaliação da TIKR (é gratuito) >>>

PEG: Perspectiva de crescimento e avaliação

Os fundamentos da PEG parecem estáveis, apoiados por uma receita regulada previsível e um desempenho de margem estável:

- A receita está projetada para crescer 6,8%

- Espera-se que as margens operacionais permaneçam próximas a 29,8

- As ações são negociadas a cerca de 19x o lucro futuro

- Com base nas estimativas médias dos analistas, o Modelo de Avaliação Orientada da TIKR, usando um P E de 19x a termo, sugere cerca de US$ 98/ação até 31/12/27

- Isso implica um aumento de aproximadamente 20,7%, ou cerca de 9,3% de retorno anualizado

Esses números sugerem que o PEG pode continuar a se compor gradualmente, apoiado por uma forte visibilidade dos lucros e uma pegada regulatória estável. Para os investidores, o PEG se comporta mais como uma empresa de serviços públicos com composição estável do que como uma história de alto crescimento, sendo que a maior parte do retorno vem da consistência e não da rápida expansão.

Veja o valor real de uma ação em menos de 60 segundos (gratuito com TIKR) >>>

O que está gerando o otimismo?

O PEG se beneficia de retornos regulados previsíveis e de um longo pipeline de projetos de infraestrutura de serviços públicos. As atualizações em suas redes de transmissão e distribuição estão ajudando a melhorar a eficiência, e a empresa continua a investir em iniciativas de energia limpa que apoiam a estabilidade dos lucros a longo prazo.

Para os investidores, esses pontos fortes sugerem que a PEG tem uma base confiável para uma composição estável. Não se trata de uma história de alto crescimento, mas sua consistência operacional dá aos analistas a confiança de que a empresa pode manter um desempenho estável, mesmo em um ambiente de taxas mais difíceis.

Bear Case: crescimento lento e sensibilidade às taxas

Apesar desses aspectos positivos, a PEG ainda enfrenta desafios típicos de empresas de serviços públicos regulamentados. O crescimento continua lento, o negócio é altamente sensível às taxas de juros e as empresas de serviços públicos comparáveis com expansão renovável mais rápida podem atrair mais a atenção dos investidores.

Para os investidores, o principal risco é que a avaliação do PEG pode permanecer limitada se as taxas de juros permanecerem elevadas. A empresa oferece resiliência, mas o lado positivo é naturalmente limitado por seu perfil de crescimento constante e pelo ambiente regulatório em que opera.

Perspectivas para 2027: qual poderia ser o valor do PEG?

Com base nas estimativas médias dos analistas, o Modelo de Avaliação Orientada da TIKR, usando um P E de 19x, sugere que o PEG poderia atingir cerca de US$ 98/ação até 2027. A partir do preço atual, próximo a US$ 81/ação, isso representa um aumento de aproximadamente 21%, ou cerca de 9,3% de retorno anualizado.

Esse cenário reflete um desempenho estável da margem e uma expansão consistente da base tarifária. Para que o PEG supere essas expectativas, os lucros precisariam acelerar ou as taxas de juros precisariam diminuir, permitindo uma avaliação mais forte.

Para os investidores, o PEG parece ser um serviço público confiável de longo prazo com composição previsível. A maior parte do potencial de retorno vem de fundamentos estáveis em vez de crescimento rápido, o que o torna uma escolha adequada para quem busca estabilidade em vez de volatilidade.

Empresas de IA com grande vantagem que Wall Street está ignorando

Todos querem ganhar dinheiro com a IA. Mas, enquanto a multidão persegue os nomes óbvios que se beneficiam da IA, como NVIDIA, AMD ou Taiwan Semiconductor, a verdadeira oportunidade pode estar na camada de aplicativos de IA, onde um punhado de fabricantes de compostos está incorporando discretamente a IA em produtos que as pessoas já usam todos os dias.

A TIKR acaba de lançar um novo relatório gratuito sobre 5 fabricantes de compostos subvalorizados que, segundo os analistas, podem proporcionar anos de desempenho superior à medida que a adoção da IA se acelera.

Dentro do relatório, você encontrará:

- Empresas que já estão transformando a IA em crescimento de receitas e lucros

- Ações negociadas abaixo do valor justo, apesar das fortes previsões dos analistas

- Escolhas exclusivas que a maioria dos investidores nem sequer considerou

Se você quiser pegar a próxima onda de vencedores da IA, este relatório é uma leitura obrigatória.

Descubra o valor real de suas ações favoritas (gratuito com TIKR) >>>