En la economía digital actual, las empresas de SaaS basadas en suscripciones se distinguen por su capacidad para combinar un rápido crecimiento con flujos de caja altamente predecibles. Las empresas más fuertes no solo adquieren clientes de forma eficiente, sino que también mantienen algunas de las tasas de retención de ingresos netos (NRR) más altas del sector, lo que garantiza que los clientes existentes aumenten su gasto con el tiempo.

Un NRR elevado, combinado con unos ratios LTV/CAC favorables, se traduce en márgenes sostenibles, ingresos recurrentes estables y un importante potencial alcista. A medida que se acelera la adopción de la nube y las empresas dependen cada vez más de la infraestructura digital, los líderes de SaaS con este nivel de retención y escalabilidad ofrecen a los inversores algunas de las oportunidades más resistentes y rentables del mercado actual.

He aquí 9 de los SaaS basados en suscripciones de mayor valor con altas tasas de retención. Descubra por qué la sólida cobertura, los ingresos recurrentes y la creciente adopción internacional hacen que estas empresas resulten atractivas para los inversores a largo plazo.

| Nombre de la empresa (Ticker) | Analista en crecimiento | Ratio PER |

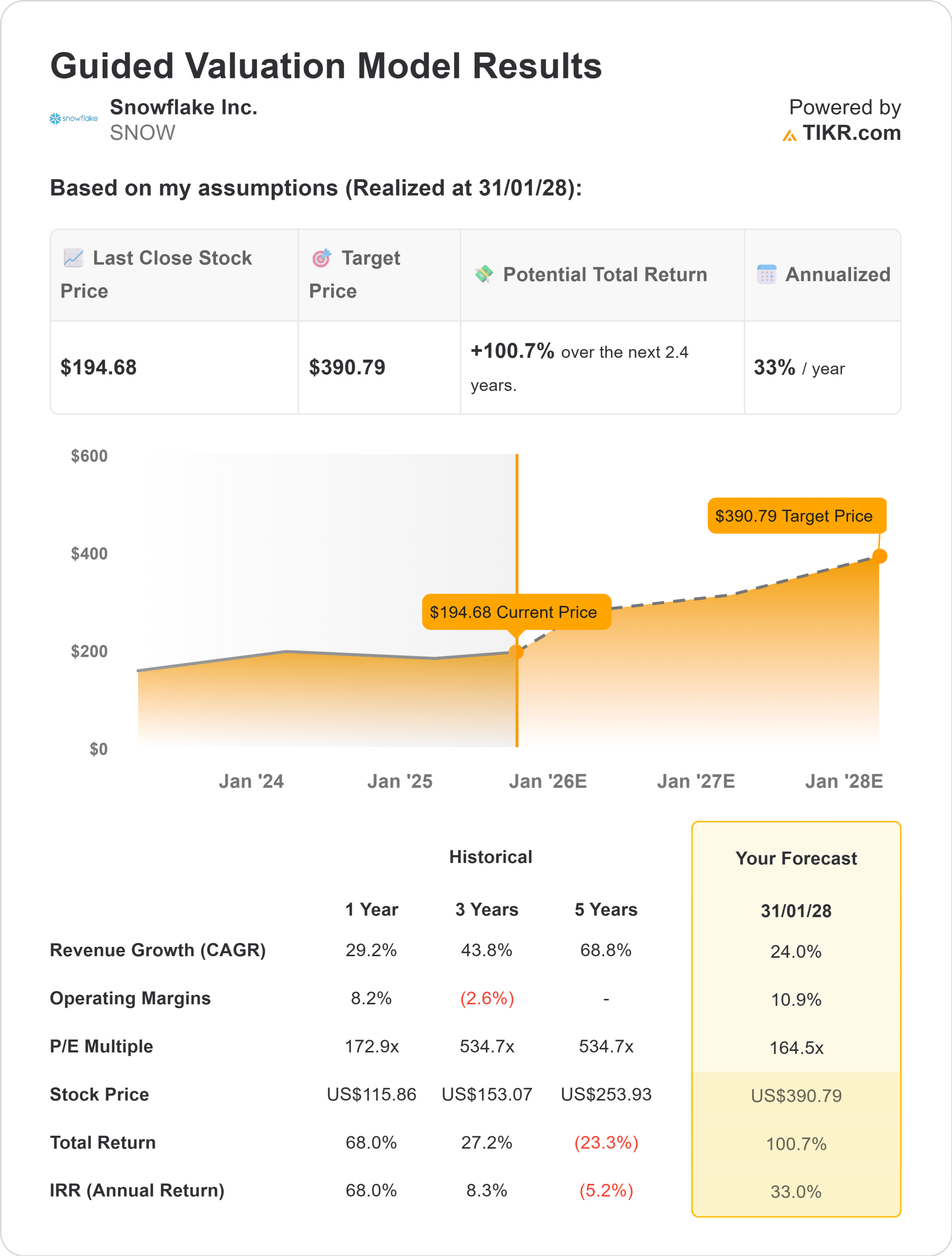

| Copo de nieve (SNOW) | 20.1% | 164.51 |

| Twilio (TWLO) | 30.0% | 21.53 |

| CrowdStrike Holdings (CRWD) | 16.5% | 108.34 |

| Veeva Systems (VEEV) | 6.6% | 36.64 |

| Zscaler (ZS) | 16.9% | 78.15 |

| Monday.com (MNDY) | 64.7% | 42.88 |

| DocuSign (DOCU) | 26.2% | 19.67 |

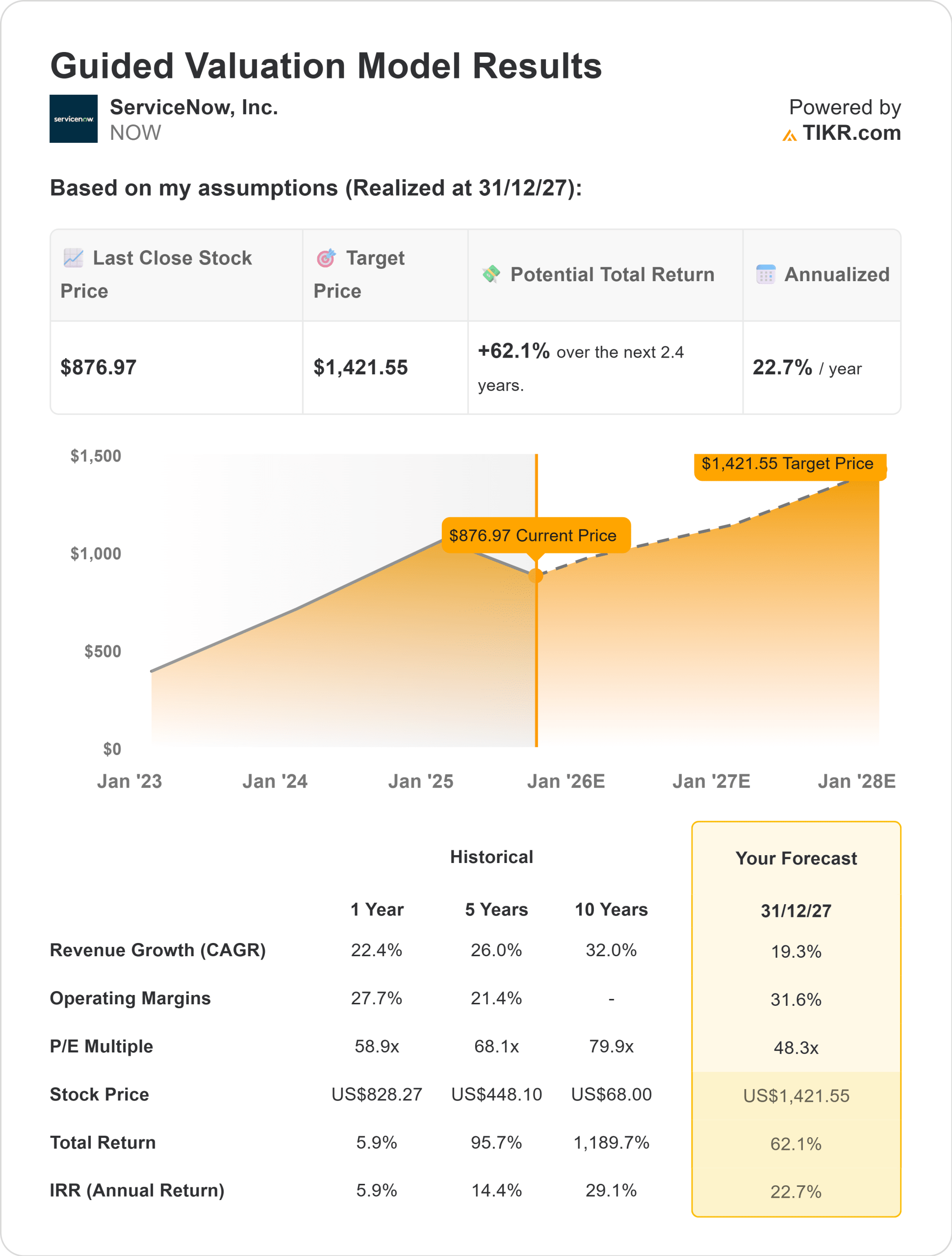

| ServiceNow (NOW) | 31.0% | 48.31 |

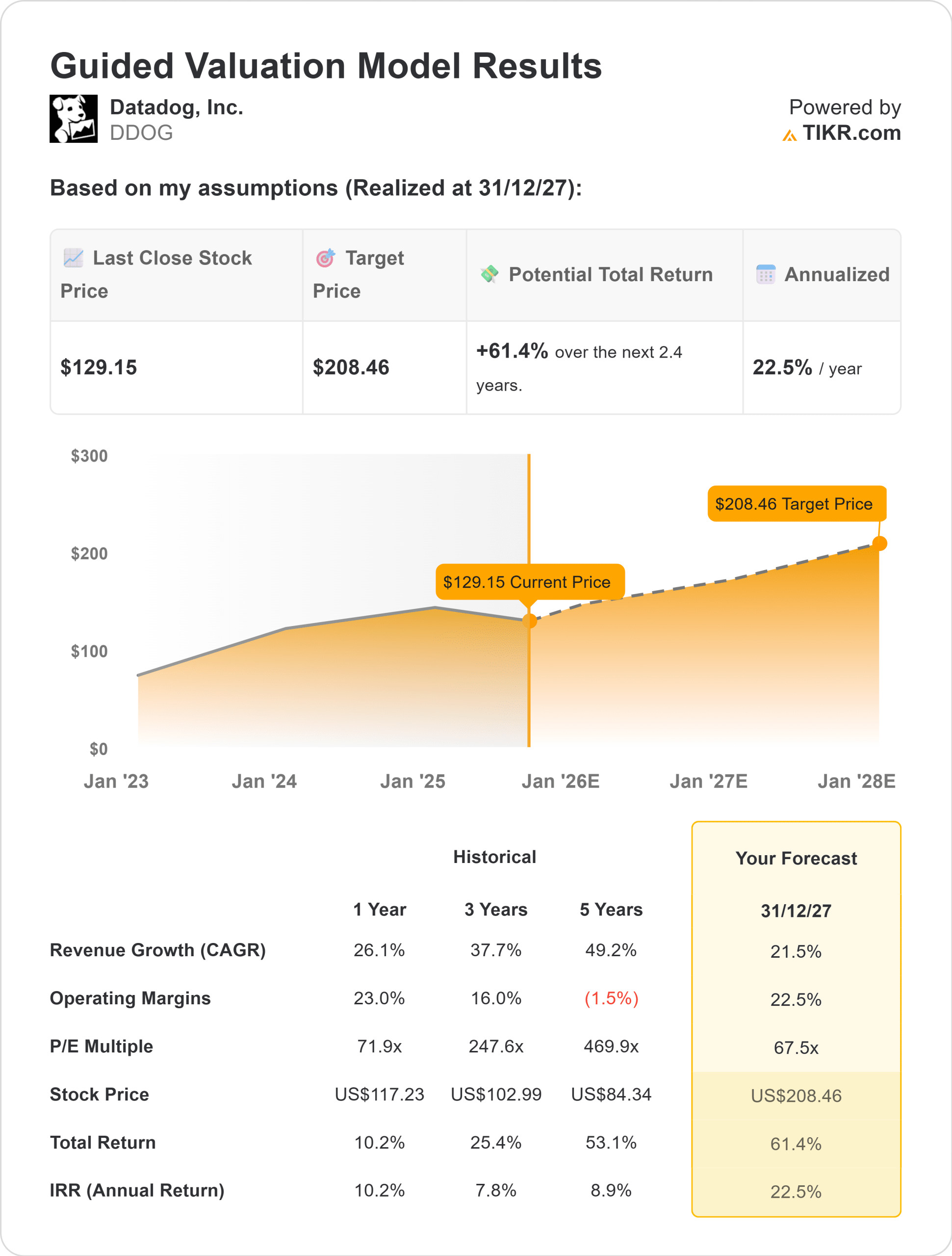

| Datadog (DDOG) | 23.8% | 67.53 |

Desbloquee nuestro informe gratuito: 5 empresas compuestas infravaloradas con potencial de crecimiento según las estimaciones de Wall Street que podrían generar rendimientos altísimos (regístrese en TIKR, es gratis) >>

He aquí tres de los mejores títulos de SaaS que destacan por la fidelidad de sus clientes, sus sólidos ingresos recurrentes y su potencial de crecimiento a largo plazo.

Copo de nieve (SNOW)

Snowflake ha creado uno de los ecosistemas SaaS más sólidos del sector del software empresarial, revolucionando la forma en que las empresas gestionan y analizan sus datos. A diferencia de los sistemas locales tradicionales, el almacén de datos basado en la nube de Snowflake permite a las empresas escalar sin problemas a través de múltiples nubes, eliminando los costes de infraestructura. Esta flexibilidad garantiza que, una vez que las empresas han migrado sus cargas de trabajo a Snowflake, los costes de cambio resultan prohibitivos, por lo que la desvinculación es extremadamente rara.

Los clientes no sólo se quedan, sino que aumentan su uso a medida que crecen sus necesidades de datos. Esto se refleja en la tasa de retención de ingresos netos (NRR ) de Snowflake , que supera regularmente el 120% y recientemente se acercó al 126%. Esto significa que los clientes existentes gastan de media más de un 25% más año tras año, una clara señal de satisfacción y expansión.

Snowflake mejora aún más la retención añadiendo capacidades de IA y aprendizaje automático, que aumentan el valor de su plataforma con el tiempo. En esencia, Snowflake no se limita a vender almacenamiento o potencia de cálculo, sino que se integra como un sistema operativo de datos críticos que evoluciona con las estrategias digitales de los clientes.

ServiceNow (NOW)

ServiceNow destaca como líder en SaaS por suscripción, con algunas de las tasas de renovación más altas del sector, cercanas al 98%. Su fuerza reside en ofrecer una plataforma de flujo de trabajo de misión crítica que impulsa la gestión de servicios de TI, recursos humanos, operaciones financieras y, cada vez más, la automatización impulsada por inteligencia artificial.

Dado que las empresas confían en ServiceNow para orquestar las funciones empresariales cotidianas, la plataforma está profundamente integrada en los flujos de trabajo de la organización. Esta integración conlleva unos costes de cambio extremadamente elevados, lo que se traduce en un bloqueo del cliente a largo plazo.

Además de la retención, ServiceNow también está demostrando un crecimiento constante de los ingresospor suscripción, que recientemente han aumentado más de un 20% interanual. Lo que hace que este resultado sea aún más interesante es la capacidad de la empresa para vender a sus clientes nuevos módulos como la gestión del servicio de atención al cliente, las operaciones de seguridad y la automatización de la inteligencia artificial.

El resultado no es solo una renovación sostenida, sino también un aumento significativo de los ingresos procedentes de la base existente. ServiceNow es más que una simple suscripción SaaS; se ha convertido en la columna vertebral de la transformación digital de las empresas, lo que explica la excepcional fidelidad de sus clientes.

Encuentre los títulos que más nos gustan de ServiceNow hoy mismo con TIKR (es gratis) >>.

Datadog (DDOG)

Datadog se ha consolidado como uno de los mejores ejemplos de SaaS de alta fidelización gracias a su plataforma de observabilidad, que permite a las empresas monitorizar la infraestructura, las aplicaciones y la seguridad en tiempo real. Su modelo de suscripción se beneficia de una dinámica de expansión clásica: las empresas suelen empezar con un producto, como la monitorización de infraestructuras, y luego adoptan rápidamente módulos adicionales de registro, APM, seguridad u observabilidad de inteligencia artificial.

Esta estrategia de adopción multiproducto es uno de los factores clave de la retención neta en dólares (DBNR) de Datadog, que ha superado sistemáticamente el 115% y, en algunos periodos, el 130%. La fortaleza de la retención de Datadog también se debe a la compleja naturaleza de la TI moderna. A medida que las empresas migran sus cargas de trabajo a la nube y dependen de microservicios, no pueden permitirse tener puntos ciegos de rendimiento o seguridad.

Una vez que Datadog se convierte en el elemento central de la estrategia de monitorización de una empresa, no es fácil sustituirlo, manteniendo las tasas de retención de ingresos brutos en elrango del 90%. Además, el lanzamiento regular de nuevos productos Datadog permite a los clientes aumentar el gasto con el tiempo, creando un poderoso efecto en cadena en los ingresos por suscripción. Esta combinación de necesidad, integración y expansión hace de Datadog una de las empresas SaaS más resistentes y con mayor retención del mercado actual.

Evalúe títulos como Datadog más rápidamente con TIKR >>.

Los analistas de Wall Street son optimistas sobre estos 5 compuestos infravalorados con potencial para batir al mercado

TIKR acaba de publicar un nuevo informe gratuito sobre 5 empresas compuestas que parecen infravaloradas, han batido al mercado en el pasado y podrían seguir superándolo en un periodo de 1 a 5 años según las estimaciones de los analistas.

En su interior encontrará una ventilación de cinco firmes con :

- Fuerte crecimiento de las ventas y ventajas competitivas sostenibles

- Valoraciones atractivas basadas en las previsiones de beneficios y el crecimiento esperado de los beneficios

- Potencial alcista a largo plazo respaldado por las previsiones de los analistas y los modelos de valoración de TIKR.

Este es el tipo de valor que puede producir enormes beneficios a largo plazo, sobre todo si se compra con descuento.

Tanto si es un inversor a largo plazo como si simplemente busca empresas cotizadas por debajo de su valor razonable, este informe le ayudará a identificar las oportunidades más interesantes.

¿Está buscando nuevas oportunidades?

- Descubra qué valores compran los inversores multimillonarios para seguir al dinero inteligente.

- Analice valores en sólo cinco minutos con la plataforma todo en uno de fácil uso de TIKR.

- Cuantas más piedras gires… más oportunidades descubrirás. Busca entre más de 100.000 valores de renta variable mundial, las acciones de los principales inversores del mundo y mucho más con TIKR.

Exclusión de responsabilidad :

Tenga en cuenta que los artículos sobre TIKR no pretenden ser consejos financieros o de inversión de TIKR o de nuestro equipo de contenidos, ni recomendaciones para comprar o vender acciones. Creamos nuestro contenido basándonos en los datos de inversión de la terminal TIKR y en las estimaciones de los analistas. Nuestros análisis pueden no incluir noticias recientes de la empresa o actualizaciones importantes. TIKR no tiene posiciones en ninguno de los valores mencionados. Le agradecemos su lectura y le deseamos buenas inversiones.