Der Health Care Select Sector SPDR Fund(XLV) ist der bevorzugte ETF für Anleger, die an der Performance der amerikanischen Gesundheitsriesen teilhaben wollen. Mit niedrigen Gebühren und enormer Liquidität ist er ein Grundnahrungsmittel in unzähligen Portfolios. XLV bietet ein gezieltes Engagement in einem der widerstandsfähigsten und wichtigsten Sektoren der US-Wirtschaft.

| Rang | Unternehmen | Symbol | Gewicht (%) |

|---|---|---|---|

| 1 | Eli Lilly | LLY | 11.87 |

| 2 | Johnson & Johnson | JNJ | 8.56 |

| 3 | AbbVie | ABBV | 7.70 |

| 4 | UnitedHealth-Gruppe | UNH | 6.35 |

| 5 | Abbott Laboratorien | ABT | 4.65 |

| 6 | Merck | MRK | 4.11 |

| 7 | Thermo Fisher Scientific | TMO | 3.61 |

| 8 | Intuitiv Chirurgisch | ISRG | 3.22 |

| 9 | Boston Scientific | BSX | 3.03 |

| 10 | Amgen | AMGN | 2.97 |

| 11 | Gilead-Wissenschaften | GILD | 2.83 |

| 12 | Pfizer | PFE | 2.71 |

| 13 | Stryker | SYK | 2.63 |

| 14 | Danaher | DHR | 2.42 |

| 15 | Medtronic | MDT | 2.41 |

| 16 | Vertex Pharmazeutika | VRTX | 2.02 |

| 17 | CVS Gesundheit | CVS | 1.89 |

| 18 | Bristol Myers Squibb | BMY | 1.88 |

| 19 | McKesson | MCK | 1.78 |

| 20 | Cigna | CI | 1.62 |

| 21 | Elevanz Gesundheit | ELV | 1.41 |

| 22 | HCA Gesundheitswesen | HCA | 1.40 |

| 23 | Zoetis | ZTS | 1.32 |

| 24 | Regeneron Pharmazeutika | REGN | 1.16 |

| 25 | Becton Dickinson | BDX | 1.07 |

Der Gesundheitssektor ist seit langem ein defensiver Sektor. Die Menschen brauchen Behandlungen, Medikamente, Geräte und Versicherungen unabhängig vom Konjunkturzyklus, was XLV weniger volatil macht als viele andere Branchenfonds. Er kombiniert führende Pharmaunternehmen wie Eli Lilly und Johnson & Johnson mit Versicherern, innovativen Biotech-Unternehmen und Herstellern von medizinischen Geräten.

Dennoch ist XLV wie andere sektorbezogene ETFs an der Spitze konzentriert. Die größten Namen machen einen beträchtlichen Teil des Fonds aus, und ihre Performance bestimmt die Gesamtrendite. Werfen wir einen genaueren Blick auf die 25 größten Beteiligungen und gehen dann näher auf Eli Lilly, Johnson & Johnson und AbbVie ein, die das Portfolio anführen.

1. Eli Lilly(LLY)

Eli Lilly ist im Moment das Kronjuwel von XLV. Seine Durchbrüche bei der Behandlung von Fettleibigkeit und Diabetes, wie Mounjaro und Zepbound, haben das Unternehmen zum wertvollsten Pharmaunternehmen der Welt gemacht. Diese Medikamente expandieren in einem Tempo, wie es im Gesundheitswesen selten der Fall ist, und decken einen der größten globalen Märkte ab.

Aber die Geschichte von Lilly ist damit noch nicht zu Ende. Die Alzheimer-Pipeline schreitet voran, und die Bemühungen im Bereich der Onkologie sind vielversprechend, was bedeutet, dass künftige Wachstumstreiber bereits in Sicht sind. Für XLV-Anleger ist dies von Bedeutung, da die Gewichtung von Lilly mit 11,9 % bedeutet, dass ein Unternehmen einen übergroßen Einfluss hat; wenn sich Lilly bewegt, bewegt sich auch XLV.

Finanziell gesehen erwirtschaftet Lilly einen enormen Cashflow, der kontinuierliche Investitionen in Forschung und Entwicklung ermöglicht und die Aktionäre mit Renditen belohnt. Wenn Sie an Innovationen im Gesundheitswesen als Anlagethese glauben, ist Eli Lilly die Hauptattraktion von XLV.

2. Johnson & Johnson(JNJ)

Johnson & Johnson bringt Stabilität in die ETF. Mit Geschäften in den Bereichen Pharmazeutika, medizinische Geräte und Verbrauchergesundheit ist das Unternehmen einer der am stärksten diversifizierten Akteure in diesem Sektor. Das macht ihn weniger anfällig für einen einzelnen Rückschlag, sei es ein Patentablauf oder eine regulatorische Verzögerung.

JNJ war mit Herausforderungen konfrontiert, darunter Rechtsstreitigkeiten im Zusammenhang mit Talkum und verstärktem Wettbewerb durch Generika, aber seine pharmazeutische Pipeline und sein Gerätegeschäft bleiben starke Wachstumstreiber. Anleger betrachten J&J oft als eine anleiheähnliche Aktie im Gesundheitsbereich, mit beständigen Dividenden, stetigem Wachstum und einem breiten Engagement.

Für XLV ist J&J mit einer Gewichtung von 8,6 % der zweitgrößte Renditetreiber. J&J bewegt sich vielleicht nicht so dramatisch wie Eli Lilly, aber seine Widerstandsfähigkeit und sein Ertragsprofil geben dem Fonds Ballast. Langfristig gesehen ist genau diese Mischung aus Sicherheit und Stabilität der Grund, warum J&J ein Eckpfeiler des XLV bleibt.

Bewerten Sie Aktien in weniger als 60 Sekunden mit dem neuen Bewertungsmodell von TIKR (kostenlos) >>>

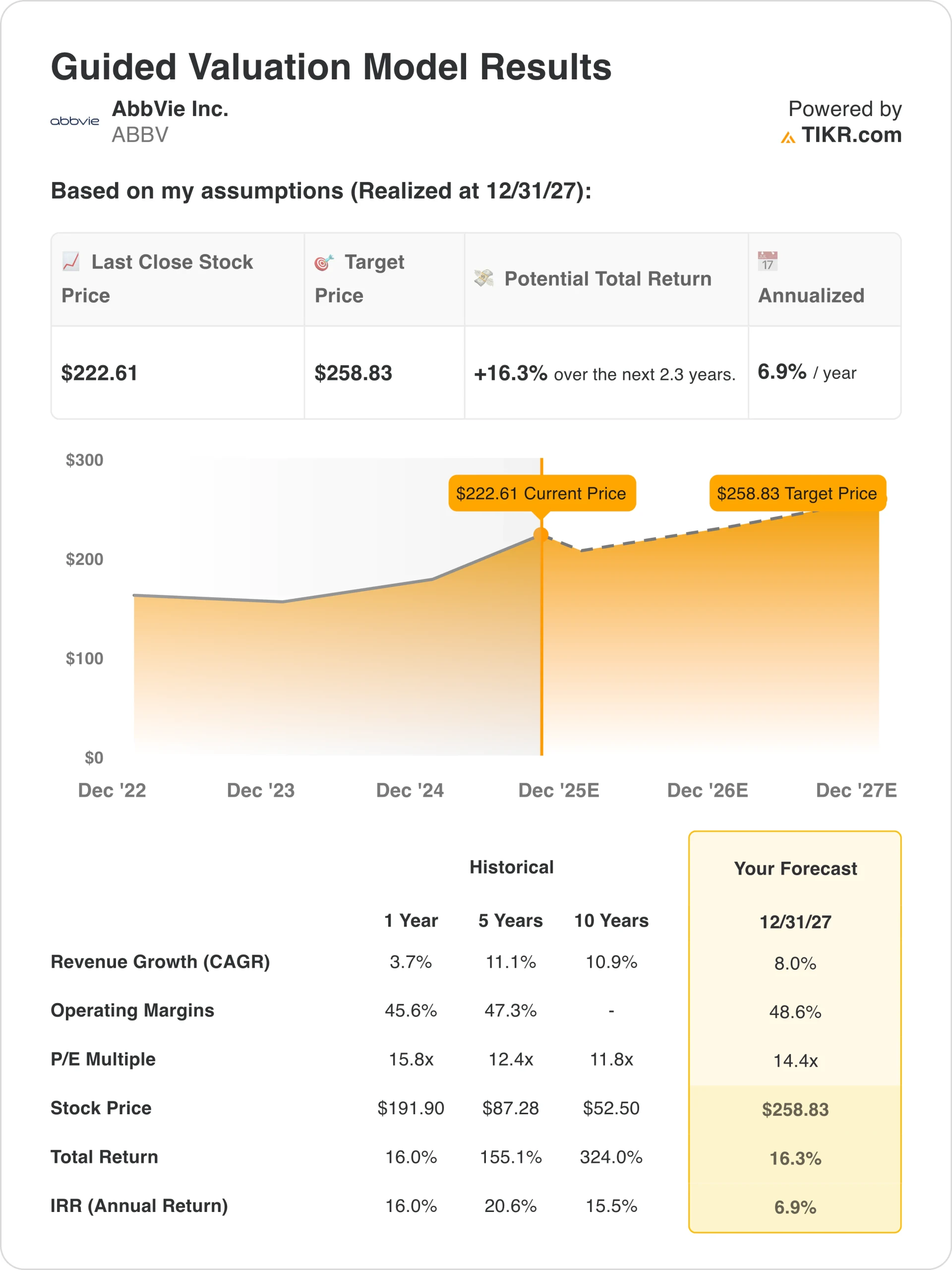

3. AbbVie(ABBV)

AbbVie ist das Ertragspferd der Gruppe. Während der Rückgang von Humira nach dem Verlust der Exklusivität für Schlagzeilen sorgte, hat AbbVie bewiesen, dass es sich anpassen kann. Seine neueren Immunologie-Medikamente, Skyrizi und Rinvoq, haben sich bereits zu Multimilliarden-Dollar-Produkten entwickelt und werden voraussichtlich über Jahre hinweg weiter wachsen.

Für Anleger bietet AbbVie eine der attraktivsten Dividendenrenditen in XLV. Das macht ihn bei einkommensorientierten Portfolios beliebt, insbesondere in einem Sektor, in dem die Auszahlungen stark schwanken. Der 7,7-prozentige Anteil von AbbVie an XLV sorgt dafür, dass die Mischung aus Einkommen und Wachstum direkt in die Rendite des ETF einfließt.

Die Geschichte von AbbVie veranschaulicht die Widerstandsfähigkeit des Sektors: Selbst wenn Blockbuster-Medikamente altern, entstehen neue Therapien, die ihren Platz einnehmen. Dieser Innovationszyklus hält den Gesundheitssektor und damit auch XLV in Bewegung.

Was XLV wirklich besitzt

XLV hat zwar über 60 Titel, aber die großen Namen dominieren ihn. Fast die Hälfte des Fonds ist auf 10 Unternehmen konzentriert, wobei allein Eli Lilly fast 12 % ausmacht. Dieser Konzentrationsgrad bedeutet, dass die Wertentwicklung des Fonds eng mit einer Handvoll Gesundheitsgiganten verbunden ist.

Das Gute daran ist, dass diese Giganten in ihren jeweiligen Bereichen führend sind. Ob es um pharmazeutische Durchbrüche, medizinische Geräte oder Managed Care geht, XLV bietet Anlegern ein Engagement in den einflussreichsten Unternehmen des Gesundheitssektors. Der Nachteil ist, dass kleinere innovative Unternehmen eine begrenzte Rolle bei den Renditen spielen, auch wenn ihre Pipelines vielversprechend sind.

Wichtige Einblicke

- Konzentration auf führende Unternehmen: Nahezu 30 % des Fonds sind in nur drei Unternehmen investiert: Eli Lilly, J&J und AbbVie.

- Defensiv und stabil: Das Gesundheitswesen ist weniger an Konjunkturzyklen gebunden und bietet daher bei Marktturbulenzen einen Schutz vor Verlusten.

- Wachstum trifft Einkommen: Anleger erhalten ein Engagement in das Wachstum von Blockbuster-Medikamenten und profitieren gleichzeitig von stetigen Dividenden und Cashflows.

- Innovationspipeline: Biotechnologische Durchbrüche und neue Therapien sorgen weiterhin für langfristige Wachstumschancen.

Warum XLV die richtige Wahl für Investitionen im Gesundheitswesen ist

XLV ist nach wie vor eine der effizientesten Möglichkeiten, um in das US-Gesundheitswesen zu investieren. Mit einer extrem niedrigen Kostenquote, einer breiten Sektorabdeckung und massiver täglicher Liquidität ist er ein zentraler Baustein in vielen Portfolios. Das Design des ETF stellt sicher, dass die Anleger sowohl vom Wachstumspotenzial der Blockbuster-Medikamente als auch von der Stabilität diversifizierter Versicherer und Gerätehersteller profitieren.

Aber das Konzentrationsrisiko ist real. Mit Eli Lilly, Johnson & Johnson und AbbVie, die fast 30 % des Portfolios ausmachen, hängt der Erfolg von XLV stark von nur wenigen Unternehmen ab. Für die meisten Anleger ist das angesichts der Größe, der Innovationspipelines und der finanziellen Stärke dieser Unternehmen ein akzeptabler Kompromiss.

Kurz gesagt, XLV ist eine Wette auf die Dauerhaftigkeit der Nachfrage im Gesundheitswesen und die anhaltende Führungsrolle der wichtigsten Akteure in diesem Bereich. Langfristig orientierten Anlegern bietet es eine unkomplizierte und kostengünstige Möglichkeit, sowohl die Widerstandsfähigkeit als auch die Innovation in einem einzigen Paket zu nutzen.

Wollen Sie investieren wie Warren Buffett, Joel Greenblatt oder Peter Lynch?

TIKR hat gerade einen Sonderbericht veröffentlicht, in dem 5 leistungsstarke Aktienscreener vorgestellt werden, die sich an den Strategien der größten Investoren der Welt orientieren.

In diesem Bericht erfahren Sie mehr:

- Ein Buffett-ähnlicher Screener für die Suche nach Compoundierern mit breiter Oberfläche zu fairen Preisen

- Joel Greenblatts Formel für renditestarke und risikoarme Aktien

- Ein von Peter Lynch inspiriertes Tool, um schnell wachsende Small Caps aufzuspüren, bevor die Wall Street es bemerkt

Jeder Screener ist bei TIKR vollständig anpassbar, sodass Sie legendäre Anlagestrategien sofort anwenden können. Ganz gleich, ob Sie auf der Suche nach langfristigen Wertpapieren oder übersehenen Value-Titeln sind, diese Screener sparen Ihnen viel Zeit und schärfen Ihren Blick.

Dies ist Ihre Abkürzung zu bewährten Anlagerichtlinien, die durch echte Leistungsdaten gestützt werden.

Suchen Sie nach neuen Möglichkeiten?

- Erfahren Sie, welche Aktienmilliardenschwere Investoren kaufen, damit Sie dem klugen Geld folgen können.

- Analysieren Sie Aktien in nur 5 Minuten mit der benutzerfreundlichen All-in-One-Plattform von TIKR.

- Je mehr Steine Sie umwerfen… desto mehr Möglichkeiten werden Sie entdecken. Durchsuchen Sie mit TIKR über 100.000 globale Aktien, globale Top-Investorenbeteiligungen und mehr.

Haftungsausschluss:

Bitte beachten Sie, dass die Artikel auf TIKR nicht als Anlage- oder Finanzberatung von TIKR oder unserem Inhaltsteam gedacht sind und auch keine Empfehlungen zum Kauf oder Verkauf von Aktien darstellen. Wir erstellen unsere Inhalte auf der Grundlage der Anlagedaten von TIKR Terminal und der Schätzungen von Analysten. Unsere Analysen enthalten möglicherweise keine aktuellen Unternehmensnachrichten oder wichtige Updates. TIKR hat keine Position in den genannten Aktien. Vielen Dank für die Lektüre und viel Spaß beim Investieren!