股票筛选器是当今投资者寻找新股票理念的最强大工具之一。只需几个过滤器,您就可以立即扫描成千上万的股票,找到符合您投资标准的股票。

好的筛选器能帮你把研究时间集中在少数符合你在投资中寻找的独特特质的股票上,而不是花几个小时滚动浏览 Twitter 或在各种股票想法之间跳来跳去。

无论您喜欢哪种投资风格,无论您是在寻找稳定的优质复合型股票、价值被低估的成长型股票,还是深度价值投资机会,筛选器都能帮助您快速找到与您的投资方法相匹配的新股票理念。

在本文中,我们将介绍 5 种股票筛选方法,其灵感来自于世界上一些最知名的投资者。每种方法都为你提供了一种简单、行之有效的发现优质股票的方法,你可以根据个人喜好轻松调整这些筛选方法。

我们的屏幕灵感来自

- 沃伦-巴菲特和查理-芒格

- 彼得-林奇

- 本-格雷厄姆

- 乔尔-格林布拉特

- Cathie Wood

让我们深入了解一下!

什么是股票筛选器?

股票筛选可帮助您过滤市场,只显示符合您特定条件的股票。

首先,您可以在下面的屏幕中添加一些不同的过滤器。

附加过滤器

要进一步完善从这些股票筛选器中得到的结果,您可以尝试添加这类过滤器:

- 不包括某些行业(例如:能源、采矿、金融、生物技术)

- 按地区筛选(例如:仅限美国或国际股票)

- 设定市值范围(例如:重点关注大市值、中市值或小市值股票)

- 仅限于盈利公司(例如:净利润率大于 0)

一般来说,最好将每次股票筛选的结果控制在 10-50 个之间。

如果每次筛选得到的股票观点少于 10 个,你可能找不到足够多的你喜欢的股票供进一步研究,而如果你得到的股票观点超过 50 个,你可能没有时间筛选所有的股票。

小盘股和微盘股筛选机

有时,最有价值的地方就是大家都不愿意看到的地方。

如果您正在寻找价值被低估的小型股或微型股,请在以下任何筛选器中应用市值过滤器。

市值限制:

- 小盘股:少于 20 亿美元

- 微型企业:少于 2.5 亿美元

为什么使用这种方法?规模较小的股票往往有更大的发展空间,而且由于分析师覆盖面较小,往往有更大的机会被错误定价。

使用 TIKR 的股票筛选器(免费)查找您的下一只股票(免费) >>>

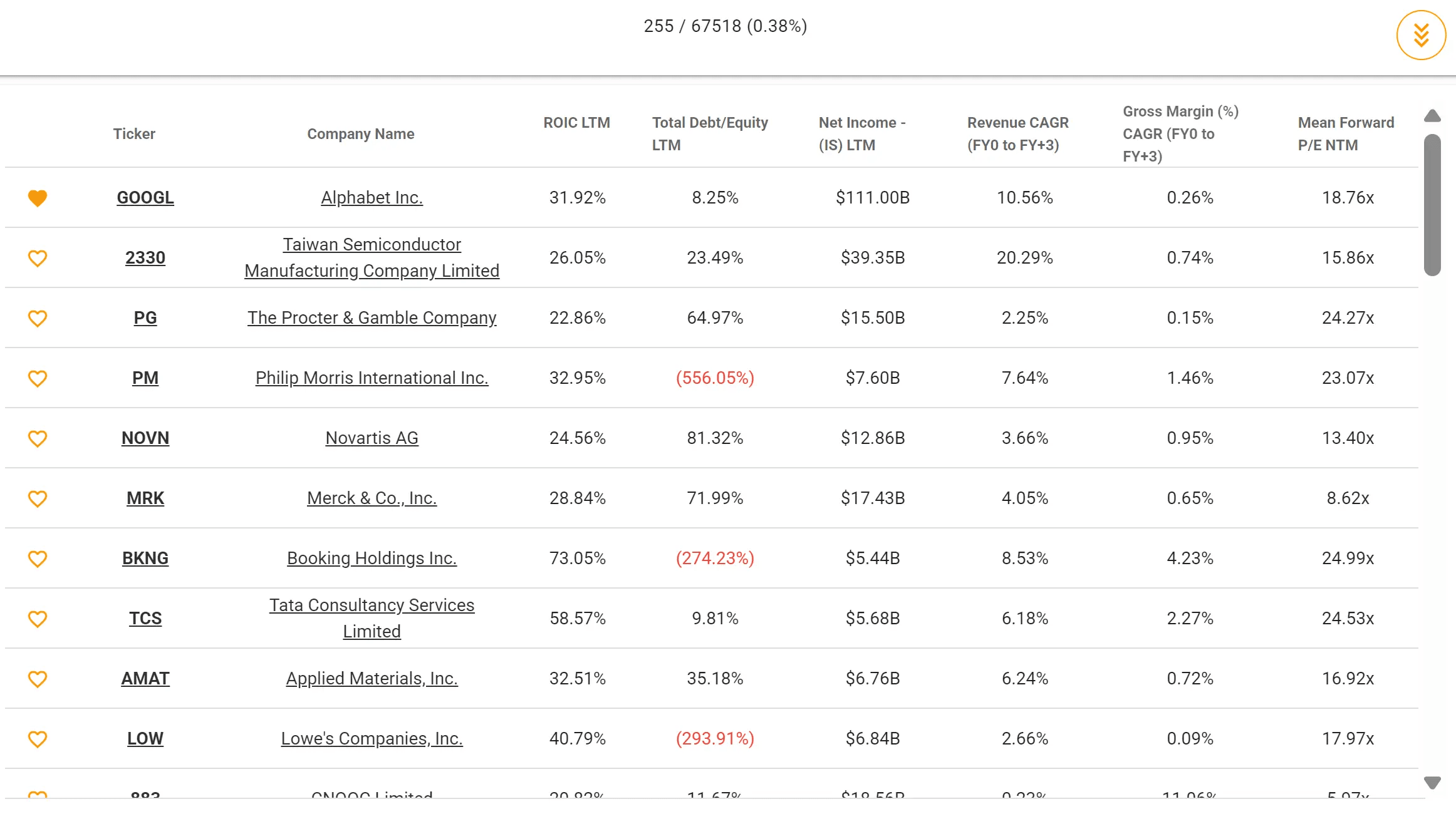

1.沃伦-巴菲特和查理-芒格的 “护城河 “筛选器

沃伦-巴菲特(Warren Buffett)优先考虑具有持久竞争优势的公司,本筛选器通过筛选资本回报率高、收入不断增长、毛利率高和债务低的公司,试图找到这些股票。

按照巴菲特的一贯风格,我们添加了一个过滤器,只显示市盈率低于 25 倍的股票,有助于筛选出以 “合理价格 “交易的股票。

为什么这一战略行之有效

- 经久不衰的企业历久弥新:护城河宽广的公司可以在数十年内保护利润和市场份额,使其更具可预测性和弹性。

- 久经考验的业绩记录:几十年来,巴菲特投资于具有护城河的优质企业,使伯克希尔-哈撒韦公司的账面价值每年增长 20% 以上。

- 为复利而生:高资本回报率和稳定的现金流使这些企业能够以高回报率将利润进行再投资。

- 下行保护:由于具有定价权和客户忠诚度,这类股票在经济衰退时往往表现较好。

- 低维护成本:这是一种长期方法,不需要持续监控或把握市场时机。

股票示例:谷歌、默克、Booking Holdings、应用材料、劳氏公司

关键过滤器:

- 盈利公司

- 投资回报率大于 20

- 债务/股权 < 1

- 未来三年的预期收入增长和毛利率扩张

- 远期市盈率 < 25

今天就用 TIKR 寻找优质、护城河宽广的股票(免费) >>>

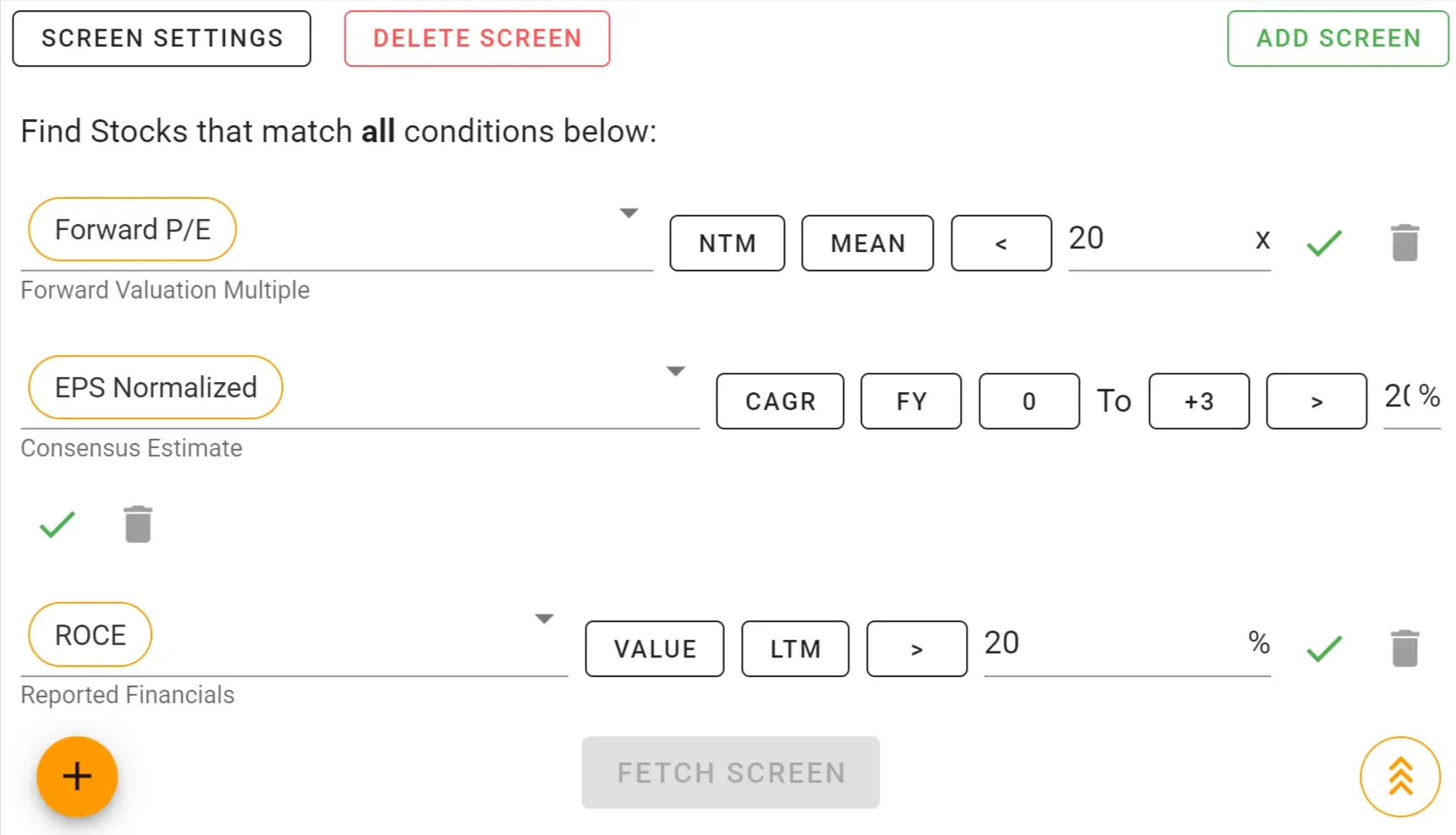

2.彼得-林奇的合理价格增长(GARP)筛选器

本筛选器遵循彼得-林奇(Peter Lynch)流行的 “合理价格增长(GARP)”策略。林奇喜欢寻找具有巨大扩张潜力,但交易价格仍然合理的高增长股票。

这种筛选方法可以帮助你寻找盈利增长强劲但市盈率仍然较低的股票。

为什么这一战略行之有效

- 两全其美:GARP 将增长型投资的上行与价值型投资的下行保护相结合。

- 现实世界的成功林奇在富达麦哲伦基金(Fidelity’s Magellan Fund)工作的 13 年里,年回报率高达 29%,这主要得益于他的 “合理价格增长 “策略。

- 低调的机会:华尔街经常忽视这些股票,因为它们并不引人注目,从而造成了错误定价。

- 聪明的估值检查:林奇建议寻找年收益增长率高于市盈率的股票。这是投资者发现可能仍被低估的成长股的一个简单方法。

- 平衡风险回报:非常适合那些既希望获得丰厚回报,又不想承受剧烈波动的投资者。

股票示例:腾讯、PDD、比亚迪公司、Allstate

关键过滤器:

- 预期每股盈利增长 20

- 20% 的资本回报率(ROCE)

- 远期 市盈率低于 20

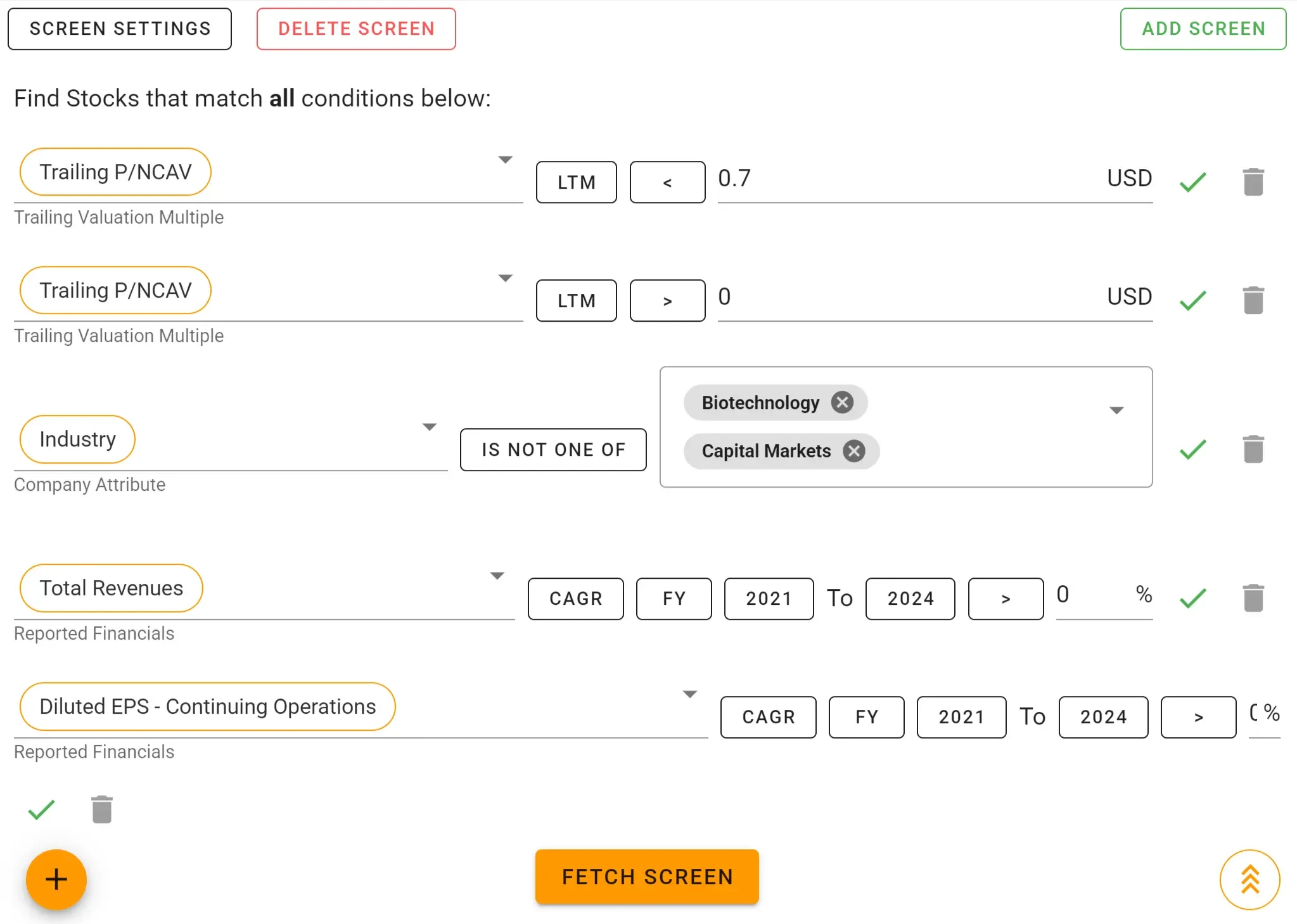

3.本-格雷厄姆的净网筛选器

这是一款基于本-格雷厄姆净值策略的深度价值筛选器,他在《聪明的投资者》中介绍了这一策略,这本书被许多人视为价值投资的圣经。

格雷厄姆是巴菲特的导师,他开创了这种方法,并利用这种方法取得了其职业生涯中的一些最佳回报。巴菲特本人在其职业生涯早期,也是通过采用同样的策略管理小笔资金,取得了杰出的业绩。

净值股票是指市值小于流动资产总额(现金、应收账款等)减去负债总额(债务总额)的股票。

换句话说,这些股票便宜得令人难以置信 。不过,它们通常不是最优质的企业,但这并不一定是个问题,因为它们太便宜了。

与本-格雷厄姆(Ben Graham)进行投资时相比,今天的净净值投资机会更为罕见,但投资者仍然可以通过放眼全球来寻找净净值投资机会。

为什么这一战略行之有效

- 极端价值:净资产交易低于其当前资产净值,这意味着你购买实际资产的价格大大低于其价值。

- 传奇式的结果:格雷厄姆和年轻时的沃伦-巴菲特使用这种方法获得了最高的年化收益率。

- 不对称上涨:您在买入时拥有巨大的安全边际,因此即使业务有微小的改善,也会带来巨大的收益。

- 在利基领域依然有效:虽然如今在美国很少见,但这些机会在全球和微型市值市场依然存在。

- 非常适合有耐心的投资者:这种风格奖励那些愿意到别人不注意的地方去的人。

关键过滤器:

- 流动资产净值(流动资产减去总负债)低于公司市值的 70

- 过去 3 年,收入和每股收益均有所增长

- 企业不属于生物技术或资本市场(在净值搜索时,最好不要选择金融类企业,因为这些企业的会计政策可能更难解读)。

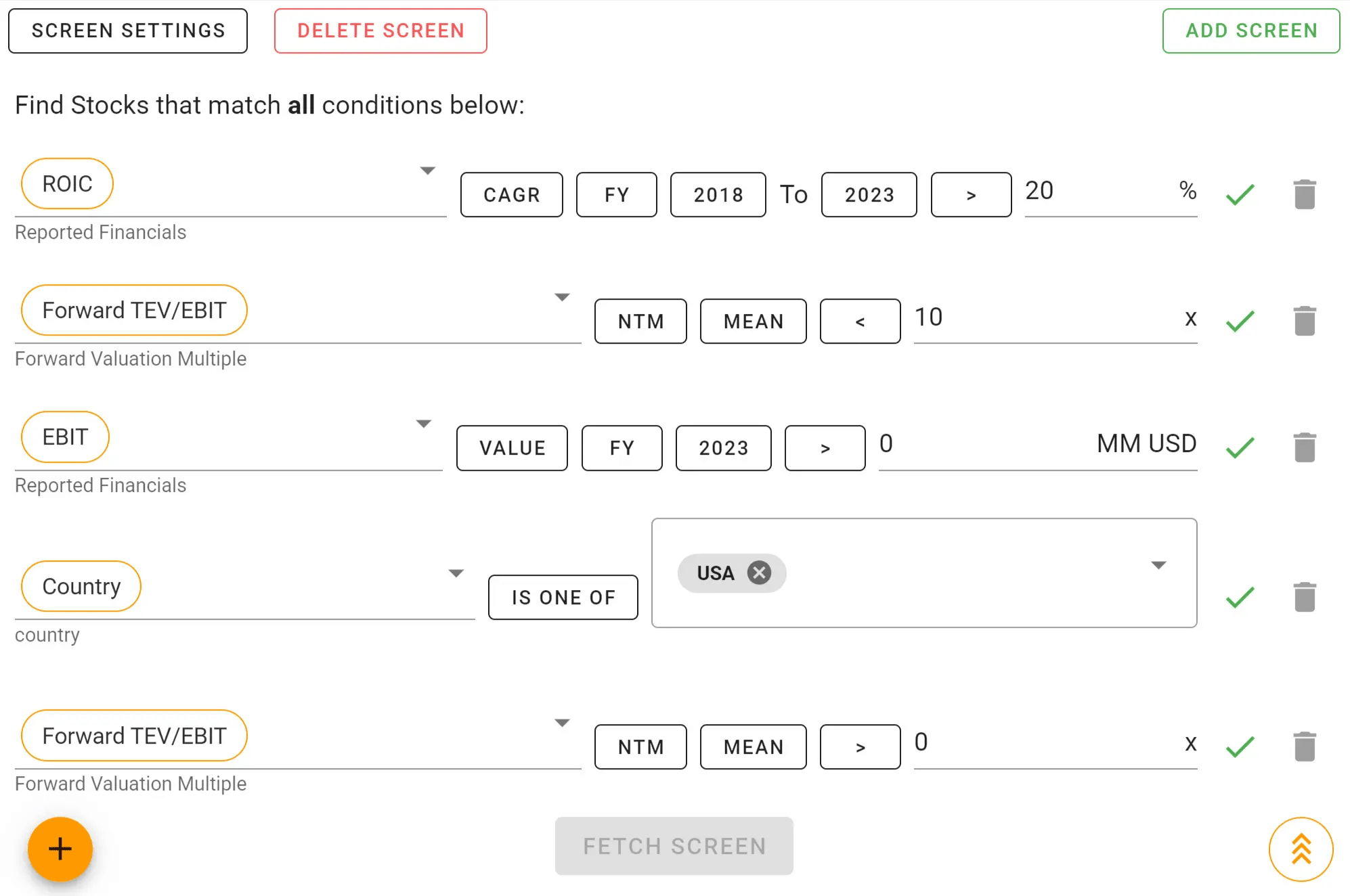

4.乔尔-格林布拉特的神奇公式筛选器

这块屏幕的灵感来自乔尔-格林布拉特(Joel Greenblatt)的《仍能战胜市场的小书》(The Little Book That Still Beats the Market)。

格林布拉特在书中解释说,投资者可以通过投资资本回报率高、估值低的公司来战胜市场。

这种筛选对投资者来说非常有趣,因为它采用了价值投资的公式化方法,筛选出被市场低估的优质企业。

为什么这一战略行之有效

- 简单而强大的公式: 神奇公式“寻找高利润和价值被低估的公司。

- 历史表现优异:格林布拉特的研究表明,该策略在很长一段时间内都能战胜市场。

- 适合初学者:神奇公式是一个清晰、基于规则的系统,不需要复杂的分析。该公式可选出资本回报率最高、市盈率最低的 30 家美国公司。

- 过滤劣质股票:通过关注资本回报率,它能避开那些因某种原因而便宜的企业。

- 一致性是关键:对于坚持到底、避免猜疑的投资者来说,效果最好。

股票示例:斯伦贝谢、First Solar、Assurant、Cal-Maine Foods

关键过滤器:

- 高资本回报率(ROIC)(超过 20)

- 低估值(EV/EBIT)(低于 10 倍)

- 可选:仅限美国(如果在全球范围内搜索,还有更多想法。)

使用 TIKR 更快地找到价值被低估的股票(免费,无需信用卡) >>>

5.Cathie Wood 的《颠覆性创新者

这一筛选基于 Cathie Wood 对具有高增长潜力的颠覆性创新企业的关注。

凯茜-伍德的 ARKK ETF 基金在 2020 年被大幅高估,2021 年股价暴跌,过去 5 年的年化收益率为-1.7%。

尽管该基金近年来表现不佳,但对于有远见的投资者来说,投资颠覆性公司不失为一种很好的投资策略,而这一筛选方法可以帮助你找到这类股票。

为什么这一战略行之有效

- 关注未来:这一战略的目标是行业中具有颠覆潜力的公司。

- 巨大的上升潜力:虽然起伏不定,但像特斯拉这样起步较小的公司已经成为 10 倍甚至 100 倍的赢家。

- 被市场误解:许多颠覆性股票被传统分析师忽视或低估,这为自己进行研究的投资者创造了机会。

- 成长空间:这些公司往往处于发展初期,这意味着它们可以在一个巨大的市场中发展壮大。

- 长期赌注:最适合时间跨度长、相信重大技术变革的投资者。

股票示例:Reddit、Rubrik、Affirm Holdings、Tempus AI

关键过滤器:

- 收入年增长率超过 20

- 在过去 3 年中,研发费用的年增长率超过 10%。这表明该企业正在投资新技术,很可能是一家创新型企业。

- 毛利率大于 40%,预计未来 3 年还将增长。

- 可选:市值低于 200 亿美元

- 可选:仅限美国

常见问题部分:

什么是股票筛选器?

股票筛选器是一种可以让你根据估值、增长、盈利能力或行业等特定标准筛选股票的工具。它可以帮助你快速缩小数千家公司的范围,筛选出适合你投资策略的名单。

为什么要使用股票筛选器,而不是仅仅阅读研究报告?

股票筛选器可以让你只关注符合你偏好的公司,从而节省时间。您无需翻阅几十份股票报告,只需几秒钟就能生成一份个性化的观察清单。

初学者可以使用这些筛选策略吗?

是的,这些屏幕适合初学者,旨在反映成功投资者的策略。即使您是投资新手,从成熟的框架入手也能为您带来有益的优势。

您从股票筛选器中找到的股票一定是好的投资吗?

没有任何工具可以保证成功,但股票筛选器可以大大改善你的筛选过程。它们可以帮助你更快地发现更好的想法,但投资者仍然需要从糟糕的想法中筛选出好公司。

哪种股票筛选器最好?

这取决于你的投资风格。如果你喜欢质量和一致性,巴菲特和芒格的筛选器就非常适合你。如果你喜欢创新,Cathie Wood 风格的筛选器可能更适合你。

TIKR 外卖

使用股票筛选器可以帮助你更快地找到高质量的投资机会。

通过使用正确的筛选器,您可以缩小市场范围,专注于符合您投资策略的股票。

TIKR 终端提供业界领先的 10 万多只股票的财务数据,因此,如果您想为自己的投资组合寻找最佳股票,就一定要使用 TIKR!

TIKR 为那些将购买股票视为购买企业一部分的投资者提供机构质量的研究。

寻找新机遇?

- 看看 亿万富翁投资者都在买 什么股票, 这样 你就能跟着聪明人赚钱了。

- 利用 TIKR 的一体化易用平台,在短短 5 分钟内分析股票。

- 您推翻的岩石越多……您发现的机会就越多。使用 TIKR 搜索 10 万多种全球股票、全球顶级投资者持有的股票等。

免责声明

请注意,TIKR 上的文章无意作为 TIKR 或我们内容团队的投资或财务建议,也不是买卖任何股票的建议。 我们根据 TIKR 终端的投资数据和分析师的估计创建内容。我们旨在提供信息丰富、引人入胜的分析,帮助个人做出自己的投资决策。TIKR 和我们的作者均不持有本文提及的股票的任何头寸。感谢您的阅读,祝您投资愉快!