El mercado canadiense le ofrece algo que la mayoría de los países no pueden ofrecerle: valores financieros de primera clase, grandes recursos energéticos y una creciente gama de nombres tecnológicos y de infraestructuras, todo en una sola bolsa. Si busca dividendos duraderos de bancos y empresas de servicios públicos, materias primas y crecimiento selectivo, el TSX es su coto de caza natural.

Para los canadienses, invertir localmente también se ajusta a sus finanzas cotidianas: dividendos en CAD, acceso sin problemas a través de TFSAs/RRSPs y un tratamiento fiscal más claro. Para los inversores de todo el mundo, la renta variable canadiense puede diversificar una cartera con fuerte presencia de valores estadounidenses, al ofrecer una exposición a oleoductos, mineras, ferrocarriles y aseguradoras que no es fácil reproducir en otros lugares.

Esta guía le mostrará los aspectos básicos del mercado canadiense, los tipos de cuenta que puede utilizar, las formas prácticas de crear posiciones (acciones o ETF), qué buscar en las acciones canadienses individuales y cómo realizar un seguimiento de todo ello en TIKR con listas de seguimiento, pantallas, alertas y comparaciones paralelas.

Paso 1: Entender cómo se construye el mercado canadiense

El mercado bursátil canadiense abarca una amplia gama de empresas. Diferentes empresas dominan diversos sectores, desde bancos y oleoductos hasta minería y software, y comprender estas distinciones ayuda a los inversores a determinar cómo construir una exposición equilibrada.

He aquí algunos de los principales grupos de valores que cotizan en la principal bolsa de Canadá, TSX:

- Bancos y aseguradoras: Los “cinco grandes” bancos canadienses (RBC, TD, Scotiabank, BMO, CIBC) y las aseguradoras como Manulife son los grandes anclas del mercado. Estas empresas pueden resultar atractivas si se busca fiabilidad en los dividendos, pero son sensibles a los ciclos de los tipos de interés.

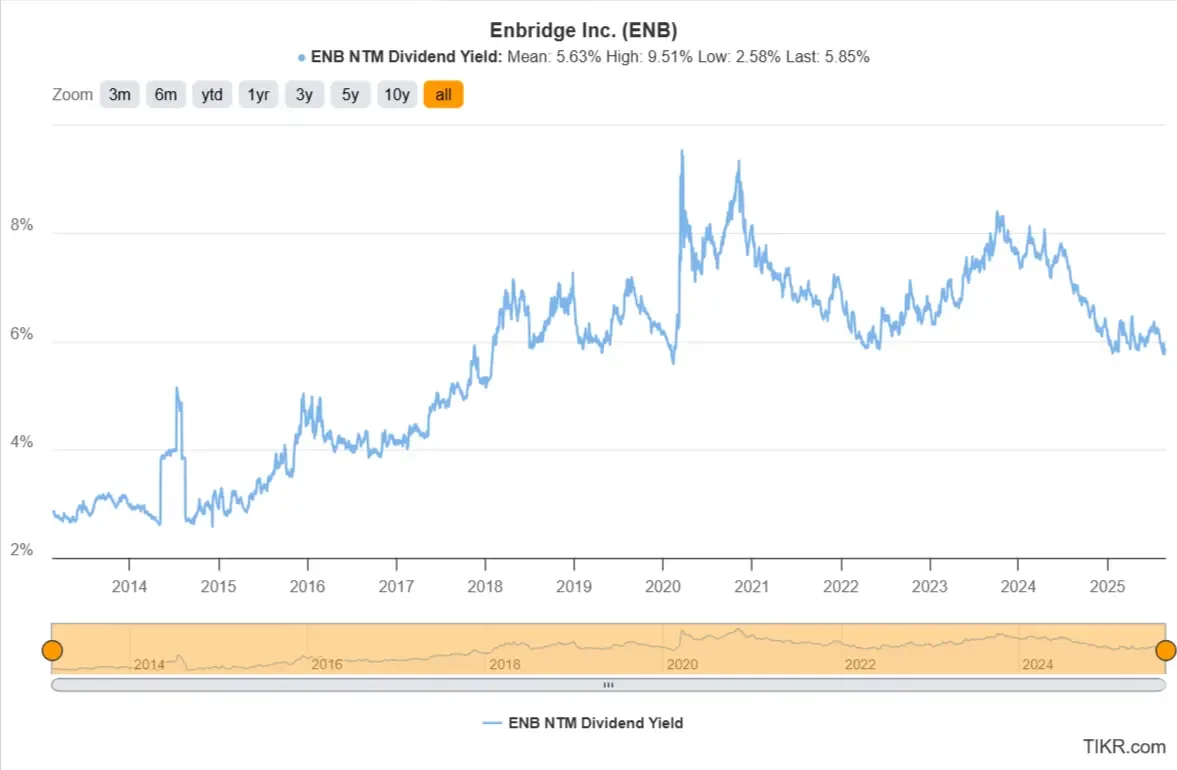

- Oleoductos y servicios públicos: Empresas como Enbridge (ENB.TO), TC Energy (TRP.TO) y Fortis (FTS.TO) ofrecen flujos de caja contratados que pueden proporcionar estabilidad de ingresos. Sin embargo, su elevado endeudamiento las hace vulnerables a las variaciones de los tipos

.

- Energía y materiales: Productores como Canadian Natural Resources (CNQ.TO) y Suncor (SU.TO), así como mineras como Barrick (ABX.TO) y Cameco (CCO.TO), ofrecen un potencial alcista vinculado a las materias primas. Estos nombres pueden diversificar las carteras, pero también pueden introducir volatilidad adicional.

- Ferrocarriles e industriales: Canadian National (CNR.TO) y Canadian Pacific Kansas City (CP.TO) forman un poderoso duopolio ferroviario. Los inversores suelen verlas como compuestas tranquilas debido a su fuerte poder de fijación de precios y eficiencia operativa.

- Líderes tecnológicos: Constellation Software (CSU.TO) y Shopify (SHOP.TO) aportan potencial de crecimiento a un mercado que, por lo demás, está dominado por los ingresos

.Polylang placeholder do not modify

Cada categoría conlleva compromisos: estabilidad frente a crecimiento, ingresos frente a volatilidad, exposición básica frente a satélite. Una cartera canadiense innovadora suele combinar estos elementos.

Paso 2: Por qué las acciones canadienses atraen a los inversores

Los argumentos a favor de la renta variable canadiense se basan en una combinación de ingresos, diversificación y apalancamiento de recursos que muchos otros mercados no pueden igualar.

- Fiabilidad de los dividendos: Los bancos, oleoductos y empresas de servicios públicos tienen uno de los historiales de pago de dividendos más largos de Norteamérica. Estas empresas pueden resultar atractivas para los inversores que buscan unos ingresos constantes y un crecimiento de los dividendos a lo largo de los ciclos del mercado.

- Exposición global a los recursos: Canadá es uno de los principales productores de petróleo, gas, uranio, potasa y oro. Para los inversores que buscan exposición a activos reales o una cobertura frente a la inflación, el TSX ofrece un apalancamiento único frente a los ciclos mundiales de las materias primas.

- Deslocalización e infraestructuras: Los ferrocarriles, puertos y oleoductos canadienses están en condiciones de beneficiarse de la reconfiguración de la cadena de suministro y de las inversiones en redes, que podrían respaldar proyectos de crecimiento de varias décadas.

- Diversificación frente a los índices tecnológicos estadounidenses: El S&P 500 está dominado por las megacapitales tecnológicas, pero el TSX se inclina por los sectores financiero, energético y de materiales. Esta inclinación sectorial ofrece un equilibrio de cartera que no se mueve al mismo ritmo que los mercados estadounidenses

.

Para los inversores, esta combinación de dividendos estables, activos reales y diversificación hace de Canadá un mercado atractivo a tener en cuenta.

Paso 3: Qué buscar en las acciones canadienses

La selección de valores canadienses individuales implica prestar atención a los factores sectoriales más importantes.

- Bancos y aseguradoras: Vigile indicadores como el ROE, el margen de interés neto, el crecimiento de los préstamos y los ratios de reparto de dividendos. Estos indicadores reflejan la resistencia tanto en entornos de tipos altos como bajos.

- Oleoductos y servicios públicos: Examine la carga de la deuda, el crecimiento de la base tarifaria y la estabilidad de los ingresos contratados. La capacidad de financiar proyectos de crecimiento al tiempo que se mantienen los dividendos es clave

.

- Energía y mineros: Los costes de producción, la duración de las reservas y la disciplina de capital importan más que los precios a corto plazo. Las empresas que devuelven efectivo mediante dividendos variables o recompras suelen destacar.

- Rieles e Industriales: Las métricas de eficiencia, como el coeficiente de explotación y la capacidad de fijación de precios, son indicadores adelantados de la composición sostenible.

- Líderes tecnológicos: Para nombres de software como Shopify o Constellation, el crecimiento de los ingresos equilibrado con la conversión del flujo de caja es un signo de durabilidad.

Si se concentra en estos aspectos fundamentales, podrá evitar las exageraciones y centrarse en los nombres canadienses que mejor se adapten a sus objetivos a largo plazo.

Paso 4: Cómo empezar a invertir en acciones canadienses

Hay varias formas de aumentar la exposición en función de su nivel de convicción y tolerancia al riesgo.

- Acciones individuales: Podrías centrarte en bancos y empresas de servicios públicos por la estabilidad de los ingresos, en raíles por la capitalización constante, o en tecnología/software por el crecimiento. Esto le permite sobreponderar sectores que cree que generarán rendimientos en el futuro.

- Fondos cotizados (ETF): Fondos amplios como XIU (TSX 60) o VCN (All-Cap Canada) ofrecen una diversificación instantánea entre las mayores empresas canadienses. Los ETF orientados a los ingresos, como las estrategias de dividendos o de opciones de compra cubiertas, pueden resultarle atractivos si desea un flujo de caja más constante.

- Enfoque básico + satélite: Muchos inversores utilizan un ETF básico para exponerse a una amplia gama de mercados y, a continuación, añaden posiciones “satélite”, como un ferrocarril, una minera o un valor tecnológico, para inclinar la cartera hacia sus temas preferidos

.Polylang placeholder do not modify

Cada método tiene sus ventajas y sus inconvenientes: Los ETF aportan diversificación, mientras que la selección de valores permite una mayor convicción y personalización. Un enfoque mixto suele encontrar el equilibrio.

Paso 5: Utilizar TIKR para seguir e investigar las acciones canadienses

A continuación te explicamos cómo organizarte con TIKR y hacer que el proceso de investigación sea repetible y sencillo:

- Busque los nombres clave: Empiece por los tickers principales, como RY.TO, ENB.TO, CNQ.TO, CNR.TO y SHOP.TO. Cada página ofrece datos financieros, proyecciones de analistas y archivos en un solo lugar.

- Cree listas de seguimiento: Crea listas como “TSX Income”, “TSX Growth” y “Resources”. Esto facilita la comparación de bancos contra bancos o de mineras contra mineras sin ruido.

- Seguimiento del flujo de caja y los dividendos: En el caso de los valores orientados a los ingresos, vigile la cobertura de los dividendos por el flujo de caja. En el caso de los valores de crecimiento, siga las tasas de reinversión y el consumo de efectivo.

- Comparar valoraciones: Utiliza la pestaña Valoración para ver cómo se comparan los bancos con sus homólogos en PER, PER y rentabilidad por dividendo, o cómo se comparan las mineras en EV/EBITDA en relación con las reservas.

- Establezca alertas y siga las noticias: Añada alertas de precios para puntos de entrada y utilice la pestaña Noticias para mantenerse informado sobre cambios normativos, actualizaciones de materias primas o anuncios de beneficios antes de que reaccione el mercado.

Esta configuración le permite gestionar su exposición a las acciones canadienses con disciplina, utilizando datos en lugar de titulares para fundamentar sus decisiones.

Por qué las acciones canadienses deben estar en su cartera

La renta variable canadiense ofrece una combinación de resistencia a los ingresos, exposición a los recursos y crecimiento selectivo. Podría confiar en los bancos y oleoductos para los dividendos, añadir mineras o energía para las materias primas, y equilibrar con rieles o tecnología para la capitalización.

Con los ETF, puede simplificar y diversificar sus inversiones. Con las acciones individuales, puede inclinarse hacia los ingresos o el crecimiento. La clave está en la estructura, la elección de un tipo de cuenta, la creación de una asignación equilibrada y su seguimiento con las pantallas, alertas y listas de seguimiento de TIKR.

De cara al futuro, el papel de Canadá en la transición energética, los minerales críticos y las finanzas estables sugieren que su mercado de valores puede seguir siendo un contribuyente constante a las carteras de todo el mundo.

Los analistas de Wall Street se decantan por estas 5 empresas infravaloradas con potencial para batir al mercado

TIKR acaba de publicar un nuevo informe gratuito sobre cinco empresas de compuestos que parecen infravaloradas, han batido al mercado en el pasado y podrían seguir superándolo en los próximos 1-5 años según las estimaciones de los analistas.

En el interior, obtendrá un desglose de 5 empresas de alta calidad con:

- Fuerte crecimiento de los ingresos y ventajas competitivas duraderas

- Valoraciones atractivas basadas en los beneficios futuros y el crecimiento previsto de los beneficios

- Potencial alcista a largo plazo respaldado por las previsiones de los analistas y los modelos de valoración de TIKR.

Este es el tipo de valores que pueden ofrecer enormes rendimientos a largo plazo, especialmente si se adquieren cuando aún cotizan con descuento.

Tanto si es un inversor a largo plazo como si simplemente busca grandes empresas que coticen por debajo de su valor razonable, este informe le ayudará a centrarse en las oportunidades más rentables.

¿Busca nuevas oportunidades?

- Descubra qué valorescompran los inversores multimillonarios, para que pueda seguir al dinero inteligente.

- Analice valores en tan sólo 5 minutos con la plataforma todo en uno y fácil de usar de TIKR.

- Cuantas más rocas vuelque… más oportunidades descubrirá. Busque en más de 100.000 valores de todo el mundo, en las participaciones de los principales inversores mundiales y mucho más con TIKR.

Descargo de responsabilidad:

Tenga en cuenta que los artículos de TIKR no pretenden servir de asesoramiento financiero o de inversión por parte de TIKR o de nuestro equipo de contenidos, ni son recomendaciones para comprar o vender acciones. Creamos nuestro contenido basándonos en los datos de inversión de TIKR Terminal y en las estimaciones de los analistas. Es posible que nuestro análisis no incluya noticias recientes de la empresa o actualizaciones importantes. TIKR no tiene posiciones en ninguno de los valores mencionados. Gracias por leernos y ¡buenas inversiones!