ニッポン・インド・スモールキャップ・ファンドは、インドの投資家の間で、新興企業を早期に発掘し、何年にもわたって複利的な成長を遂げながら保有することで高い評価を得ている。

ファンドの投資先企業の多くは、ニッチな分野で事業を展開し、スケーラブルなモデル、強力なキャッシュ創出、拡大する市場シェアを有している。

堅調なファンダメンタルズにもかかわらず、当ファンドの中核的な保有銘柄のいくつかは、潜在的な収益力に比べてまだ過小評価されているように見える。

投資家にとって、ファンドがどこに最大の投資を行ったかを調べることで、アクティブ・マネジャーが2025年に向けて最高のリスクリワード・プロファイルを持つと考える、アンダーザレーダーのインド企業を明らかにすることができる。

以下は、日本インド小型株ファンドの割安な上位保有銘柄の一部であり、急速に進化するインドの株式市場において、これらの銘柄が傑出した存在であり続ける理由である。

| 会社名(ティッカー) | LTM ROIC | アナリストのアップサイド |

| APAR インダストリーズ (APARINDS) | 30% | 18% |

| カルール・ヴィシャ銀行 (KARURVYSYA) | - | 16% |

| HDFC銀行(HDFCBANK) | - | 16% |

| チューブ・インベストメンツ・オブ・インディア(TIINDIA) | 14% | 14% |

| ザイダス・ウェルネス (ZYDUSWELL) | 6% | 12% |

| パラディープ・リン酸塩(PARADEEP) | 17% | 12% |

| インドステイト銀行(SBIN) | - | 8% |

| インド商品取引所(MCX) | 29% | -3% |

無料レポートのロックを解除する:ウォール街の成長予測に基づくアップサイドを持ち、市場を打ち負かすリターンをもたらす可能性のある割安な5つの複合企業(TIKRに登録、無料) >>>>について

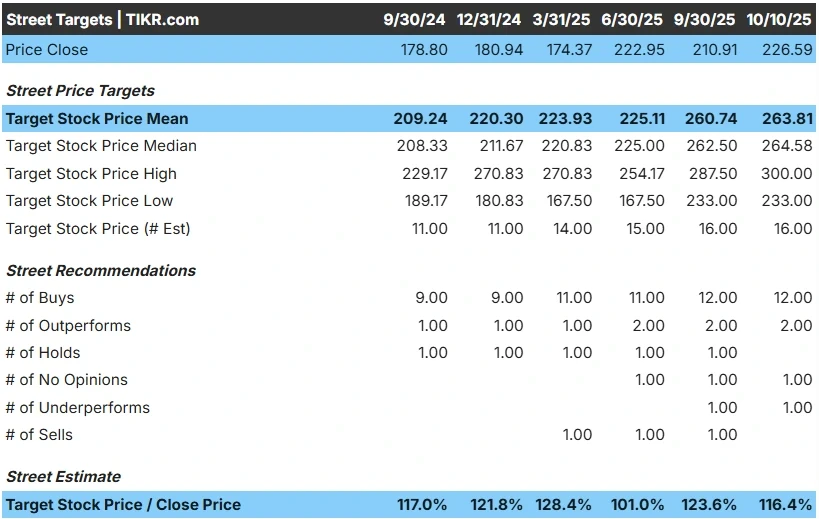

APARインダストリーズ(APARINDS)

APAR Industries (APARINDS) はインドの多角的な製造会社で、導体、特殊油、ケーブル・ソリューションの分野で事業を展開している。送電、自動車、再生可能エネルギー、インフラなどの分野に製品を供給している。

同社は過去5年間、輸出需要と生産能力拡大に支えられ、年平均約20~23%の増収を達成し、好調な業績を上げてきた。3年間の平均自己資本利益率(ROE)は約26~27%で、堅実な収益性と効率的な資本配分を反映している。

APARインダストリーズの配当性向は約25%で、配当利回りは約0.6%である。国際的なエクスポージャーを高め、エネルギーとインフラの成長に沿った製品ポートフォリオを持つ同社は、継続的な拡大に向けて好位置にある。

TIKRの新しいバリュエーション・モデル(無料)を使って、APAR Industriesのような銘柄を1分以内にバリュエーションしよう。

カルール・ヴィシャ銀行(KARURVYSYA)

Karur Vysya Bank (KARURVYSYA) はインドの民間銀行で、リテール、法人、トレジャリーサービスを提供している。インド南部で古くから存在感を示し、中小企業、貿易業者、農業関連の顧客を対象としている。

同行の業績は急成長しており、5 年間の平均純利益は毎年 40%以上増加している(2025 年度のデータ)。3年平均の自己資本利益率(ROE)は約16.2%で、資産の質の大幅な改善(純NPAは極めて低い水準)と営業効率に支えられている。

カルール・ヴィシャ・バンクの配当性向は約10~12%で、配当利回りは1.0%に近い。デジタル・バンキングへの継続的な注力、慎重な与信慣行、安定した負債基盤により、同行はインドの中堅銀行セグメントにおける地位を強化している。

TIKRでKarur Vysya Bankの財務、成長トレンド、アナリスト予測を追跡する(無料)>>。

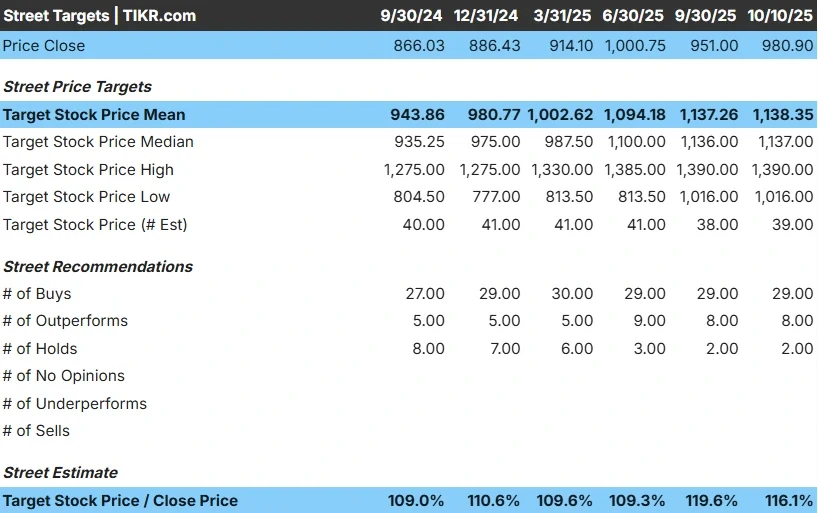

HDFC銀行(HDFCBANK)

HDFC銀行(HDFCBANK)は総資産でインド最大の民間銀行であり、2023年7月の住宅開発金融公社(HDFC Ltd.)との合併後、現在世界で最も価値のある銀行の一つとなっている。広範な支店網と強力なデジタル・プラットフォームを通じて、リテール、コーポレート、ホールセール・バンキングのあらゆるサービスを提供し、多様な顧客層にサービスを提供している。

合併後、同行の財務内容は大きく変化した。最近の収益成長は著しく、2025年度の年間収益は16%以上増加したが、合併日をまたぐ前年比成長率は大きな影響を受けている。HDFC銀行の自己資本利益率(ROE)は約13.5%~14.5%で、合併後の資本基盤の拡大にもかかわらず、安定した収益性を反映している。

HDFC 銀行の配当性向は約 20~22%で、配当利回りは約 1.1~1.3%である。強固な資産の質、圧倒的な預金基盤、規律ある成長戦略により、インドで最も信頼性が高く、資本力のある銀行のひとつであり続けている。

一流投資家やヘッジファンドが今HDFC銀行を売買しているかどうかを確認する(無料) >>>へ

ウォール街のアナリストは、市場破壊の可能性を秘めた5つの割安複利企業に強気です。

TIKRは、アナリストの予測に基づき、割安と思われ、過去に市場を打ち負かし 、1~5年のタイムラインで今後もアウトパフォームする可能性のある5つの複合企業に関する新しい無料レポートを発表しました。

このレポートでは、以下のような5つの優良企業を紹介している:

これらの銘柄は、特に割安で取引されている間に投資すれば、長期的に大きなリターンをもたらす可能性がある。

長期投資家であれ、適正価格より安く取引されている優良企業を探している方であれ、本レポートは、ハイサイドの機会をゼロにするのに役立ちます。

TIKRに登録し、5つの割安複合企業に関する完全レポートを無料で入手するには、ここをクリックしてください。

新しいチャンスをお探しですか?

- 億万長者の投資家が どんな 銘柄を買って いるかを見て、賢い投資家についていきましょう。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!