主な要点

- 分バリュエーション・モデルでは、インテル株を2年後に28ドル/株と評価している。

- これは、株価が現在の株価から40%近く上昇する可能性があることを意味する。

- TIKRで10万を超える世界株式の正確な財務データを無料で入手 >>する

インテルの株価は、収益の伸び悩みと収益の縮小により、今年だけで60%近く下落した。同社は、サプライチェーンの問題や製造技術の予想以上の遅れを含む経営上の課題に対処している。

インテルはまた、半導体市場において、特に市場シェアを拡大し続けているAMDや TSMCといったライバルとの厳しい競争に直面することが予想される。

インテルの株価は現在割安に見えるかもしれないが、それには注意が必要だ。過去10年間、インテル株は配当を考慮してもマイナスのリターンをもたらしてきた。

モーニングスターは、"(政府補助金やその他のインセンティブを考慮しても)今後3年から5年の間に同社が資本に対して超過リターンを生み出すとは思えない "として、インテルのエコノミック・モート(経済的堀)の評価を外した 。

強力な経済的堀を持たない企業の問題は、成長のために多額の投資をしても、しばしば強力な利益を生み出すのに苦労することだ。このため、ほとんど見返りのないまま多額の投資を行うことになり、せいぜい平凡なリターンしか得られない。

だからこそ、投資する前に、インテルが中核市場でマーケット・リーダーの地位を取り戻せるかどうか、様子を見た方が賢明かもしれない。同社が倒産するリスクは低いが、より大きな懸念は、インテルの株価が停滞または下落を続け、投資家にリターンの悪さを残す可能性があることだ。

つまり投資家は、競争優位性があり、より高いリターンが期待できる強い企業に投資する機会を逃してしまうことになる。

我々は、インテルよりもAMDとNvidiaが好きだ。今日買うべき最高の銘柄を見つけよう!>>>

2分評価モデルとは?

株式の長期的価値を決定する3つの核となる要素があります:

- 収益成長: 収益成長:事業がどれだけ大きくなるか。

- 利益率: 事業がどれだけの利益を得るか。

- 倍率: 投資家が事業の収益にいくら支払ってもよいと考えるか。

2ミニッツ・バリュエーション・モデルは、簡単な計算式で株式価値を評価する:

予想正規化EPS * 予想PER = 予想株価

収益成長とマージンが企業の長期正規化EPSを押し上げ、投資家は株式の長期平均PER倍率を使用して、市場が企業をどのように評価しているかを知ることができます。

インテルが過小評価される理由

予想

インテルのアナリスト予想タブを見ると、アナリストは同社が年間5.8%の複合成長率で収益を伸ばし、EPSは黒字に回復すると予想していることがわかります:

過去5年間、売上高は年平均6.1%減少しているため、売上高の増加は同社の安定化に大きく貢献するだろう。

評価倍率

現在、インテルは1株あたり20ドル前後で取引されており、これは来年予想される収益の2倍強、来年予想される利益の29倍弱で取引されていることを意味する。

過去10年間の平均フォワードPERは177倍である:

ここでは、株価の正常化された長期PERを表すため、15倍のフォワードPERをバリュエーションに使用する。

公正価値

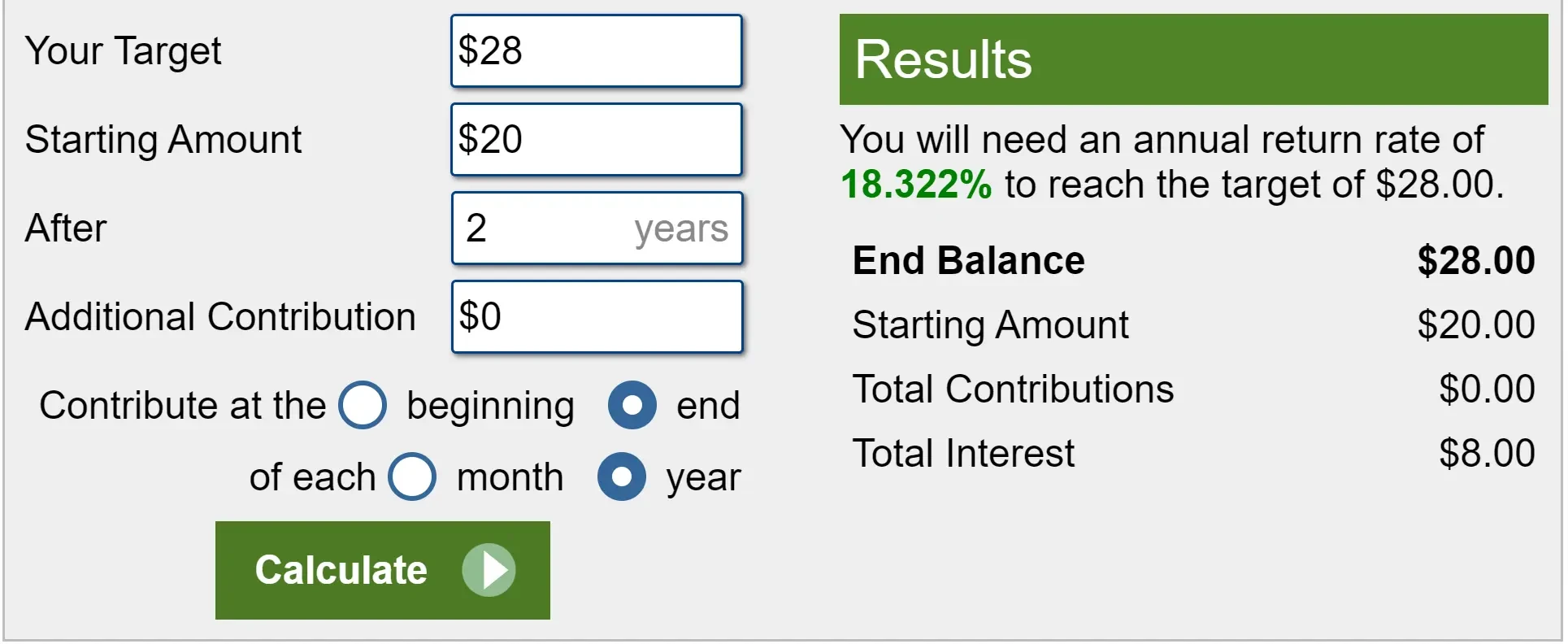

3年後、アナリストはインテルが正規化EPSで約1.88ドルに達すると予想している。15倍のNTM PER倍率では、2年後のインテル株の価値は28ドル/株となる。

(NTMのPER倍率は今後12ヶ月間の予想利益を使用するため、2年後の評価は3年後のEPS予想値を使用する)。

現在の株価が約20ドルであることから、インテルは今後2年間で年率18.3%、合計で40%上昇し、このフェアバリューに達する可能性がある:

市場の長期的なリターンは年平均10%程度なので、年18%のリターンは実に素晴らしい。

アナリストはインテル株の目標株価を24ドル/株としているが、アナリストは歴史的にこの株を評価するのが難しい。

アナリストの目標株価

今日のインテルのアナリストのコンセンサス目標株価は1株あたり約24ドルで、これはアナリストが株価には約20%の上昇余地があると考えていることを意味する。

下のグラフの青い線は、アナリストによるインテル株の予想上昇率を示しています。

青い線が高い時、アナリストはインテル株が過小評価されていると考えている。青い線が低いときは、アナリストはインテル株が割高だと考えている。

黒線はインテルの株価を単純に追ったもの。

2022年末にアナリストがインテルは過小評価されていると正しく考えていたことがわかる。インテルの最近の株価下落により、アナリストは再び株価が過小評価されていると考えている:

アナリストの目標株価は多くのバイアスに悩まされる可能性があり、常に正確とは限りません。

それでも、アナリストのコンセンサス目標株価を見ることは、自社の株価評価に対する「セカンドオピニオン」を得るための素晴らしい方法となり得る。

TIKRの要点

2分バリュエーションモデルに基づくと、インテル株は現在過小評価されている可能性があり、今後2年間で40%上昇する可能性がある。

もちろん、これはバリュエーションに過ぎない。短期的に株価がどうなるかは誰にもわからないし、長期的に株価がどうなるかを予測できる人はほとんどいない。

投資家は、インテルにはもはや堀がないこと、つまり長期的には競合他社に負ける可能性があることも念頭に置くべきである。

我々は、インテルよりもAMDとNvidiaが好きだ。今日買うべき最高の銘柄を見つけよう!>>>

TIKRターミナルが提供する業界トップクラスの財務データ 10万銘柄以上株を買うことは、ビジネスの一部を買うことだと考える投資家のために作られました。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務に関するアドバイス、また株式の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データとアナリストの予測に基づいてコンテンツを作成しています。TIKRは、個人の投資判断を助けるために、有益で魅力的な分析を提供することを目的としています。TIKRおよび当社の執筆者は、本記事で言及されているいかなる銘柄のポジションも保有していません。お読みいただきありがとうございました!