Statistiques clés pour l'action $JPM

- Variation du prix de l'action $JPM : -2%

- Cours actuel de l'action : 302

- Plus haut sur 52 semaines : 318

- Objectif de cours de l'action $JPM : 323

Qu'est-ce qui s'est passé ?

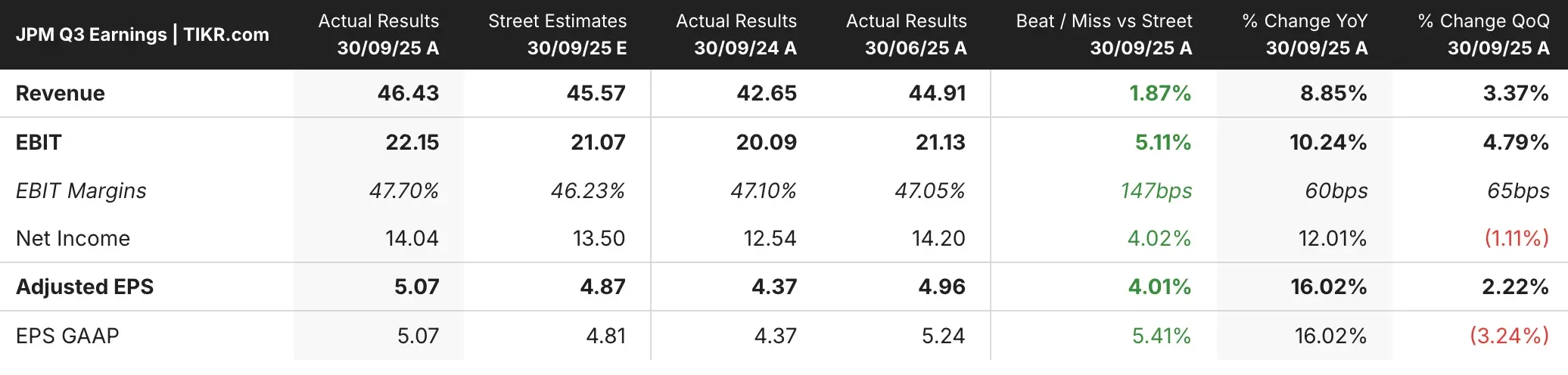

Les actions de JPMorgan Chase (JPM) ont chuté de 2%, même si le géant bancaire a écrasé les attentes en matière de bénéfices du troisième trimestre, affichant 5,07 $ par action par rapport aux estimations de 4,87 $.

Le chiffre d'affaires a atteint 46,43 milliards de dollars, soit près d'un milliard de dollars de plus que ce que Wall Street attendait, grâce à une performance commerciale exceptionnelle et à une forte activité de banque d'investissement.

Le bénéfice a augmenté de 12 % par rapport à l'année précédente pour atteindre 14,39 milliards de dollars. La performance la plus remarquable a été celle de la salle des marchés, qui a généré 8,9 milliards de dollars de revenus, un record pour un troisième trimestre dans l'histoire de la banque.

Les revenus de la négociation de titres à revenu fixe ont bondi de 21 % pour atteindre 5,6 milliards de dollars, soit environ 300 millions de dollars de plus que les estimations. Les opérations sur actions ont fait encore mieux, avec une hausse de 33 % pour atteindre 3,3 milliards de dollars, soit environ 300 millions de dollars de plus que prévu.

Le boom du trading reflète la volatilité du marché créée par les politiques de l'administration Trump sur les tarifs douaniers et le commerce, qui ont forcé les investisseurs du monde entier à repositionner rapidement leurs portefeuilles - précisément le type d'environnement dans lequel l'opération de trading massive de JPMorgan prospère.

Les frais de banque d'investissement ont également battu, augmentant de 16% à 2,6 milliards de dollars par rapport à l'estimation de 2,5 milliards de dollars. La position réglementaire plus souple sur les fusions sous Trump a débloqué l'activité de transaction, et le pipeline de JPMorgan reste "robuste" selon le directeur financier Jeremy Barnum, qui a décrit le sentiment des clients comme étant "optimiste".

Cette solide performance a été réalisée malgré le fait que JPMorgan ait mis de côté 3,4 milliards de dollars pour des pertes potentielles sur prêts, soit une hausse de 9 % en glissement annuel et une estimation supérieure à 3,08 milliards de dollars.

La banque a également pris 170 millions de dollars en charges de gros liées à la situation de Tricolor, bien que la direction ait noté qu'il s'agissait d'une fraude apparente dans les facilités de prêt garanties.

Ce que le marché nous dit à propos de l'action JPM

JPMorgan fait feu de tout bois à un moment où les banques régionales sont en difficulté. Alors que l'indice KBW Bank est en hausse de près de 15 % cette année, l'indice KBW Regional Banking est en fait en baisse d'environ 1 %.

Les revenus du négoce peuvent être volatils et imprévisibles, mais JPMorgan enregistre également une croissance durable dans la gestion de patrimoine (aidée par des marchés boursiers proches des records) et dans la banque d'investissement (bénéficiant de la déréglementation).

Le consommateur reste résilient, avec des indicateurs de crédit stables ou meilleurs que prévu, et la banque a conservé sa première part de dépôts de détail pour la cinquième année consécutive.

En ce qui concerne l'avenir, JPMorgan a fourni des prévisions préliminaires pour 2026, avec un revenu net d'intérêts hors marchés attendu à environ 95 milliards de dollars.

Ce chiffre est légèrement inférieur à ce que certains espéraient, car la croissance des dépôts des particuliers a été quelque peu repoussée en raison de la vigueur des marchés boursiers qui ont attiré l'argent vers les investissements et les comportements de recherche de rendement.

Mais la banque a clairement indiqué qu'elle restait "assez confiante quant à la trajectoire globale à long terme".

En ce qui concerne les dépenses, la direction a souligné que le consensus de la rue d'environ 100 milliards de dollars pour 2026 "semble un peu faible", bien qu'elle fournira des indications formelles au quatrième trimestre. La banque continue d'investir de manière agressive tout en essayant d'obtenir des gains de productivité grâce à l'IA.

Tout en reconnaissant que l'économie "est généralement restée résiliente", M. Dimon a souligné qu'il fallait se préparer à "un large éventail de scénarios" compte tenu des "conditions géopolitiques complexes, des tarifs douaniers et de l'incertitude commerciale, des prix élevés des actifs et du risque d'une inflation rigide".

Avec un rendement de 20 % sur les capitaux propres tangibles, un bilan de forteresse avec 14,8 % de capital CET1, et l'échelle nécessaire pour dominer dans n'importe quel environnement, JPMorgan continue de se démarquer en tant que première franchise bancaire.

Les analystes de Wall Street sont optimistes sur ces 5 sociétés de capitalisation sous-évaluées avec un potentiel de dépassement du marché.

TIKR vient de publier un nouveau rapport gratuit sur 5 sociétés composées qui semblent sous-évaluées, qui ont battu le marché par le passé et qui pourraient continuer à surperformer sur une période de 1 à 5 ans selon les estimations des analystes.

Vous y trouverez une analyse de 5 entreprises de grande qualité qui présentent les caractéristiques suivantes

- une forte croissance du chiffre d'affaires et des avantages concurrentiels durables

- des valorisations attrayantes basées sur les bénéfices prévisionnels et la croissance attendue des bénéfices

- Un potentiel de hausse à long terme soutenu par les prévisions des analystes et les modèles d'évaluation de TIKR.

C'est le genre d'actions qui peuvent générer des rendements massifs à long terme, surtout si vous les attrapez alors qu'elles se négocient encore à un prix réduit.

Que vous soyez un investisseur à long terme ou simplement à la recherche de grandes entreprises qui se négocient en dessous de leur juste valeur, ce rapport vous aidera à repérer les opportunités à forte valeur ajoutée.

À la recherche de nouvelles occasions ?

- Découvrez les actions que les les investisseurs milliardaires achètent afin que vous puissiez suivre l'argent intelligent.

- Analysez les actions en seulement 5 minutes grâce à la plateforme tout-en-un et facile à utiliser de TIKR.

- Plus vous renversez de pierres... plus vous découvrirez d'opportunités. Recherchez plus de 100 000 actions mondiales, les titres des principaux investisseurs mondiaux, et plus encore avec TIKR.

Avis de non-responsabilité :

Veuillez noter que les articles de TIKR ne sont pas destinés à servir de conseils financiers ou d'investissement de la part de TIKR ou de notre équipe de contenu, et qu'ils ne constituent pas non plus des recommandations d'achat ou de vente d'actions. Nous créons notre contenu en nous basant sur les données d'investissement de TIKR Terminal et sur les estimations des analystes. Notre analyse peut ne pas inclure des nouvelles récentes de l'entreprise ou des mises à jour importantes. TIKR n'a aucune position dans les actions mentionnées. Nous vous remercions de votre lecture et vous souhaitons de bons investissements !