Principales conclusiones:

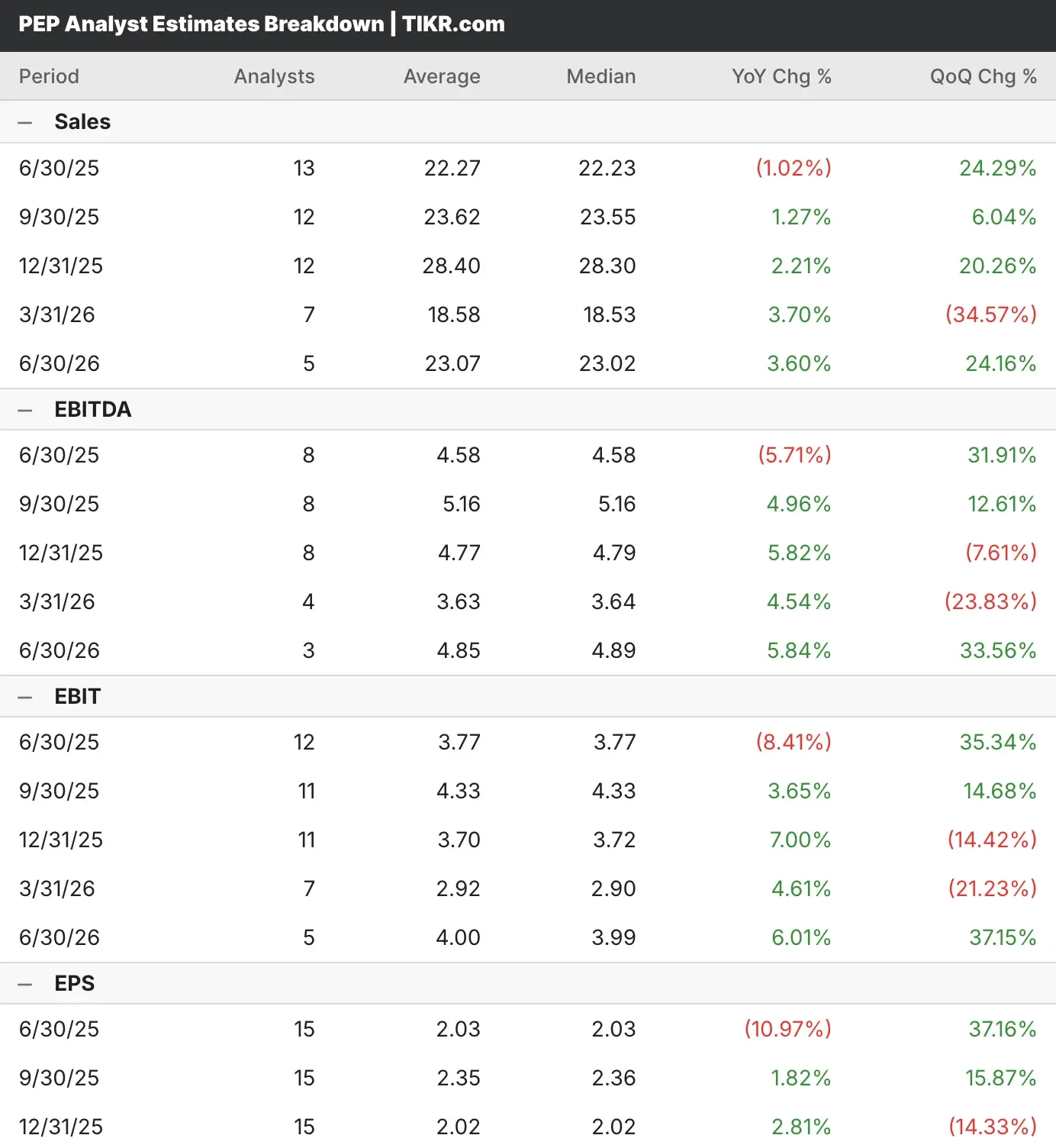

- Los analistas esperan que Pepsi registre unos ingresos de 22.300 millones de dólares en el segundo trimestre, un 1% menos que en el mismo periodo del año anterior.

- Se prevé que los beneficios ajustados caigan un 11% interanual, hasta 2,03 dólares por acción.

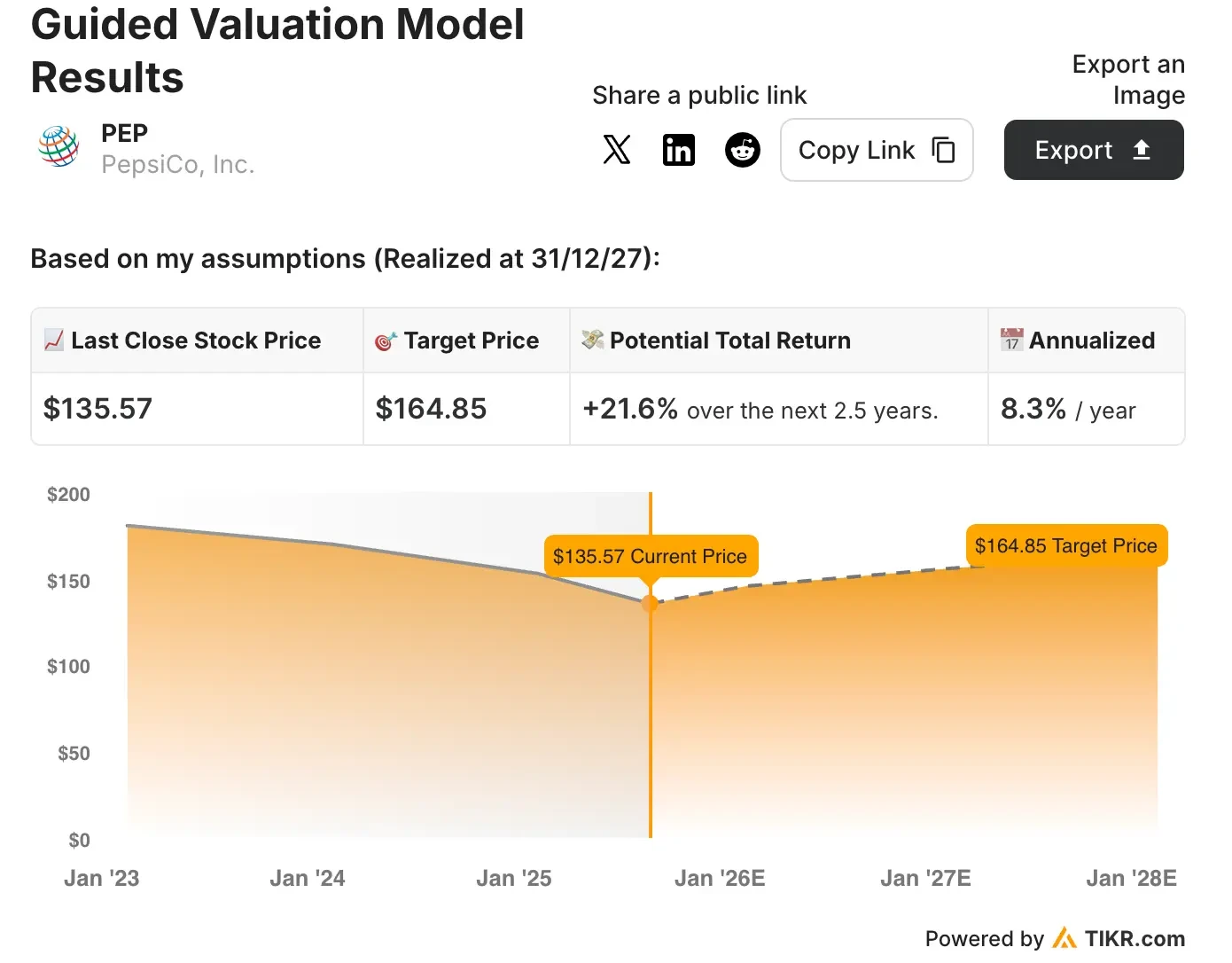

- Nuestro modelo de valoración prevé que las acciones de PEP ganen un 21,6% en los próximos 2,5 años, lo que indica un potencial alcista a pesar de los actuales vientos en contra.

En el primer trimestre de 2025, Pepsi(PEP) registró un crecimiento orgánico de los ingresos del 1%, a pesar de las difíciles condiciones de consumo.

Se prevé que Pepsi presente sus resultados del segundo trimestre este jueves. Los analistas que cubren las acciones de PEP prevén que los ingresos disminuyan un 1% interanual, hasta 22 270 millones de dólares, en el trimestre de junio, mientras que los beneficios caerán un 11%, hasta 2,03 dólares por acción.

El gigante de las bebidas y los aperitivos redujo sus previsiones de beneficios para todo el año debido al impacto de los aranceles, la incertidumbre de los consumidores y la continua debilidad de su negocio Frito-Lay en Norteamérica. Sin embargo, mantuvo sus perspectivas de crecimiento de los ingresos en un dígito bajo.

Pepsi ha incumplido las estimaciones de ingresos en tres de los últimos cinco trimestres, mientras que ha superado las estimaciones de beneficios en cuatro de los últimos cinco trimestres.

Consulte las previsiones de crecimiento y los objetivos de precios de los analistas para cualquier valor (¡es gratis!) >>>

El motor de crecimiento internacional de Pepsi en el punto de mira

Pepsi ha demostrado resistencia estratégica mediante la diversificación de su cartera y la expansión internacional, posicionándose para un crecimiento sostenido a pesar de los vientos en contra en Norteamérica.

Se espera que el negocio internacional de PepsiCo sea un catalizador clave del crecimiento, ya que la administración reportó un crecimiento de 5% en el trimestre y anticipa una expansión continua de un dígito.

La diversificación geográfica del segmento en Europa, India y Brasil proporciona estabilidad, mientras que los mercados emergentes ofrecen una mejora a largo plazo del consumo per cápita en comparación con los mercados maduros de EE.UU..

La transformación de la cartera de aperitivos de la empresa, valorada en más de 60.000 millones de dólares, ejemplifica su compromiso con la evolución de las preferencias de los consumidores hacia ofertas más permisivas y funcionales.

El enfoque de PepsiCo de invertir en la premiumización de la cartera a través de adquisiciones, como Sabra y Siete, combinado con las transiciones de ingredientes naturales, la posiciona para capturar participación de mercado en los segmentos de botanas de más rápido crecimiento.

La oportunidad de cambio de PepsiCo en el sector de las bebidas, aunque actualmente se encuentra en dificultades, tiene como objetivo lograr una expansión de los márgenes a través de iniciativas de excelencia operativa. Ramon Laguarta, director general de PepsiCo, espera que continúen los avances en marcas clave como Pepsi y Gatorade, que han comenzado a ganar cuota de mercado gracias a las innovaciones sin azúcar y a una mejor ejecución en el mercado.

La estrategia de tres pilares de Pepsi para la recuperación de Frito-Lay incluye inversiones en arquitectura inteligente de precios y paquetes, transformación de la cartera hacia opciones más saludables y mejoras en la excelencia operativa tras los problemas de implementación de SAP que afectaron a los niveles de servicio.

Con los mercados internacionales que proporcionan un crecimiento constante de un dígito y los negocios norteamericanos posicionados para la recuperación a través de inversiones estratégicas, PepsiCo mantiene la flexibilidad para continuar ganando participación de mercado mientras sortea las presiones de los consumidores a corto plazo.

Construya su propio Modelo de Valoración para valorar cualquier acción (¡Es gratis!) >>>

¿Se pueden comprar las acciones de PEP antes de los resultados del segundo trimestre?

Nuestro modelo de valoración estima que PepsiCo aumentará sus ingresos un 2,2% de un año a otro hasta 2028, manteniendo un margen operativo del 16,1%.

Además, el modelo estima que las acciones de PEP mantendrán un múltiplo precio/beneficios a plazo de 17 veces, que es coherente con el múltiplo actual de 17 veces y está en línea con su media a largo plazo.

Podemos ver que el modelo de valoración prevé que las acciones de PEP ganen un 21,6% en los próximos 2,5 años, lo que indica una rentabilidad anual del 8,3% (dividendos incluidos). Esto sugiere un pequeño potencial alcista a pesar de los actuales vientos en contra de los consumidores.

Las acciones de Pepsi han tenido un rendimiento inferior al de los mercados más amplios en la última década, con ganancias ajustadas por dividendos del 87% desde julio de 2015.

En particular, la huella geográfica diversificada de PepsiCo, su fuerte impulso de crecimiento internacional y las iniciativas estratégicas de transformación de su cartera la posicionan bien para la creación de valor a largo plazo a medida que se normalicen las condiciones de consumo y se materialicen las mejoras operativas.

Los analistas de Wall Street se decantan por estas 5 empresas infravaloradas con potencial para batir al mercado

TIKR acaba de publicar un nuevo informe gratuito sobre 5 empresas de compuestos que parecen infravaloradas, han batido al mercado en el pasado y podrían seguir superándolo en un plazo de 1 a 5 años según las estimaciones de los analistas.

En el interior, obtendrá un desglose de 5 empresas de alta calidad con:

- Fuerte crecimiento de los ingresos y ventajas competitivas duraderas

- Valoraciones atractivas basadas en los beneficios futuros y el crecimiento previsto de los beneficios

- Potencial alcista a largo plazo respaldado por las previsiones de los analistas y los modelos de valoración de TIKR.

Este es el tipo de valores que pueden ofrecer enormes rendimientos a largo plazo, especialmente si se adquieren cuando aún cotizan con descuento.

Tanto si es un inversor a largo plazo como si simplemente busca grandes empresas que coticen por debajo de su valor razonable, este informe le ayudará a centrarse en las oportunidades más rentables.

¿Busca nuevas oportunidades?

- Vea qué valorescompran los inversores multimillonarios de para que pueda seguir al dinero inteligente.

- Analice las acciones en tan sólo 5 minutos con la plataforma todo en uno y fácil de usar de TIKR.

- Cuantas más piedras vuelques… más oportunidades descubrirás. Busca en más de 100.000 valores de todo el mundo, en las participaciones de los principales inversores mundiales y mucho más con TIKR.

Descargo de responsabilidad:

Tenga en cuenta que los artículos de TIKR no pretenden servir de asesoramiento financiero o de inversión por parte de TIKR o de nuestro equipo de contenidos, ni son recomendaciones para comprar o vender acciones. Creamos nuestro contenido basándonos en los datos de inversión de TIKR Terminal y en las estimaciones de los analistas. Es posible que nuestro análisis no incluya noticias recientes de la empresa o actualizaciones importantes. TIKR no tiene posiciones en ninguno de los valores mencionados. Gracias por leernos y ¡buenas inversiones!