Il Nippon India Small Cap Fund si è guadagnato una solida reputazione tra gli investitori indiani per aver individuato precocemente le aziende emergenti e averle mantenute per anni con una crescita composta.

Molte delle società in portafoglio operano in segmenti di nicchia con modelli scalabili, forte generazione di cassa e quote di mercato in espansione, caratteristiche che spesso definiscono i futuri leader a media e grande capitalizzazione.

Nonostante i solidi fondamentali, molte delle partecipazioni principali del fondo appaiono ancora sottovalutate rispetto al loro potenziale di guadagno.

Per gli investitori, studiare dove il fondo ha piazzato le sue maggiori scommesse può rivelare quali sono le aziende indiane sottovalutate che i gestori attivi ritengono abbiano i migliori profili di rischio-rendimento verso il 2025.

Ecco alcune delle principali partecipazioni sottovalutate del Nippon India Small Cap Fund e perché continuano a distinguersi nel panorama azionario indiano in rapida evoluzione.

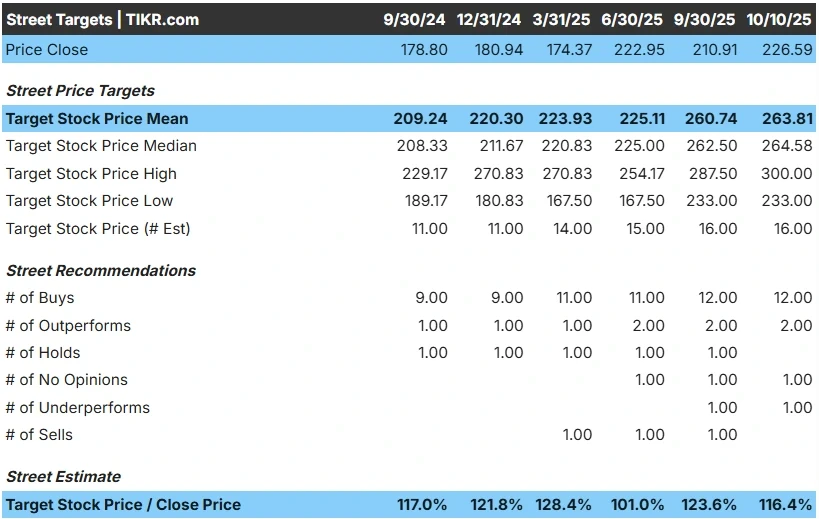

| Nome della società (Ticker) | ROIC LTM | Rialzo dell'analista |

| Industrie APAR (APARINDS) | 30% | 18% |

| Karur Vysya Bank (KARURVYSYA) | - | 16% |

| Banca HDFC (HDFCBANK) | - | 16% |

| Tube Investments of India (TIINDIA) | 14% | 14% |

| Zydus Wellness (ZYDUSWELL) | 6% | 12% |

| Fosfati Paradeep (PARADEEP) | 17% | 12% |

| Banca di Stato dell'India (SBIN) | - | 8% |

| Multi Commodity Exchange of India (MCX) | 29% | -3% |

Sblocca il nostro rapporto gratuito: 5 società di capitalizzazione sottovalutate con un margine di rialzo basato sulle stime di crescita di Wall Street che potrebbero offrire rendimenti da record (Iscriviti a TIKR, è gratis) >>>

Industrie APAR(APARINDS)

APAR Industries (APARINDS) è un'azienda manifatturiera indiana diversificata che opera nel settore dei conduttori, degli oli speciali e delle soluzioni per cavi. Fornisce prodotti a settori quali la trasmissione di energia, l'automotive, le energie rinnovabili e le infrastrutture.

Negli ultimi cinque anni l'azienda ha registrato una forte performance finanziaria, con una crescita media annua dei ricavi di circa il 20-23%, sostenuta dalla domanda di esportazioni e dall'espansione della capacità produttiva. Il rendimento medio del capitale proprio (ROE) a tre anni si aggira intorno al 26-27%, a testimonianza di una solida redditività e di un'efficiente allocazione del capitale.

APAR Industries mantiene un rapporto di distribuzione dei dividendi di circa il 25% e offre un dividend yield di circa lo 0,6%. Con una crescente esposizione internazionale e un portafoglio prodotti allineato alla crescita energetica e infrastrutturale, l'azienda è ben posizionata per una continua espansione.

Banca Karur Vysya(KARURVYSYA)

Karur Vysya Bank (KARURVYSYA) è una banca privata indiana che offre servizi al dettaglio, aziendali e di tesoreria. È presente da tempo nel sud dell'India e si rivolge a piccole e medie imprese, commercianti e clienti agricoli.

La banca ha registrato una forte crescita degli utili, con un aumento medio quinquennale dell'utile netto di oltre il 40% all'anno (dati relativi all'esercizio 2025). Il suo rendimento medio del capitale proprio (ROE) a 3 anni si attesta intorno al 16,2%, sostenuto dal significativo miglioramento della qualità degli attivi (con NPA netti a livelli molto bassi) e dell'efficienza operativa.

Karur Vysya Bank mantiene un rapporto di distribuzione dei dividendi di circa il 10%-12% e offre un rendimento da dividendi vicino all'1,0%. Grazie alla continua attenzione al digital banking, a pratiche creditizie prudenti e a un franchise di passività stabile, la banca sta rafforzando la sua posizione nel segmento bancario indiano di medie dimensioni.

Seguite i dati finanziari, le tendenze di crescita e le previsioni degli analisti di Karur Vysya Bank su TIKR (è gratuito)>>>.

Banca HDFC(HDFCBANK)

HDFC Bank (HDFCBANK) è la più grande banca privata indiana per attività e ora è una delle banche di maggior valore al mondo dopo la fusione con Housing Development Finance Corporation (HDFC Ltd.) nel luglio 2023. Offre una gamma completa di servizi bancari al dettaglio, alle imprese e all'ingrosso attraverso una vasta rete di filiali e una solida piattaforma digitale, servendo diversi segmenti di clientela.

Il profilo finanziario della banca ha subito un cambiamento significativo dopo la fusione. La recente crescita dei ricavi è stata sostanziale, con un aumento dei ricavi annuali per l'esercizio 2025 di oltre il 16%, anche se i tassi di crescita anno su anno dopo la data della fusione sono fortemente influenzati. Il ROE (Return on Equity) della banca è pari a circa il 13,5%-14,5%, a testimonianza di una redditività costante nonostante l'aumento della base azionaria dopo la fusione.

HDFC Bank mantiene un rapporto di distribuzione dei dividendi intorno al 20%-22% e offre un rendimento da dividendo di circa 1,1%-1,3%. Grazie alla solida qualità degli attivi, a una base di depositi dominante e a strategie di crescita disciplinate, rimane una delle banche più affidabili e ben capitalizzate dell'India.

Scopri se i principali investitori e hedge fund stanno acquistando o vendendo HDFC Bank in questo momento (è gratis) >>>.

Gli analisti di Wall Street puntano su questi 5 titoli sottovalutati con un potenziale da battere sul mercato

TIKR ha appena pubblicato un nuovo report gratuito su 5 società di compounding che appaiono sottovalutate, hanno battuto il mercato in passato e potrebbero continuare a sovraperformare su un orizzonte temporale di 1-5 anni in base alle stime degli analisti.

All'interno troverete un'analisi di 5 aziende di alta qualità con:

- Forte crescita dei ricavi e vantaggi competitivi duraturi

- Valutazioni interessanti basate sugli utili a termine e sulla crescita degli utili prevista

- Potenziale di rialzo a lungo termine supportato dalle previsioni degli analisti e dai modelli di valutazione di TIKR.

Questi sono i tipi di titoli che possono offrire enormi rendimenti a lungo termine, soprattutto se li si coglie quando sono ancora a sconto.

Che siate investitori a lungo termine o semplicemente alla ricerca di grandi aziende che trattano al di sotto del valore equo, questo report vi aiuterà a individuare le opportunità più interessanti.

Cercate nuove opportunità?

- Scoprite quali sono i titoli che gli investitori miliardari stanno acquistando, in modo da poter seguire il denaro intelligente.

- Analizzate i titoli in soli 5 minuticon la piattaforma di TIKR, facile da usare e completa.

- Più rocce si rovesciano... più opportunità si scoprono.Cercate tra oltre 100.000 azioni globali, tra le partecipazioni dei migliori investitori globali e molto altro ancora con TIKR.

Esclusione di responsabilità:

Si prega di notare che gli articoli su TIKR non sono intesi come consigli di investimento o finanziari da parte di TIKR o del nostro team di contenuti, né sono raccomandazioni per l'acquisto o la vendita di azioni. Creiamo i nostri contenuti sulla base dei dati di investimento di TIKR Terminal e delle stime degli analisti. Le nostre analisi potrebbero non includere notizie recenti sulle società o aggiornamenti importanti.TIKR non ha una posizione in nessuno dei titoli citati.Grazie per la lettura e buon investimento!