EBITDA 是未计利息、税项、折旧及摊销前利润的缩写。它是一种财务指标,通常用于评估公司的财务业绩及其产生现金流的能力。

本篇文章将详细介绍 EBITDA,包括它能告诉你什么、何时使用它来评估企业以及它的局限性。

什么是 EBITDA?

息税折旧摊销前利润(EBITDA)是用于评估公司经营业绩和盈利能力的财务指标。它衡量公司在计入利息支出、税金、折旧和摊销前的盈利。

通过剔除折旧和摊销等非现金支出以及受公司资本结构影响的利息和税收成本,息税折旧摊销前利润(EBITDA)旨在代表仅由公司核心业务产生的收益。

需要注意的是,息税折旧摊销前利润(EBITDA)并不被公认会计原则(GAAP)认可为标准化的财务指标。不过,一些上市公司选择在季度业绩中报告 EBITDA,通常与调整后的 EBITDA 数字一起报告。

如何计算 EBITDA

EBITDA 有两种计算公式:

EBITDA = 净收入 + 税收 + 利息 + 折旧和摊销

EBITDA = 营业收入 + 折旧与摊销

以下是 EBITDA 计算公式的组成部分:

- 净收入: 这是公司从总收入中扣除所有费用后的总体盈利能力。

- 营业收入: 公司在扣除运营费用后的利润额。

- 利息:利息支出是借款的成本。它也可以代表赚取的利息。息税折旧摊销前利润(EBITDA)不包括这些费用,只关注运营利润率,因为利息成本会因公司的资本结构而有很大的不同。

- 税收: 包括公司支付的所得税,如联邦税、州税和地方税。

- 折旧和摊销: 折旧和摊销是指资产的价值随着时间的推移逐渐减少,并注销其初始成本。折旧是一种非现金会计支出,反映了建筑物和机器等有形资产在其使用寿命内的成本分配。摊销与折旧类似,但适用于专利和商标等无形资产。

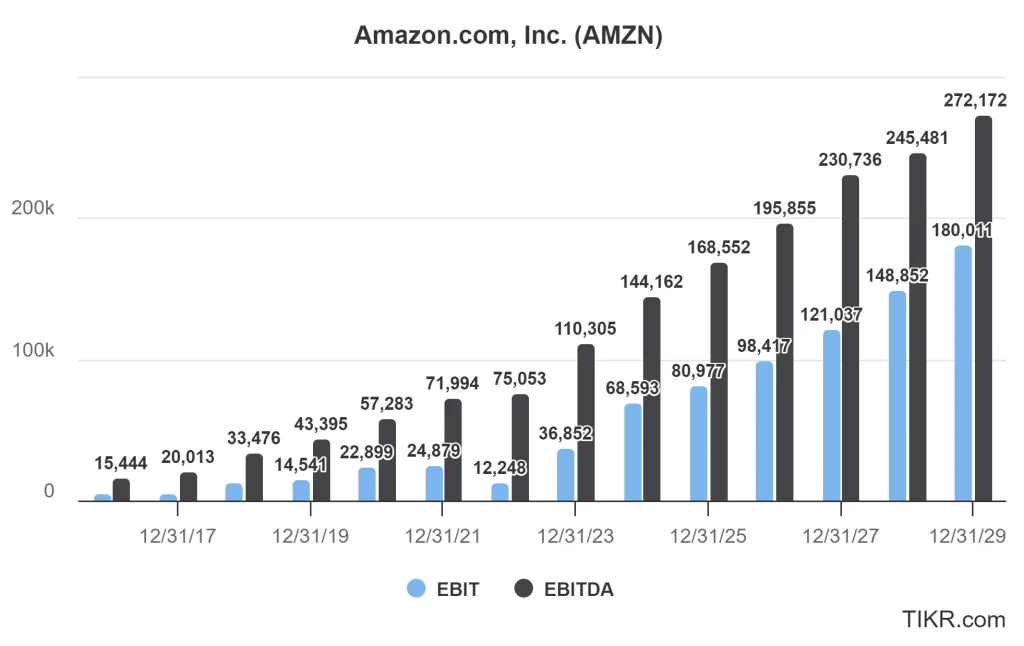

EBITDA 与 EBIT

息税折旧摊销前利润 (EBITDA)和息税前利润 (EBIT)都是衡量公司核心业务盈利能力的 指标。EBITDA 和 EBIT 的主要区别在于,EBITDA 会扣除折旧和摊销成本,而 EBIT 不会。

由于息税折旧摊销前利润(EBITDA)将折旧和摊销费用加了回去,因此它是衡量公司核心业务现金流的一个更全面的指标,因为它不包括非现金费用。

息税折旧摊销前利润(EBITDA)能说明什么?

息税折旧摊销前利润(EBITDA)反映了公司的核心运营盈利能力。通过剔除利息、税收、折旧和摊销,息税折旧摊销前利润侧重于日常业务活动产生的收益。因此,EBITDA 是评估公司主要业务表现的有用指标。

息税折旧摊销前利润(EBITDA)还可以代表公司从运营中获取现金的能力。在评估一家公司偿还债务、投资新项目或向股东分红 的能力时,EBITDA 尤为重要。这是因为 EBITDA 不包括非现金支出(折旧和摊销)和财务费用(利息和税收)。

息税折旧摊销前利润也是衡量一家公司财务健康状况的关键指标。贷款人和投资者经常使用 EBITDA 来评估公司履行债务的能力和整体财务稳定性。

虽然息税折旧摊销前利润(EBITDA)能很好地反映一家公司的经营业绩,但沃伦-巴菲特(Warren Buffet)等一些投资者对使用这一指标持怀疑态度,因为它没有考虑资本支出。

何时使用 EBITDA

如果与每股收益等其他财务比率一起正确使用,息税折旧摊销前利润(EBITDA)是一个有用的工具。它可以帮助企业主就公司的发展方向做出明智的决策。对于想要投资或购买公司的人来说,它也很重要。

以下是有效使用 EBITDA 的常见案例:

- 比较公司:息税折旧摊销前利润(EBITDA)在比较同一行业或部门内公司的运营效率和盈利能力时非常有用。它提供了一个标准化的衡量标准,可以进行苹果对苹果的比较。

- 评估现金流潜力:息税折旧摊销前利润(EBITDA)是衡量公司从核心业务中获取现金能力的重要指标。在评估公司偿还债务或为未来投资提供资金的能力时,这一点尤为重要。

- 识别趋势:息税折旧摊销前利润(EBITDA)有助于揭示公司核心业务的长期趋势。分析息税折旧摊销前利润(EBITDA)的变化可以深入了解企业的业绩和潜在的改进领域。

- 企业估值:企业估值可以采用息税折旧摊销前利润(EBITDA)倍数,即公司的息税折旧摊销前利润乘以一个特定系数来估算其整体价值。这种方法有助于根据公司运营产生现金的能力来评估公司的价值,是在销售、收购或投资交易中确定企业合理价格的关键因素。

EBITDA 的局限性

虽然 EBITDA 是评估公司经营业绩和现金流潜力的有用财务指标,但它也有一些局限性。

首先,息税折旧摊销前利润(EBITDA)不是《公认会计原则》(GAAP)规定的标准化指标。公司可以通过选择包括或不包括哪些内容来操纵它,这使得比较不同公司的 EBITDA 数据变得非常困难。

另一个缺点是,息税折旧摊销前利润没有考虑到公司的营运资金需求,而营运资金对于维持和发展业务至关重要。例如,公司可能需要对其业务进行再投资,而息税折旧摊销前利润不考虑这方面所需的现金。它也没有考虑资本支出和税收。

最后,在评估陷入困境的公司的财务健康状况时,息税折旧摊销前利润的计算可能会产生误导。这是因为它没有考虑到这些公司在偿还债务或克服经营困难方面可能面临的挑战。

常见问题部分:

什么是 EBITDA?

EBITDA 是未计利息、税项、折旧及摊销前利润的缩写。它是一种用于评估公司经营业绩的指标,不受财务和会计决策的影响。

如何计算 EBITDA?

要计算 EBITDA,首先要计算公司的净收入,然后再加上利息、税金、折旧和摊销。这一公式不包括非运营支出,有助于更清晰地反映运营盈利能力。

EBITDA 为什么对财务分析很重要?

息税折旧摊销前利润(EBITDA)对于财务分析非常重要,因为它通过消除融资和会计决策的影响,使投资者和分析师能够比较不同公司和行业的盈利能力。它对需要大量固定资产投资的行业尤其有用。

息税折旧摊销前利润(EBITDA)会产生误导吗?

是的,息税折旧摊销前利润可能具有误导性,因为它不包括折旧和摊销等成本,而这些都是实际支出。此外,息税折旧摊销前利润不考虑运营资本的变化或维持业务所需的资本支出,因此可能会夸大运营效率。

在评估公司业绩时应如何使用 EBITDA?

在使用息税折旧摊销前利润评估公司业绩时,息税折旧摊销前利润应是考虑的几个财务指标之一。它对了解运营盈利能力很有价值,但应与其他衡量资本支出、债务水平和现金流的指标结合使用,以全面反映财务健康状况。

TIKR 外卖

息税折旧摊销前利润(EBITDA)剔除了非经营性因素,是衡量核心利润趋势的有用指标,但应与其他财务指标一起分析,以全面评估公司的财务健康状况。

TIKR 终端提供业界领先的 10 万多只股票的金融数据,因此,如果您想为您的投资组合分析股票,您一定要使用 TIKR!

TIKR 为那些将购买股票视为购买企业一部分的投资者提供机构质量的研究。

免责声明

请注意,TIKR 上的文章无意作为 TIKR 或我们内容团队的投资或财务建议,也不是买卖任何股票的建议。 我们根据 TIKR 终端的投资数据和分析师的估计创建内容。我们旨在提供信息丰富、引人入胜的分析,帮助个人做出自己的投资决策。TIKR 和我们的作者均不持有本文提及的股票的任何头寸。感谢您的阅读,祝您投资愉快!